Poznejte aktuální novinky o společnosti, hospodářské výsledky a rozbor grafu Coca-Cola akcie. Pokud hledáte brokera pro obchodování akcií, klikněte zde.

- Akcie Coca-Cola jsou defenzivním titulem

- Coca-Cola navýšila výhled earnings pro celý letošní rok

- Akcie Coca-Cola: Dividenda bude ve výši 48,5 centů

- Nákupní rating pro akcie Coca-Cola?

- Proč Warren Buffet, Ray Dalio a Bill Gates sází na akcie Coca-Cola?

- Fundamentální analýza akcie Coca-Cola

- Technická analýza akcie Coca-Cola

- Závěrem: Akcie Coca-Cola jsou maratónec, nikoliv sprinter

Akcie Coca-Cola jsou defenzivním titulem

Akcie Coca-Cola jsou považovány za jeden z nejlepších defenzivních titulů, které vám akciový trh nabízí. Ve špatných časech vás titul chrání, zatímco v dobrých vám přináší slušný výnos. Pro defenzivní investory jde tak dle mého téměř o nutnost. Ačkoliv pro některé agresivní investory vyhledávající vysoký zisk a tím pádem riziko, se mohou zdát Coca-Cola akcie nudné.

Záleží jednoduše na přístupu a strategii k investování. Osobně právě tituly, jako jsou akcie Coca-Cola, preferuji. Minimálně si myslím, že mají svůj smysl v portfoliu, což vyplyne z dalšího textu.

Titul se pyšní tím, že již 60 let vyplácí dividendy a za daný čas se nikdy nestalo, že by společnost výplaty dividend pozastavila. Stabilně vyplácené dividendy jsou dle mého názoru jakýmsi atributem pro dlouhodobě stabilní firmu. Je přirozené, že investor u dividendových titulů počítá s tím, že se s ním firma podělí o zisk. Když vedení rozhodne, že tak neučiní, je podle mě obvykle něco špatně.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Navíc, společnosti, které vyplácejí stabilně dividendu, splňuji přísné požadavky od myšlenkového otce hodnotového investování Benjamina Grahama. Investor má potom větší pravděpodobnost, že investuje relativně bezpečně.

Není tudíž žádným překvapením, že Grahamův žák Warren Buffett drží významný podíl v Berkshire Hathaway. Absolutně jde o 400 milionů kusů akcií Coca-Cola, což má v době vydání tohoto článku tržní cenu 26,74 miliardy dolarů.

Další obrovskou výhodou dle mého osobního názoru je, že byznys společnosti je skutečně jednoduchý. To znamená, že vedení firmy nemusí oplývat kdovíjakou geniálností, aby se ekonomice podniku dařilo. Přece jenom jde „jenom“ o slazené nápoje.

Nesmíme zapomenout na silnou značku, dominantní postavení na trhu a úspory z rozsahu, či silné nehmotné aktivum v podobě „tajné“ receptury na sirup, který dělá nápoje Coca-Cola tím, čím je. Úspory z rozsahu jsou ekonomický termín, který představuje schopnost společnosti dodávat co největší množství zboží levně. Představte si „továrnu“, která chrlí obrovské množství nápojů Coca-Cola.

Než každý investor začne skutečně investovat, musí se zeptat sám sebe, zda vyhledává sprintery nebo maratónské běžce. Sprinteři mohou přinášet ohromné zisky v krátkém čase. Typickým příkladem jsou podle mě technologické akcie NVIDIA. Domnívám se ale, že takový sprinter obvykle nedokáže podávat stejné výkony po delší dobu, kdežto maratónec nám může zajistit stabilitu.

Coca-Cola navýšila výhled earnings pro celý letošní rok

Coca-Cola při zveřejnění earnings zvýšila svůj celoroční výhled, jelikož globální poptávka po jejích nápojích ve druhém čtvrtletí markantně vzrostla. Pokud se tedy udrží rostoucí tendence, rok 2024 by mohl být dle některých odhadů velmi slibný.

Pro rok 2024 nyní Coca-Cola očekává organický růst tržeb o 9 % až 10 % oproti předchozímu odhadu 8 % až 9 %. Společnost také zvýšila svůj výhled pro růst srovnatelných zisků na 5 % až 6 % z původního rozmezí 4 % až 5 %.

„Náš aktualizovaný výhled pro rok 2024 odráží dynamiku našeho podnikání v první polovině roku a naši důvěru v naši schopnost realizovat naše plány během druhé poloviny tohoto roku.“

Finanční ředitel John Murphy během konferenčního hovoru společnosti

Coca-Cola za druhé čtvrtletí vykázala zisk na akcii 84 centů (očištěných) versus očekávaných 81 centů. Tržby jsou 12,36 miliardy dolarů versus očekávaných 11,76 miliardy dolarů.

Coca-Cola vykázala čistý zisk za druhé čtvrtletí ve výši 2,41 miliardy dolarů, tedy 56 centů na akcii (GAAP). Oproti 2,55 miliardám dolarů, tedy 59 centům na akcii před rokem.

Proč se oba „čisté zisky“ tolik liší? První je očištěn o restrukturalizační náklady, poplatky souvisejících s hodnotou značky mléčných výrobků Fairlife a dalších položek, díky čemuž dosáhla firma zisku 84 centů na akcii.

Společnosti očišťují (někdy se v literatuře používá slovo úprava) své výsledovky o tzv. mimořádné vlivy. To znamená, že čistý zisk není o tyto náklady ponížen. Ještě se tomu říká pro-forma výsledky.

Očištění neboli pro-forma byla v minulosti společnostmi hojně zneužívaná. Obzvláště na vrcholech cyklů, kdy byly kurzy akcií nejvyšší. Hojně se těmto účetním machinacím věnoval již zmíněný Benjamin Graham nebo Jason Zweig v knize Inteligentní investor.

Je totiž někdy dost sporné, zda má ono očištění opodstatnění. Firmy se tím vlastně snaží ukázat, jak by vypadal jejich čistý výsledek hospodaření, když by vše probíhalo dokonale. Opatrný investor by proto neměl vůbec očištěné zisky brát příliš vážně.

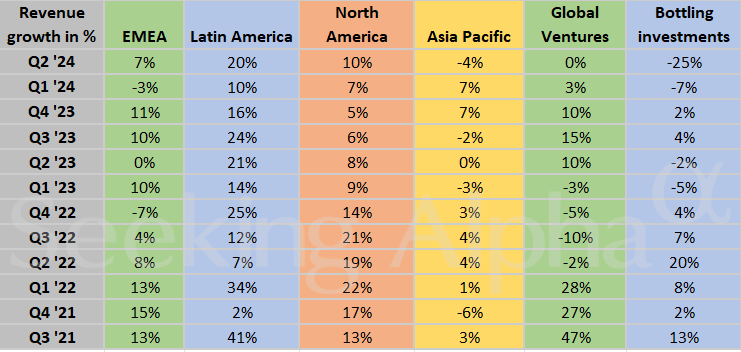

Tržby vzrostly o 3 % na 12,36 miliardy dolarů. Organické tržby, které nezahrnují akvizice, prodeje a měnové náklady vzrostly ve čtvrtletí o 15 %. Objem prodeje Coca-Coly vzrostl ve čtvrtletí o 2 %, přičemž hlavní zásluhu na tom měly její mezinárodní trhy.

Na severoamerickém trhu však objem prodeje ve čtvrtletí klesl o 1 %. Coca-Cola uvedla, že objem prodeje v Severní Americe klesl u vody, sportovních nápojů, kávy, čaje, klasické Coca-Coly a dalších značek sody. To ovšem vyrovnalo růst u džusů, mléčných a rostlinných nápojů.

Hlavní konkurent PepsiCo již dříve uvedl, že oslabení spotřebitele v USA snižuje poptávku po jeho nápojích a občerstvení. Jde tak o problém napříč odvětvím.

K podpoře poptávky Coca-Cola spolupracuje s potravinářskými odběrateli na propagaci kombinovaných jídel. Coca-Cola například přispěla marketingovými prostředky na 5 dolarové menu společnosti McDonald’s, což jsme si v jedné z dřívějších analýz rozebrali. Menu zahrnuje malý nealkoholický nápoj, aby bylo atraktivnější pro franšízanty.

Divize šumivých nealkoholických nápojů společnosti Coca-Cola, která zahrnuje její stejnojmennou sodovku, zaznamenala globální nárůst objemu o 3 %. Hlavně díky silné poptávce v asijsko-pacifickém regionu a Latinské Americe. Její podnikání s džusy, mléčnými a rostlinnými nápoji vykázalo růst objemu o 2 %.

Divize vody, sportovních nápojů, kávy a čaje zaznamenala stagnaci objemu, což bylo způsobeno klesající poptávkou po balené vodě a klesajícími prodeji kávy Costa ve Velké Británii.

Ceny produktů Coca-Coly agregovaně vzrostly o 9 % ve srovnání s předchozím obdobím, ale přibližně polovina tohoto nárůstu pochází z hyperinflace na některých trzích (např. Argentina). Pro třetí čtvrtletí Coca-Cola očekává, že zahraniční měny, ve kterých se produkty prodávají, opět negativně ovlivní její výsledky.

Akcie Coca-Cola: Dividenda bude ve výši 48,5 centů

Coca-Cola oznámila zvolení Carlose Pagoagy jako viceprezidenta společnosti a zároveň potvrdila nadcházející čtvrtletní dividendu. Pagoaga začal své povinnosti vykonávat 1. června a nyní dohlíží na globální záležitosti společnosti a působí jako prezident nadace The Coca-Cola Foundation.

V nové roli Pagoaga řídí operace nadace, včetně poskytování grantů, finančních požadavků a dodržování předpisů pro domácí i mezinárodní filantropii. Pagoaga začal svou kariéru v Coca-Cola v roce 1990 a prošel různými pozicemi, včetně řízení vztahů s latino organizacemi a úředníky ve Spojených státech. Plus vedení globálních recyklačních iniciativ jako senior ředitel nadace pro cirkulární ekonomiku.

Navíc Coca-Cola vyhlásila pravidelnou čtvrtletní dividendu ve výši 48,5 centů na kmenovou akcii. Tato dividenda je splatná 1. října pro akcionáře, kteří budou zapsáni (record date) k 13. září. Vzhledem k aktuální ceně tak ponesou akcie Coca-Cola zhruba 3% dividendový výnos.

Společnost agregovaně se svými partnery v současnosti zaměstnává více než 700 000 lidí po celém světě, čímž přispívá k ekonomickým příležitostem v komunitách, kterým slouží.

Nákupní rating pro akcie Coca-Cola?

Akcie Coca-Cola se mohou těšit z ratingu Zacks „koupit“. Upgrade ratingu primárně odráží vzestupný trend v odhadech zisků, což je jedna z nejsilnějších sil ovlivňujících ceny akcií.

Hodnocení Zacks se spoléhá výhradně na měnící se obraz zisků společnosti. Sleduje odhady EPS (zisku na akcii) pro aktuální a následující roky od analytiků pokrývajících akcii prostřednictvím konsenzuálního měření – Zacks Consensus Estimate.

Změna budoucího ziskového potenciálu společnosti, která se odráží v revizích odhadů zisků, se ukázala být silně korelována s krátkodobým pohybem ceny jejích akcií. Vliv institucionálních investorů částečně přispívá k tomuto vztahu, protože velcí profesionálové přes různé oceňovací modely používají zisky a odhady zisků k výpočtu vnitřní hodnoty akcií společnosti.

Zvýšení nebo snížení odhadů zisků v jejich modelech ocenění jednoduše vede k vyšší nebo nižší vnitřní hodnotě akcie. Institucionální investoři ji potom typicky kupují nebo prodávají. Jejich hromadné investiční rozhodnutí pak často vede k výraznému pohybu ceny akcie.

Rostoucí odhady zisků a následný upgrade hodnocení pro Coca-Colu naznačují zlepšení základního podnikání společnosti. Domnívám se, že institucionální investoři by proto měli zlepšující se obchodní trend ocenit tím, že akcie posunou výš.

Empirický výzkum ukazuje silnou korelaci mezi trendy v revizích odhadů zisků a krátkodobými pohyby akcií, tudíž může dle mého být vskutku odměňující tyto revize obchodovat.

Občas právě zmiňuji, že hlavně u technologických společností je hodně zvykem obchodovat earnings momentum. Revize směrem nahoru obvykle posléze vedly k ještě ohromnějšímu cenovému růstu. Uvedený přístup však podle mě není investování, nýbrž spekulace na cenu. Inteligentní investor opírá svá investiční rozhodnutí o dlouhé historické časové řady, neřídí se věštěním budoucnosti, která se logicky ještě ani nestala. I zde je ale třeba zmínit, že ani předchozí historické výsledky nezaručují budoucí vývoj.

Proč Warren Buffet, Ray Dalio a Bill Gates sází na akcie Coca-Cola?

Někteří miliardáři dle mého dlouho těžili z lásky k „nezdravým“ produktům. Akcie těchto byznysů se proto hojně objevují v portfoliích Warrena Buffetta, Billa Gatese nebo Raye Dalia.

Investiční manažer velkých fondů Ray Dalio je z této trojice asi nejméně známý. Je však autorem výborných knih, které se zabývají ekonomickou historií a cykly.

Je snadné přičíst zisky těchto titulů „sodovek a fast-foodů“ nezdravým spotřebitelským návykům. Ty by mohly být teoreticky ohroženy novými trendy, zdaněním cukru nebo léky proti hubnutí.

Warren Buffett je příkladem „kulinářského investora“. Tento 93letý pán je proslulý svou láskou k McDonald’s a Coca-Cole. Do obou investuje prostřednictvím Berkshire Hathaway nebo jejích dceřiných společností. Přímo akcie McDonald’s však nevlastní, protože to z hodnotového hlediska jednoduše není kvalitní titul.

Nadace Billa Gatese následuje podobnou investiční strategii. Podle reportu nadace Billa a Melindy Gatesových za první čtvrtletí roku 2024 drží nadace akcie Coca-Cola v hodnotě 604 milionů dolarů. A téměř 97 milionů dolarů v Kraft Heinz, výrobci Kraft mac and cheese a Jell-O. Bridgewater Associates Raye Dalia také drží významné investice v Coca-Cole, PepsiCo a Starbucks.

Zmíněné akcie však v posledních letech nevykazovaly výkonnost odpovídající zbytku trhu. Celkový trh v podobě S&P 500 za posledních pět let vzrostl o 83 %, zatímco Coca-Cola a McDonald’s vzrostly o 20 % a PepsiCo přibližně o 30 %.

Proč tedy tato slavná portfolia zůstala u těchto akcií namísto investování do širšího trhu? Odpověď prý nespočívá v dobrých zprávách, ale ve špatných. Upozorňuje Fillipo Falorni, což je hlavní analytik Citi Research pro americké nápoje, domácí produkty a osobní péči.

Falorni poukazuje na to, že v letech jako byla finanční krize v roce 2008, kdy index S&P 500 klesl o přibližně 40 %, cena akcií McDonald’s zůstala relativně stejná. Podobně to bylo i u akcií Coca-Cola, kdy kurz klesl o 25 %, kdežto technologický index Nasdaq ve stejnou dobu klesl o 33 %.

Proto pravidelně zmiňuji, že defenzivní portfolio není o tom více vydělat, nýbrž chránit své portfolio vůči turbulentním obdobím, kdy celkové trhy jdou dolů volným pádem. Čím více defenzivních akcií máte v portfoliu, tím větší je obvykle šance, že ztlumíte kurzové ztráty.

„Posledních pět let panovaly velmi solidní makroekonomické podmínky s několika výjimkami (např. období COVIDu). Pokud se podíváte na výkonnost akciového trhu během Velké finanční krize, uvidíte, že akcie spotřebitelských produktů (včetně Coca-Coly, PepsiCo atd.) překonaly S&P 500.“

Falorni Fortune

S tímto vědomím je proto snadné domyslet si, proč američtí miliardáři investovali do akcií, které jsou spolehlivé právě v době krize.

Fundamentální analýza akcie Coca-Cola

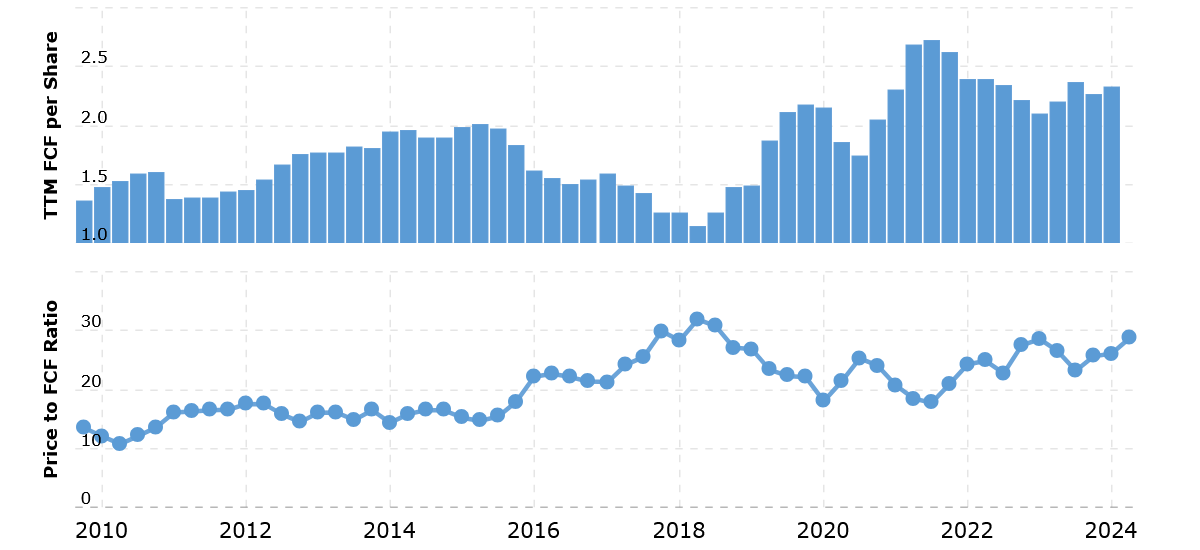

Kvartální výsledky

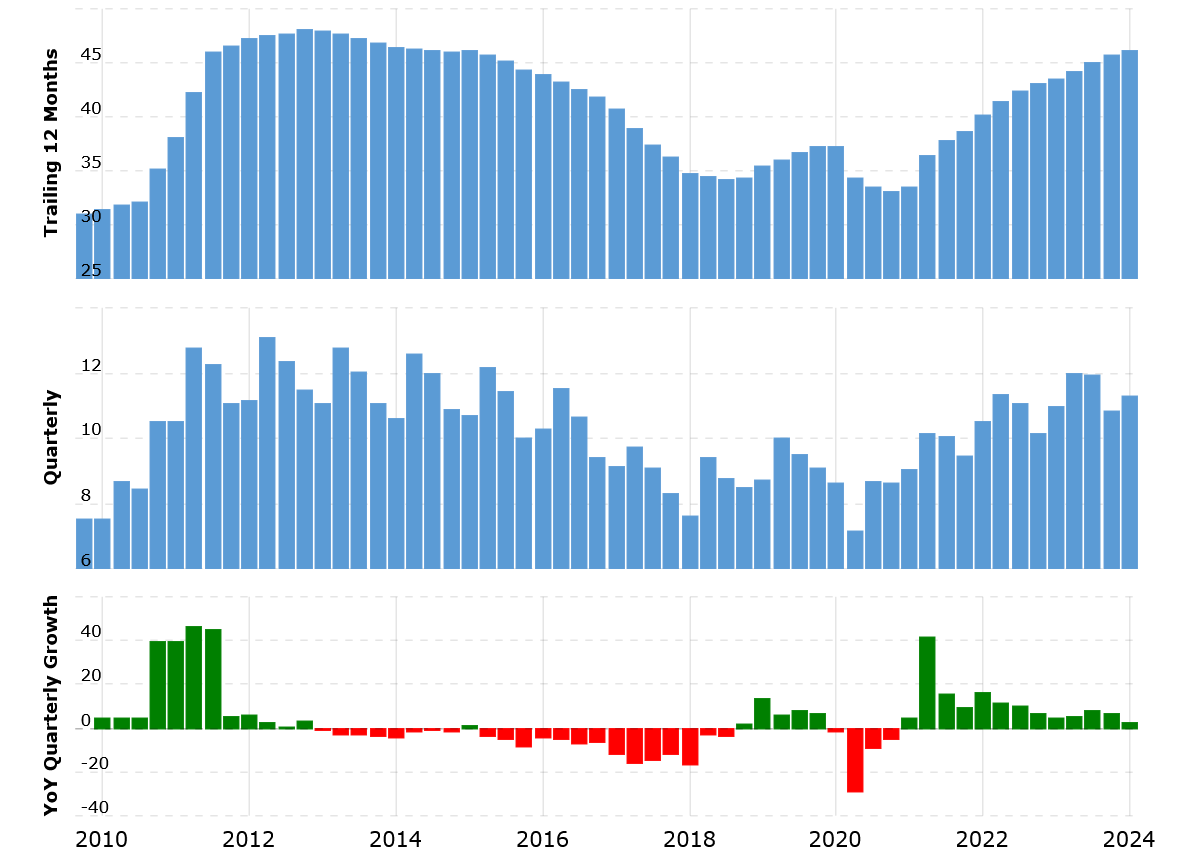

Coca-Cola akcie meziročně zaznamenaly mírný růst obratu o 3,12 % na 12,36 miliardy dolarů. Tím pádem se nám slušně drží rostoucí momentum, které trvá zhruba od začátku roku 2021. Provozní výnos meziročně klesl o 30 % na 2,63 miliardy dolarů. Osobně předpokládám, že důvodem je právě ona restrukturalizace, o které byla řeč. Provozní náklady jsou ve výši 4,92 miliardy dolarů a náklady na prodané zboží představují 4,81 miliardy dolarů.

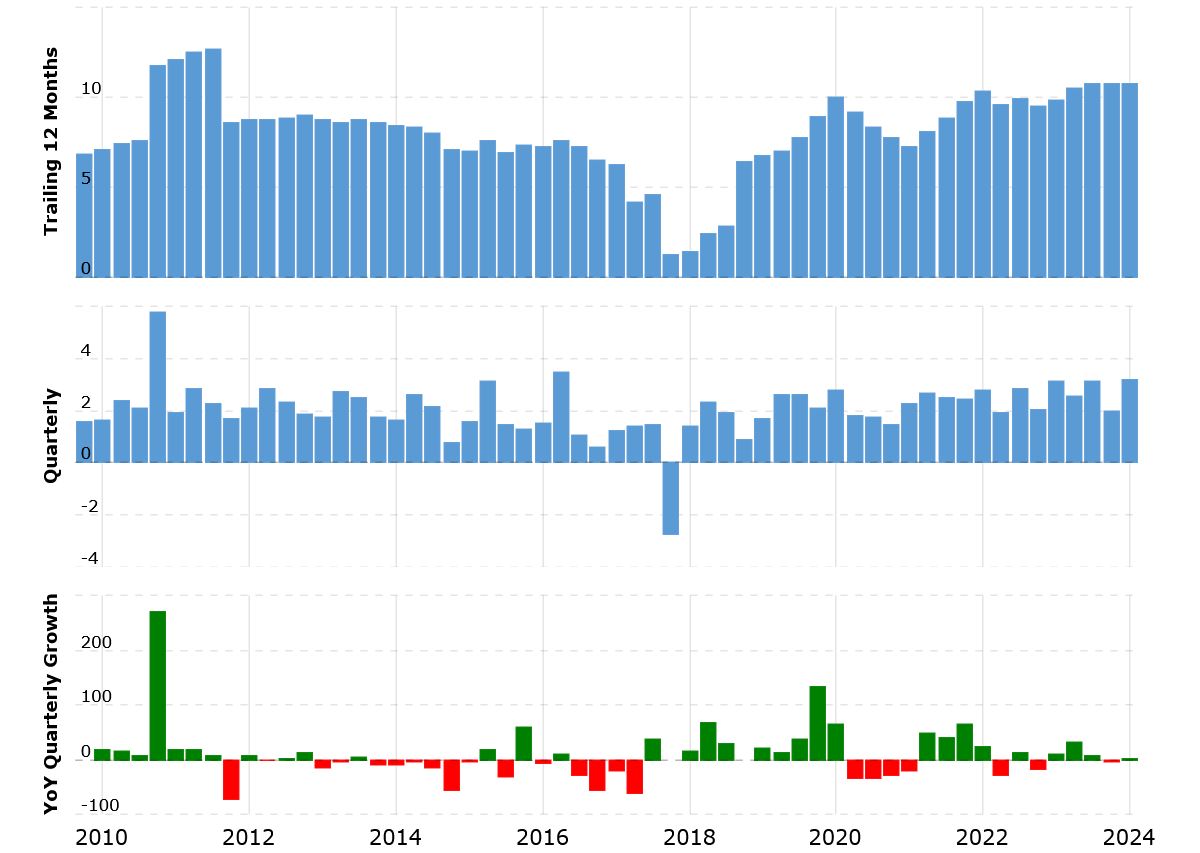

EBITDA klesla také markantně a to o 28,4 % na 2,9 miliardy dolarů. Čistý zisk meziročně klesl o 6,12 % na 2,39 miliardy dolarů. EPS akcie Coca-Cola je tedy 0,56 dolarů za akcii. Volné cash flow představuje velmi pěkných 3,16 miliardy dolarů, ale na meziroční bázi jde stále o pokles o 23,41 %. Firma není úplně schopna stabilně držet volné peněžní toky na pořád vysokých úrovních. Volné cash flow na akcii je 2,33 dolarů.

Price to free cash flow Coca-Cola akcie činí skoro 29 bodů. Price to cash flow je 26 bodů, zatímco price to sales dosahuje 6,23 bodů. Price to earnings akcie Coca-Cola představuje dost vysokých 27,25 bodů, což je pro nerůstový titul dost velký multiple. Avšak ty doby, kdy se titul obchodoval za 20násobek ceny, jsou dost daleko.

Obecně lze konstatovat, že jsou vzhledem k charakteristice titulu všechny multiply dost vysoké. Když jsou však investoři ochotni platit vyšší ceny, obvykle to znamená, že je očekávání pro akcie Coca-Cola velmi pozitivní. Případné zklamání pak ale může cenu dost shodit dolů.

Hrubá marže je za poslední kvartál skoro 61 %. Provozní marže představuje 21,3 %. Čistá marže je 19,34 %. Zisková výnosnost (E/P) akcie Coca-Cola dosahuje 3,7 %. Nejde dle mého o špatná čísla, ale jsou spíše slabší.

Rentabilita vlastního kapitálu (ROE) je téměř 41 %. Rentabilita na investovaný kapitál (ROIC) představuje skoro 17 %. Prismatem dlouhodobosti jsou to slušné hodnoty rentability kapitálu.

Ukazatel pohotové likvidity (quick ratio) a běžné likvidity (current ratio) je 0,92 a 1,08 bodů, což jsou robustní úrovně. Poměr dluhu vůči vlastnímu kapitálu D/E dosahuje 1,7 bodu. Na první pohled vyšší hodnota, ale ještě v roce 2017 dosahovala 2,7 bodů.

V hotovosti společnost Coca-Cola disponuje s částkou 13,71 miliardy dolarů. V krátkodobých investicích je 5,29 miliardy dolarů. V cash on hand (součet obou úrovní) má firma skoro 19 miliard dolarů. Celkový kapitál po dlouhé době mírně klesl, o 0,51 % na 27,41 miliardy dolarů.

Celkový dluh představuje43,82 miliardy dolarů, čistý dluh je 24,82 miliardy dolarů.

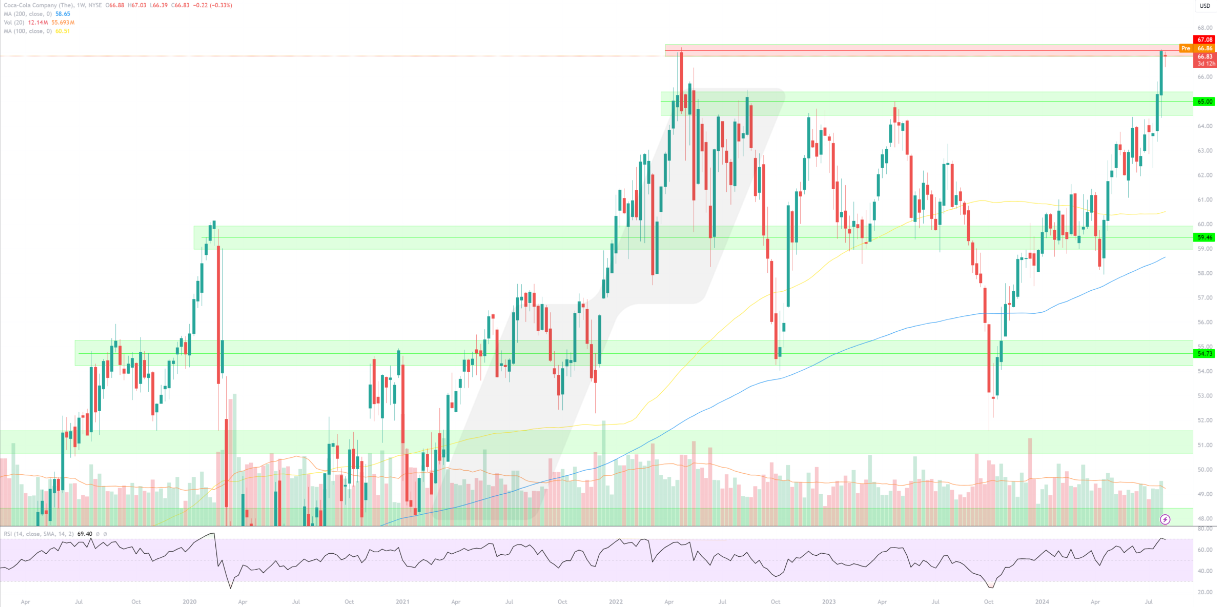

Technická analýza akcie Coca-Cola

Jak jsem zmiňoval v úvodu, akcie Coca-Cola se kurzově dostaly zpátky na úrovně z dubna 2022. To znamená, že předešlé ztráty byly zcela smazány. Impozantní na grafu je, že cena si od října 2023 drží vskutku agresivní růstové momentum. Z toho lze dle mého usuzovat, že motivace investorů, vstupovat do defenzivních akcií, je silná a vytrvalá.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Coca-Cola | KO |

Technicky vzato mají Coca-Cola akcie pořád prostor pro cenový růst. Alespoň prismatem týdenního RSI momentového indikátoru. Trh není podle mého názoru nijak přepálený a když se podaří překonat rezistenci na 67 dolarech, otevřou se brány na vyšší kurzové úrovně.

Závěrem: Akcie Coca-Cola jsou maratónec, nikoliv sprinter

Z cenového grafu je dle mého jasné, že je o akcie Coca-Cola obrovský zájem. A to i navzdory tomu, že investoři musí platit za titul mnohem vyšší násobky, než je dlouhodobý průměr. Z toho usuzuji, že investoři mají v souvislosti s byznysem Coca-Cola pozitivní očekávání.

Nicméně očekávání se může časem rozcházet s realitou. Proto se mi osobně vyšší multiply nelíbí a počkal bych si na „levnější“ ceny. Ty ale nemusí dlouho přijít. V předešlých týdnech jsme viděli slušnou rotaci kapitálu z technologických akcií do small caps a právě do defenzivních akcií.

Tím chci říct, že na trzích vidím slušnou „tlačenici“ do těchto titulů. Podotýkám ale, že u akcie Coca-Cola nelze počítat s kdovíjak ohromnými výnosy. Jak jsem psal výše, tahle společnost je spíše maratónec, nikoliv sprinter, který se hned unaví. Krátkodobě vás pravděpodobně neohromí, leč může vám nabídnout dlouhodobě stabilní a přiměřený výnos.

Použité zdroje:

Editorial credit: Parilov / Shutterstock.com

CNBC: Coca-Cola tops earnings estimates, hikes full-year outlook as global demand rises (29.07.2024); www.cnbc.com/2024/07/23/coca-cola-ko-q2-2024-earnings.html

Seekingalpha: Coca-Cola smashes organic sales expectations, outpaces PepsiCo (29.07.2024); www.seekingalpha.com/news/4126671-coca-cola-smashes-organic-sales-expectations-outpaces-pepsico

Seekingalpha: Coca-Cola in charts: Recorded the highest comparable operating margin of 32.8% in Q2 (29.07.2024); www.seekingalpha.com/news/4126668-coca-cola-in-charts-recorded-the-highest-comparable-operating-margin-of-328-in-q2

Yahoo: The Coca-Cola Company Announces Election of Corporate Officer and Declares Regular Quarterly Dividend (29.07.2024); www.finance.yahoo.com/news/coca-cola-company-announces-election-105500435.html

Yahoo: These Are 2 of Warren Buffett’s Favorite Stocks. Here’s What They Just Told Investors. (29.07.2024); www.finance.yahoo.com/news/2-warren-buffetts-favorite-stocks-080004030.html

Yahoo: Coca-Cola (KO) Upgraded to Buy: Here’s What You Should Know. (29.07.2024); www.finance.yahoo.com/news/coca-cola-ko-upgraded-buy-160010552.html

CNBC: Berkshire Hathaway Portfolio Tracker (29.07.2024); www.cnbc.com/berkshire-hathaway-portfolio/

Které akcie hlavních indexů v poslední době nejvíce vzrostly a které klesly? Jaké jsou nejlepší akcie v roce 2025? Které cenné papíry dosáhly za posledních 5 let nejlepší výkonnosti a které naopak zaznamenaly propad? Poznejte nejlepší a nejhorší akcie dle jejich cen u těchto indexů: DAX, MDAX, Euro Stoxx 50, Dow Jones, Nasdaq 100.