Akcie Deutsche Bank zaznamenaly stejně jako celý akciový trh nemalé cenové propady. Na druhou stranu se tím titul vrací na vskutku zajímavé cenové úrovně, což si ukážeme v rámci technické analýzy. Nebude chybět i fundamentální analýza. Za zmínku stojí také aktuální měnová politika ECB.

Povíme si také, jak se bankovní sektor v USA připravuje na recesi a jak banky obstály v tzv. stres testu Fed. Divize správy aktiv Deutsche Bank také čelí obvinění z greenwashingu. Získejte důležité aktuální informace a rozbor cenového grafu Deutsche Bank akcie.

Politika Federální rezervní banky a Evropské centrální banky

Federální rezervní banka (Fed) provádí restriktivní měnovou politiku v podobě růstu základní úrokové sazby a kvantitativního utahování. A dle posledního FOMC minutes, v této politice bude pokračovat minimálně do konce letošního roku. Čili se základní sazba dle dostupných informací a čekávání do konce letošního roku vyšplhá na 3,5 %.

Co je FOMC minutes?

FOMC minutes je podrobný přepis z posledního zasedání Fed. Zveřejňuje se tři týdny po zasedání a z dokumentu se člověk mnohem detailněji dozví, co během samotného zasedání řešili. Minutes je proto mnohem delší dokument než FOMC statement (stanovisko). FOMC statement je obvykle krátký text zhruba na 1-2 strany. FOMC minutes vyjde i na 15 stránek. Proto je uvedený dokument tak důležitý. Dodává celé problematice mnohem širší kontext.

Aktuální odhady předpokládají růst sazeb na konci července o 0,75 procentního bodu

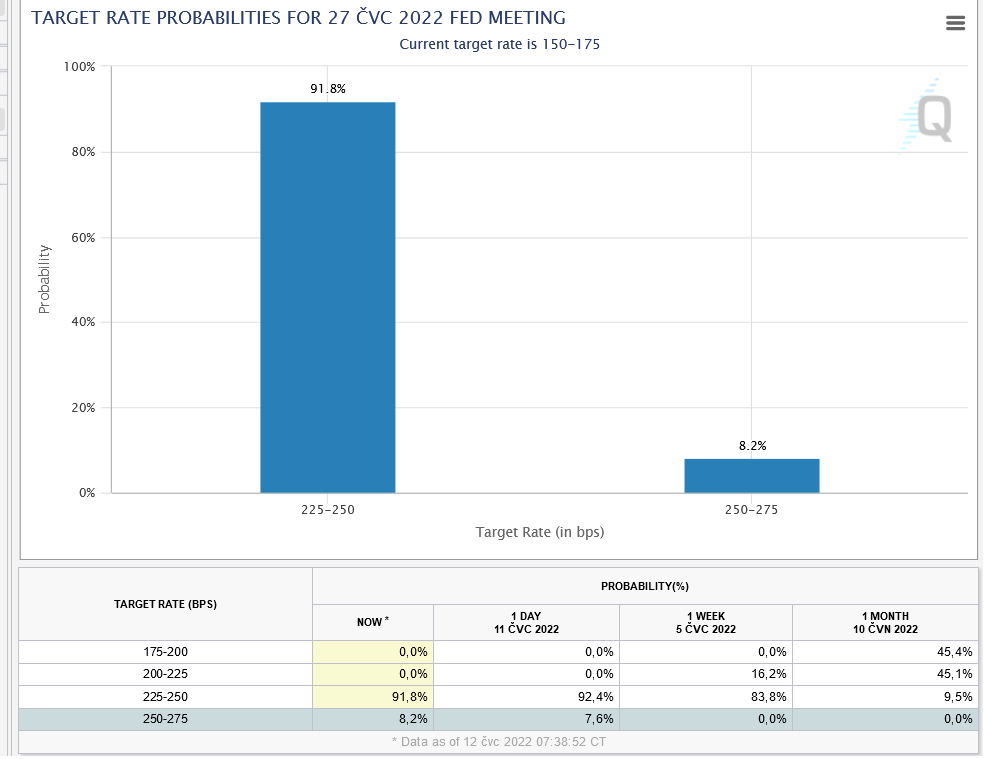

Na přiloženém grafu můžeme sledovat tržní odhad nad dalším „hikem“ úrokové sazby, který se datuje do 27. července. V uvedený termín má Fed další zasedání. Z tabulky pod grafem můžete sledovat, jak se očekávání měnilo. Před zveřejněním FOMC minutes činil odhad 16,2 % pro cílové rozmezí 2 – 2,5 %.

Tržní konsensus ohledně dalšího růstu sazeb. Zdroj: cmegroup.com (12. 07. 2022)

To znamená růst sazeb o 0,5 procentního bodu. A téměř 84 % počítalo s růstem sazeb na rozmezí 2,25 – 2,5 %. To znamená růst sazeb o 0,75 procentního bodu. Po zveřejnění FOMC minutes se ale odhady změnily. Skoro 92 % je pro růst o 0,75 procentního bodu a 8,2 % pro růst až o 1 procentní bod. Z toho důvodu se vyplatí tyhle informace proudící z Fed sledovat.

Růst úrokových sazeb je pro banky dvojsečná zbraň

Jak jsme si řekli v dubnové analýze na JPMorgan Chase, vzestup úrokových sazeb je obecně pro banky přínosem. Proč? Protože jim vzrostou úrokové výnosy z poskytovaných úvěrů. Zas na druhou stranu, utahování měnového prostředí a růst úroků z dluhu může způsobit lavinu nesplácejících dlužníků. A v případě, že banka má příliš velké množství těchto špatných úvěrů, má problém. A tím myslím i nepřímou držbu úvěrů v podobě úvěrových dluhopisů (Mortgage backed securities a Collateralized debt obligations). Jakmile dlužníci přestanou splácet, zmíněné cenné papíry jsou bez hodnoty. Zvýšení sazeb je proto pro banky jako dvojsečná zbraň.

ECB a antifragmentační nástroj proti rostoucím spreadům u státních dluhopisů

V tomto ohledu má nicméně na Deutsche Bank největší vliv Evropská centrální banka (ECB) – je klíčové sledovat politiku této instituce, když investujete na evropském trhu. Jenom v Německu byl za rok 2020 obrat přes 9,4 miliard EUR. Přitom z USA činil obrat pouze necelých 5 miliard EUR. A to z celkového ročního obratu 33,35 miliardy EUR. A právě měnová politika ECB působí dle mého názoru až trochu komicky. Evropská měnová autorita měla zasedání v červnu a jejich rétorika byla řekněme „jestřábí“. Zkrátka avizovali brzký růst sazeb. Avšak pouze „kosmetický růst sazeb“ a žádná velká změna se nekonala.

Nastal ale problém v podobě rostoucích spreadů mezi státními dluhopisy jednotlivých států eurozóny. Především začaly růst výnosy na italských dluhopisech. U 10letého státního dluhopisu jsou nyní výnosy (úrok) 3,21 %. Kdežto 10letý německý státní dluhopis nese 1,2 %. Čili spread (rozdíl) mezi nimi dosahuje 2 procentních bodů. V závislosti na to ECB svolala mimořádné zasedání, kde oznámila zavedení tzv. anti fragmentačního nástroje. Jeho úkolem je snížení tohoto příliš velkého spreadu. Což s sebou ale dle mého může přinést nové deformace na trhu se státními dluhopisy.

Vtip je v tom, že antifragmentační nástroj může znamenat i obnovení kvantitativního uvolňování v takové podobě, kdy ECB bude nakupovat pouze italské státní dluhopisy. A tím jejich úrokové míry (výnosy) dostane dolů. ECB je proto zase hojně kritizována, protože jejich prohlášení si protiřečí a není vůbec jasné, co od nich vlastně očekávat.

Oproti tomu kroky Federální rezervní banky jsou dlouho dopředu avizovány a jde vidět, že pracují velmi opatrně s očekáváním. A s tím může investor i kalkulovat při svých investičních rozhodnutích. Pro investora na evropském trhu je dle mého názoru politika ECB nepříznivá. A to je i důvodem pro paritu na euro-dolaru. Respektive se 1 euro rovná 1 dolaru. Hodnota eura se vrátila v čase o 20 let zpátky.

Příprava bankovního systému na recesi v USA

Federální rezervní banka provedla tzv. stres test pro 34 velkých bank, které jsou na území Spojených států a mají aktiva za více jak 100 miliard USD. Kromě Deutsche Bank se tohoto testu účastnily bankovní instituce jako jsou Bank of America, Citigroup, Goldman Sachs, JPMorgan Chase a Morgan Stanley.

O co v rámci testu šlo? Testy mají zajistit, aby banky měly dostatek kapitálu. Aby mohly absorbovat případné ztráty a byly schopny půjčovat domácnostem a firmám i v těžké recesi. Testy odhadují ztráty, čisté příjmy a úrovně kapitálu, které by každá jednotlivá banka měla v případě hypotetického scénáře recese. A všech 34 bank tímto zátěžovým testem prošlo.

Chcete získat zdarma tipy na zajímavé akcie?

Odebírejte pravidelný týdenní akciový newsletter BreakoutTrader. Každý týden tip na obchodování čtyř světových akcií.

Divize správy aktiv Deutsche Bank čelila razii

Deutsche Bank má divizi správu aktiv zvanou DWS (Deutsche Asset Management), která čelila razii ze strany státních orgánů. Obvinění zní, že divize je zapojena do tzv. greenwashingu. Dle zprávy mělo jít o aktiva firmy za stovky miliard EUR.

Co je greenwashing? Pojem označuje lživou propagaci o ekologické prospěšnosti produktu, služby nebo působení celé firmy.

Důsledkem razie je mimo jiné odstoupení CEO DWS Asoka Woehrmanna z funkce. A to hned poté, co úřady obvinili DWS, že klamalo investory svými tvrzeními o ESG (Environmental, Social, and Governance). V polovině června proto místo CEO DWS převzal Stefan Hoops.

Stefan Hoops převezme s účinností od 10. června 2022 funkci generálního ředitele DWS Group a převezme také odpovědnost za správu aktiv na úrovni skupiny Deutsche Bank (DB), což je další role, kterou zastával Woehrmann.

Jistou zajímavostí je, že již v minulém roce byla tato divize vyšetřována ze strany SEC (Komise pro cenné papíry a burzy) kvůli nadhodnocování pokroku v rámci ESG investic.

Akcie Deutsche Bank: Americká pobočka zvýšila hlavní úrokovou sazbu

Deutsche Bank v polovině června uvedla, že její americká pobočka zvýšila svou hlavní úrokovou sazbu o 0,75 procentního bodu na 4,75 %. Zvýšení reflektuje pohyby velkých bank na Wall Street poté, co Federální rezervní systém (Fed) pokračuje ve své restriktivní měnové politice.

Je to vskutku velké zvýšení sazeb, které nám říká, že měnové prostředí se skutečně velmi rychle utahuje. Zkrátka už nejsou peníze tolik levné jako ještě před rokem. Ovšem banka tak získá větší cash flow vyplývající z růstu úroků.

Fundamentální analýza akcie Deutsche Bank (DBK)

Kvartální výsledky

Deutsche Bank dosáhla za první kvartál meziročně růstu obratu o 2,4 % na 8,85 miliardy EUR. Mezikvartálně je to růst o více jak 20 %. Zisk meziročně stoupl o 18,5 % na 1,19 miliardy EUR. V předchozích kvartálech dosahoval zisk pouze ve stovkách milionů EUR. Čili je tu znatelný kontrast s předešlým rokem. Provozní výnosy jsou ve výši 1,6 miliardy EUR. Prismatem sledovaných období máme nejlepší výsledek.

Provozní marže je ve výši 18 %. Z pohledu předešlých čtvrtletí to patří k těm lepším výsledkům. Nejnižší provozní marže dosahovala ve třetím kvartálu 2021 2,7 %. Čistá marže se vyhoupla na 13,42 %, což je za sledovaných sedm období nejlepší výsledek.

Zisk na akcii (EPS) je 0,55 bodů. Poměrový ukazatel P/E dosahoval za první čtvrtletí téměř 9 bodů. V nynější době je na úrovni 7 bodů, protože cena akcie Deutsche Bank od posledního reportu klesla. V kontrastu s předchozími čtvrtletími je současné P/E velmi nízké. Rentabilita vlastního kapitálu (ROE) je pouhých 4,2 %. Rentabilita na investovaný kapitál (ROIC) je přes 1 %. Deutsche Bank má dlouhodobě oba ukazatele opravdu nízké nebo v záporných hodnotách.

Ukazatel běžné likvidity (current ratio) je 4,33 bodů. Dle ukazatele lze konstatovat, že Deutsche Bank drží víc než dost likvidních aktiv jako jsou hotovost a krátkodobé cenné papíry. Aby bylo možné okamžitě splatit závazky s blízkou splatností. Což je právě důležité pro situace, kdy je možný příchod recese.

Deutsche Bank má ve své rozvaze hotovost a krátkodobé investice ve celkové výši 300 miliard EUR. Poměr dluhu vůči vlastnímu kapitálu D/E ovšem není zrovna příznivý. Deutsche Bank má ukazatel dlouhodobě na vyšších úrovních. Momentálně je na 2,61 bodech. Učebnicově zdravá hodnota je maximálně 1,5 bodu. U bank je však standard, že je D/E obvykle vyšší.

Celková aktiva Deutsche Bank představují 1,34 bilionu EUR, meziročně vzestup o 2 %. Na základě sledovaných období to ale není žádný velký posun. Celkové závazky činí 1,28 bilionu EUR, takže vlastní kapitál je pouze 60,42 miliardy EUR. Vlastní kapitál banky je za předešlých sedm let prakticky beze změny. Celkový dluh dělá 158 miliard EUR.

Technická analýza akcie Deutsche Bank (DBK)

Akcie Deutsche Bank ušly od března 2020 do února 2022 kus cesty. V uvedené době se akcie Deutsche Bank zhodnotily o cca 228 %, což je za tak krátký časový úsek úctyhodný výkon. Na konci února ovšem solidní růst vystřídal strmý pád o více jak 44 %. A to během pouhých tří týdnů. Od té chvíle byly několik týdnů akcie Deutsche Bank velmi volatilní. Kurz akcie se totiž dokázal vrátit zpátky nad S/R level 10 EUR, ale následně přišla rotace kurzu. A spolu s tím pokračování v cenovém poklesu.

| Název společnosti | Symbol | Měna | Tržní kapitalizace (v mld. USD) | Den | Týd. | Měs. | Půl roku | 5 let |

|---|---|---|---|---|---|---|---|---|

| Deutsche Bank | DBK | EUR | 31,77 | 0,05 % | 0,23 % | -1,84 % | 2,01 % | 138,58 % |

Cena akcie Deutsche Bank klesla až k S/R levelu 7,8 EUR. To implikuje, že trh přišel zhruba ze 70 % o předchozí cenový růst. Jak ale vyplývá z grafu, kurz prismatem týdenního grafu reagoval na aktuálním supportu příznivě. Respektive je zde dost agresivních nakupujících, kteří jsou ochotni level vykupovat. Další potenciální zastávkou a velmi silný support se nachází v oblasti kolem 6,3 EUR. Jestli současná hladina prodejní tlak neustojí, býci mají druhou šanci na poslední řečené hladině.

Závěrem

Na první pohled to tak nevypadá, ale akcie Deutsche Bank měly mezi březnem 2020 a únorem 2022 vůbec první solidnější kurzový průběh za předešlých deset let. Je vhodné připomenout, že titul se v roce 2007 obchodoval za ceny kolem 85 EUR. Od té chvíle se trh k těmto cenám ani nepřiblížil. Deutsche Bank je primárně zajímavá tím, že se o této bance už dekádu mluví v souvislosti s očekávaným bankrotem.

Fundamentálně to skutečně není nijak silný titul. Ale dlouhodobě se drží nad vodou. A to jsou dle mého názoru právě ty nejlepší spekulativní tituly. I s relativně malou investicí mohou udělat obrovské zhodnocení. Deutsche Bank je největší německá banka a je mnohými považována za too big to fail. I když třeba začne mít banka problémy, čeká je nejspíš bailout. Nikdo zřejmě nenechá padnout banku, která má aktiva za více jak 1,3 bilionu EUR.

Obchodujte akcie Deutsche Bank prostřednictvím LYNX

Ať už jste intradenní obchodník nebo dlouhodobý investor, můžete využít vynikající nabídky společnosti LYNX, protože vám za příznivé poplatky umožníme obchodovat s nejrůznějšími finančními instrumenty jako jsou například akcie, ETF, futures, opce, CFD a forex. Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme vzdělávací webináře. Díky LYNX můžete obchodovat v reálném čase prostřednictvím profesionálních obchodních platforem.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn. Navíc pro vás pravidelně zveřejňujeme aktuální obchodní příležitosti na trhu a novinky ze světa investic v rámci Investičního portálu. V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Editorial credit: Vytautas Kielaitis / Shutterstock.com

Chtěli byste obchodovat na burze? Otevřete si účet prostřednictvím online brokera LYNX. Obchodujte akcie, opce, futures nebo investujte do ETF. A to vše v rámci jednoho investičního účtu. Zjistěte více na: Online broker LYNX