Akcie Deutsche Bank zažívají hned první měsíc v roce dost turbulentní vývoj. Ukázalo se totiž, že jeden z velkých hedgeových fondů Cerberus prodal podstatný podíl cenných papírů této finanční instituce.

Špatnou zprávou pro tohoto finančního obra je další pokuta ze strany německého regulačního orgánu. Deutsche Bank mimo jiné čelí hrozící stávce zaměstnanců v dceřiné společnosti Postbank (Německá poštovní banka).

Všechny tyto informace si rozebereme a poté se zaměříme na fundamentální analýzu akcie Deutsche Bank. Nebude chybět ani technická analýza cenového grafu, kde si identifikujeme důležité oblasti pro další možný cenový vývoj této akcie.

Hedgeový fond Cerberus se zbavil až třetiny akcií Deutsche Bank

Jak už bylo řečeno, Cerberus je americký hedgeový fond, jenž patří mezi nejvýznamnější investory v německých finančních institucích jako je Deutsche Bank – v Německu vůbec největší banka. Ukázalo se, že Cerberus prodal podstatný podíl v Deutsche Bank a Commerzbank. Celkově jde o částku za zhruba 509 milionů USD. Cerberus se zbavil třetiny akcií Deutsche Bank – 21 milionů kusů. Původní podíl činil zhruba 62 milionů akcií. Po tomto prodeji tvoří portfolio Cerberusu akcie Deutsche Bank ze 2 %.

Odhaduje se, že prodeje byly uskutečněny za tržní cenu 12 EUR za akcie Deutsche Bank a 7,5 EUR za akcie Commerzbank. Vzhledem k tomu, že hedgeový fond nakupoval akcie těchto bankovních institucí ještě v roce 2017, implikuje to nemalou ztrátu. Odhady dosahují stovek milionů USD za oba držené tituly. Přesná čísla ale nikdo nezná, protože není možné zjistit přesnou strukturu investice a mnoho jiných faktorů, které nejsou veřejné dostupné.

Je důležité říct, že Cerberus hraje důležitou roli v rámci institucí, do kterých investuje. Fond se zasadil o to, aby v Commerzbank skončili dva vysocí manažeři, jejichž výkon nesplnilo očekávání. Cerberus je veden Stephenem Feinbergem a ten má v Deutsche Bank roli důležitého konzultanta. Čili je zde v podstatě přímý vliv.

Ostatní investoři dle mého názoru proto nemusí být zrovna rádi, když dochází k podobným krokům ze strany velkých investičních společností. Když jakákoliv silná tržní entita provede nějaký krok, nevyhne se to povšimnutí veřejnosti, která na to pochopitelně reaguje.

Domnívám se, že daný prodej tak navíc potvrzuje spekulace o možném odchodu investorů z tohoto odvětví. Už celé roky nejsou totiž zisky z německého finančního odvětví nijak uspokojivé. Což je způsobené silnou konkurencí, vysokými náklady a příliš nízkými úrokovými mírami. Tady je dobré podotknout, že nízké úrokové míry sice stimulují úvěrovou expanzi, ale přesto jsou pro banky vyplývající zisky spíše nižší.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Deutsche Bank čelí další pokutě ve výši 10 milionů USD

Ve více jak půl roku staré analýze jsme si řekli, že Deutsche Bank čelila velkému skandálu ve spojitosti s praním špinavých peněz. Jednalo se o obrovské částky čítající stovky miliard EUR. Banka se zavázala, že vytvoří mnohem sofistikovanější kontrolní mechanismus, který by měl automaticky těmto praktikám zabránit. Dle dalších vyjádření regulačních orgánů v USA a Německu se však ukázalo, že to příliš neřeší.

Nedávno německý regulační orgán udělil největší německé bance další pokutu, která tentokrát dosahovala 10 milionů USD. Důvod ale nebyl stejný, protože se tentokrát jednalo o správnost vstupních dat souvisejících s benchmarkem evropských úrokových měr. Oficiální odůvodnění je, že Deutsche Banka neměla dostatečně efektivní preventivní systémy a kontrolu, díky kterým by se zajistilo, že data budou relevantní.

Dle mého pokuta není tak vysoká, takže banku v žádném případě nepoloží na kolena. Nicméně se jedná o další pochybení Deutsche Bank. Za poslední dekádu musela banka celkově na pokutách a souvisejících nákladech zaplatit kolem 3,5 miliardy USD. Jsem toho názoru, že Investoři nevidí rádi, když se podnik dostane do problémů s regulačními úřady. To jsme si už dostatečně vysvětlili v rámci analýzy na akcie Alibaba.

Stávka zaměstnanců u dceřiné společnosti Postbank kvůli mzdám

Německá poštovní banka (Postbank) je dceřinou společností Deutsche Bank. Právě řečená instituce se potýká s hrozbou stávky jejich zaměstnanců z důvodu nízkých mezd. Odborový svaz uvádí jako hlavní argument akcelerující inflaci, se kterou se nyní potýká celý svět. Dle posledních dat činí inflace v Německu 5,3 %, což je podle mě skutečně pádný argument pro nominální zvýšení mezd. Ostatně odbory požadují jejich zvýšení o 6 %, což víceméně odpovídá oficiálně naměřené inflaci.

Jistou zajímavostí v souvislosti s inflací jsou slova generálního ředitele Deutscha Bank Christiana Sewinga. Ten tvrdí, že centrální banky musí zakročit co nejdříve. Tvrzení je zajímavé v tom, že Evropská centrální banka jasně deklarovala, že sazby zvýší nejdříve až v roce 2023. Čili nemá v plánu s inflací jakkoliv bojovat. Úrokové sazby jsou jediný nástroj, který centrální banka proti inflaci má.

Fundamentální analýza akcie Deutsche Bank (DBK)

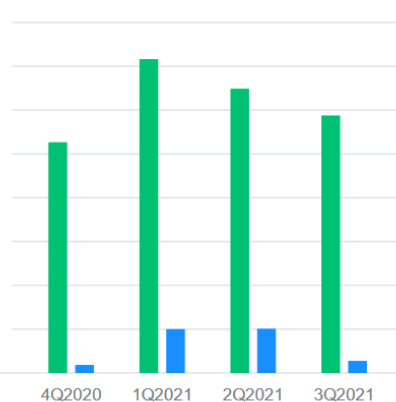

Deutsche Bank dosáhla za poslední účetní kvartál výnosu 7,5 miliardy USD. Druhý kvartál byl obdobný a první kvartál dosahoval slušných 8,64 miliardy USD. V budoucnu by nás mělo zajímat, jak dopadne poslední kvartál roku 2021. Pokud se za krátký čas ukáže, že je obrat téměř stejný jako první tři čtvrtletí, bude se jednat o jeden z nejslabších roků vůbec. Výnosy Deutsche Bank totiž celá léta klesají.

Zisk dosahuje za třetí účetní kvartál střídmých 0,3 miliardy USD. Což paradoxně v kontrastu s předešlými fiskálními roky nevypadá až tak špatně. Vyjma roku 2020 byl zisk velmi nízký, nebo bylo hospodaření ztrátové. První účetní kvartál 2021 bylo dosaženo zisku o 1 miliardě USD a druhý účetní kvartál dosahoval zisku 795 milionů USD. Že by zafungovala úsporná opatření, která Deutsche Bank zavedla? Provozní marže je 7,6 %. Čistá marže dosahovala něco přes 4 %.

Provozní výnosy jsou za poslední čtvrtletí 571 milionů USD. Druhý kvartál dosahovaly 1,21 miliardy USD, první dokonce 1,58 miliardy USD. Bohužel data o cash flow nejsou kvartálně dostupná, takže si pro úplnost uvedeme alespoň poslední rok. Za rok 2020 banka vygenerovala volné cash flow o 25 miliardách USD. Tak vysoké cash flow bylo dosaženo především změnou v pracovním kapitálu a prodeji/splatnosti držených investic – což lze hodnotit kladně.

Zisk na akcii (EPS) je 0,14 bodů. Poměrový ukazatel P/E je 10,27 bodů. Což je zrovna vcelku nízké číslo, které není moc často k vidění. Za normální situace by se dalo konstatovat, že jsou akcie levné. Nicméně musíme přihlížet i na možné důvody, proč investoři nemají o tyto levné akcie příliš velký zájem.

Rentabilita vlastního kapitálu (ROE) dosahuje 4 %, což vzhledem k nízké ziskovosti není překvapivé. Rentabilita na investovaný kapitál (ROIC) je pouhé 1 %.

Ukazatel pohotové likvidity (quick ratio) není v tomto případě dostupný. Ukazatel běžné likvidity (current ratio) je 5,38 bodů. Druhý řečený ukazatel by se měl pohybovat až kolem 2 bodů. Ukazatel běžné likvidity kalkuluje i s aktivy, které nelze okamžitě převést do likvidní formy. Čili i s takovými, které lze převést na likviditu za delší dobu, ale maximálně do jednoho roku. Čili z hodnoty dle mého vyplývá, že Deutsche Bank drží solidní likviditu na uspokojení závazků v krátkém období.

Poměr dluhu vůči vlastnímu kapitálu D/E je 2,76 bodů – uvedená hodnota je vskutku vysoká. Vlastní kapitál dělá 59 miliard USD, zatímco dluh je 162 miliard USD. Podstatná část kapitálu je evidentně financována velkým dluhem. Poměr dlouhodobého dluhu vůči celkovému kapitálu je 0,12 bodů, takže se pohodlně vejdeme do tolerovaných 0,5 bodů.

Technická analýza akcie Deutsche Bank (DBK)

Jenom pro shrnutí, pro akcie Deutsche Bank nebyly poslední dva roky dle mého názoru vůbec špatné. Od března 2020 se po nejvyšší vrchol zhodnotily o více jak 180 %. To je za tak krátkou dobu solidní. Vlastně se za poslední dekádu jedná o nejstabilnější období. Dřívější roky nebyly pro titul vůbec příznivé. Je třeba si uvědomit, že v roce 2007 činila cena těchto akcií více jak 80 EUR. Cena akcie Deutsche Bank je tedy hodně daleko od svého historického maxima. Začátkem roku 2020 byla cena dokonce pod 5 EUR.

Každopádně vývoj kurzu akcií od poloviny roku 2021 stagnuje. Trh nedokázal prolomit S/R level 12,6 EUR. Cena se vrátila zpátky k S/R levelu 10,5 EUR, kde se pokles zastavil. Rostoucí trend se zachoval. Cena pak šla velmi opatrně nahoru. Trvalo to dlouho, ale začátkem ledna přišlo druhé otestování S/R levelu 12,6 EUR. Přišlo další zamítnutí. Fakticky se zde vytvořil tzv. double top (dvojitý vrchol). Kurz se opětovně vrátil k zmiňovaným 10,5 EUR.

Dle vývoje z posledních několika měsíců je dle mého zřejmé, že rostoucí trend výrazně zeslábl. Pořád ale nelze říct, že je ukončen. Leč je na první pohled vidět, že nakupující nedokážou překonat blízkou reziistenci. V případě, že aktuální support padne, je další zastávka až kolem S/R levelu 8,6 EUR.

Na indikátoru RSI pořád platí, že jeho hodnoty se nejsou schopny dostat nad hraničních 70 bodů. Drží se ovšem v horní polovině hodnot, což můžeme určitě kvitovat. Trh je tudíž v uptrendu, ale spíše střídmého charakteru.

Závěrem

Akcie Deutsche Bank na mě působí rozporuplně. Je dobré si asi nalít čistého vína a konstatovat, že fundamentálně se dle mého názoru jedná o průměr. Na druhou stranu ale v souvislosti s touto bankou se už léta mluví o možném bankrotu. Hospodářsky se jim moc nedaří a kurz jejich akcií odepsal většinu ze své all time high hodnoty. Přesto se ale tato banka i nadále drží.

Připomeňme si také, že Deutsche Bank je největší bankovní instituce v Německu. Patří mezi tzv. too big to fail. I kdyby měli někdy v budoucnu problémy, je zdle dle mého reálná šance, že německá vláda je padnout nenechá. Ačkoliv zaručit nelze samozřejmě nic. Kromě toho se banka snaží minimálně dva roky svou situaci řešit restrukturalizací. Čili tu máme aktivitu vyvíjenou s jasným cílem. Proto bych titul ještě určitě nezatracoval.

Z hlediska technické analýzy bude důležité, aby se cena akcie DBK udržela nad zmíněným supportem 10,5 EUR. V takovém případě by zde byla možnost pro další otestování rezistence kolem 12,6 EUR. Pokud bude support prolomen směrem dolů, může to značit, že zakreslený rostoucí trend je prozatím u konce. Mějte však prosím na paměti, že předchozí vývoj ceny akcie není zárukou budoucích pohybů a že celkově je nyní situace na akciových trzích velmi nejistá, proto vždy zvažujte veškerá rizika a držte se pravidel své obchodní strategie.

Obchodování s akciemi Deutsche Bank prostřednictvím LYNX

Obchodujte za příznivé poplatky s nejrůznějšími finančními instrumenty jako jsou akcie, ETF, futures, opce, CFD a forex. Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme vzdělávací webináře. Prostřednictvím LYNX získáte přístup k profesionálním obchodním platformám.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn. Navíc pro vás pravidelně zveřejňujeme aktuální obchodní příležitosti na trhu a novinky ze světa investic v rámci Investičního portálu. V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Další použité zdroje:

Editorial credit: Vytautas Kielaitis / Shutterstock.com

Deutsche Bank AG. Quarterly Results [online]. Vydáno 27.10.2021 [cit. 25.01.2022]. Dostupné na: https://investor-relations.db.com/reports-and-events/quarterly-results

Chtěli byste obchodovat na burze? Otevřete si účet prostřednictvím online brokera LYNX. Obchodujte akcie, opce, futures nebo investujte do ETF. A to vše v rámci jednoho investičního účtu. Zjistěte více na: Online broker LYNX