Poznejte klíčové novinky související se společností Alphabet (Google). Pokud hledáte brokera pro obchodování akcií, klikněte zde.

- Akcie Google: Překonání očekávaných výsledků

- Analytici snižují výhledy pro velkou technologickou sedmičku

- Budoucí hodnota investice je funkcí ceny, kterou za ní zaplatíte

- Akcie Google: Big tech investuje do AI pořád ve velkém

- Čtvrtá nejlidnatější země zakázala prodej smartphonu od Google

- Fundamentální analýza akcie Google (Alphabet)

- Technická analýza akcie Google (Alphabet)

- Závěrem: Akcie Google drží růstový směr

Akcie Google: Překonání očekávaných výsledků

Tento rok byl podle mě pro Alphabet komplikovaný, protože přinášel spoustu překážek. Zprvu se investoři mohli obávat vlivu umělé inteligence na dominantní pozici společnosti v oblasti vyhledávacích služeb. Hned vedle toho americká vláda podala antimonopolní žalobu s tvrzením, že jejich vyhledávač má monopolní atributy.

Akcie Google sice v polovině roku dosáhly historického maxima kolem 190 dolarů, ale dle mého se od té doby kurz technicky nikam obzvlášť neposunul.

Výsledky Alphabetu za třetí čtvrtletí tlačil nahoru hlavně segment Google Cloud, kde tržby meziročně vzrostly o 35 % na 11,4 miliardy dolarů. To je důkazem rostoucího zrychlení cloud segmentu, protože jenom příjmy této divize vzrostly o 28 % v prvním čtvrtletí a o 29 % ve druhém čtvrtletí.

Provozní zisk z cloudové divize vzrostl na 1,95 miliardy dolarů z 1,2 miliardy dolarů ve druhém čtvrtletí a 266 milionů dolarů před rokem. Firma tak nadále těží z kapitalizace nákladů tohoto segmentu (provozní páka).

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Alphabet připsal tento úspěch silnému přijetí generativních AI řešení ze strany zákazníků. Společnost uvedla, že se jí daří použít svá řešení kombinací svých přizpůsobených TPUs (tensor processing units) s GPUs (graphic processing units) k urychlení doby zpracování a snížení nákladů.

Dle firmy zákazníci ve velkém přijímají jejich AI platformu pro tvorbu a přizpůsobení modelů. Zároveň AI model od Alphabet Gemini získává velkou popularitu. Management také zdůraznil svou datovou platformu BigQuery, což představuje AI řízená řešení pro kybernetickou bezpečnost Google Threat Intelligence a Security Operations.

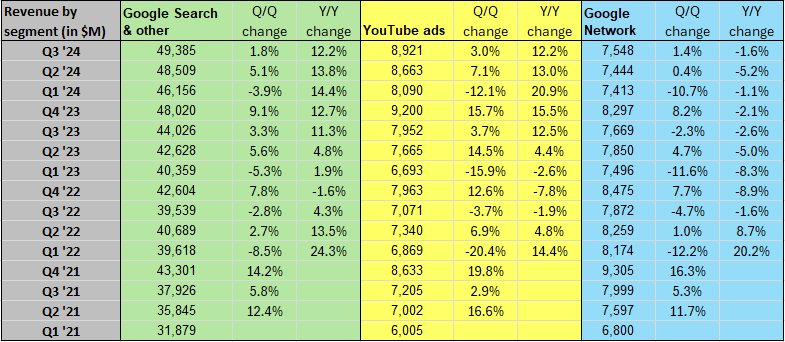

Google vyhledávač pokračoval v přinášení solidního růstu tržeb o více než 12 % na 49,4 miliardy dolarů. Společnost poukázala na sílu v oblasti finančních služeb, zejména pojišťoven, a maloobchodníků. Uvedla, že AI pomáhá lépe porozumět uživatelům a efektivněji je spojovat s inzerenty. Vizualizované vyhledávání také vykazuje dobré výsledky.

Příjmy z reklam na YouTube vzrostly meziročně o 12 % na 8,9 miliardy dolarů. YouTube TV, NFL Sunday Ticket a YouTube Music Premium pomáhají k růstu předplatitelů. Tržby z předplatného přesáhly za poslední rok 50 miliard dolarů. Příjmy z předplatitelských platforem a zařízení vzrostly o 28 % na 10,7 miliardy dolarů.

Celkově vzrostly tržby společnosti o 15 % meziročně na 88,25 miliardy dolarů, zatímco upravený zisk na akcii (EPS) se zvýšil o 37 % na 2,12 dolaru. To bylo výrazně nad očekáváním analytiků, kteří předpokládali tržby 86,3 miliardy dolarů a EPS 1,85 dolaru. Společnost reportovala volné cash flow 17,6 miliardy dolarů a ke konci čtvrtletí měla hotovost a ekvivalenty ve výši 93,2 miliardy dolarů a dluh 12,3 miliardy dolarů. Za čtvrtletí firma realizovala zpětné odkupy akcií za 15,3 miliardy dolarů.

Analytici snižují výhledy pro velkou technologickou sedmičku

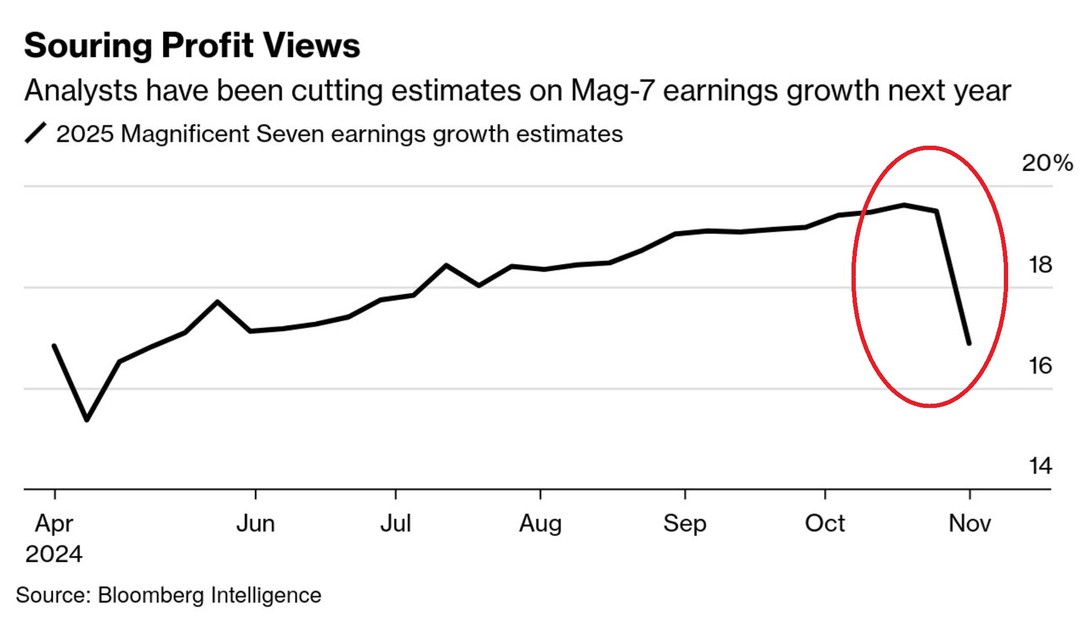

Ačkoli velké společnosti spadající do tzv. velké sedmičky, jako jsou Microsoft, Apple, Alphabet, Amazon a Meta Platforms, minulý týden překonaly očekávání analytiků ohledně tržeb a zisků, podle mého názoru výsledky nakonec nebyly dostatečně silné na to, aby ospravedlnily jejich vysoké hodnoty ve srovnání s celkovým trhem.

To se často uvádí jako příčina kurzových propadů pro akcie Google, Meta, Apple a dalších, což vedlo k poklesu indexu Bloomberg Magnificent 7 o 1,8 %. Obleva v technologickém trhu pomohla dolů i celkovému trhu v podobě indexu S&P 500.

Investoři doufali v mnohem vyšší čísla. Očekávali více od AI celkově, než co zatím dostali. Dokud tyto společnosti budou utrácet tímto tempem, musí to podpořit i na straně příjmů. Pro příštích pár čtvrtletí je to problém.

Michael Casper, akciový stratég v Bloomberg Intelligence

Skupina těchto sedmi společností má za poslední kvartál přinést růst zisku o 30 %, což by překonalo odhadovaných 18 % na začátku aktuální earnings sezóny. Letošní rok tedy zřejmě není problematický. Ďábel se dle mého bude skrývat až ve výhledu pro následující rok. Nejistý výhled earnings pro rok 2025 tedy může demotivovat investory setrvat v technologickém sektoru.

Kupovat akcie s s již tak vysokým oceněním má z investičního hlediska podle mě smysl jenom tehdy, když jsou k tomu odhady pro earnings příznivé. V podstatě se tito tržní účastníci snaží „svézt“ na earnings momentum. Dokud je tedy earnings momentum silné, v trhu zůstávají. Jakmile se však objeví známky oslabování, jako je v grafu výše, roste prodejní tlak.

Amazon, Microsoft, Alphabet a Meta investovaly rekordních 59 miliard dolarů do kapitálových výdajů ve třetím čtvrtletí a plánují příští rok utratit ještě více. Kapitalizace nákladů je v tomto odvětví klíčová, ale analytici přesto odhady snižují. I když výnosy plynoucí z poptávky související s AI vykazují růst, prý si investoři na velké zisky budou muset počkat.

V současnosti v Silicon Valley převažuje arogance, která je vede k příliš velkému utrácení. Jelikož tyto firmy věří, že vědí mnohem více než všichni ostatní.

Ted Mortonson, ředitel ve společnosti Robert W Baird & Co

Microsoft očekává, že příjmy z AI v příštím čtvrtletí překročí 10 miliard dolarů. To by z AI udělalo nejrychleji rostoucí divizi v historii společnosti. Udaný směr ovšem zároveň přináší značné náklady. Marže společnosti se totiž v oblasti komerčního cloudu v aktuálním čtvrtletí sníží. Důvodem je dle finanční ředitelky Amy Hoodové rychlý růst kapitálových výdajů.

Spolu s horšími vyhlídkami pro růst tržeb situaci podle mě příliš nepomohla ani společnost Meta Platforms, což též zapříčinilo výprodeje na trhu s tímto titulem.

Dle Goldman Sachs technologické akcie zaznamenaly největší ztrátu za posledních pět týdnů, díky čemuž má sektor horší výkonnost jako celkový trh (údaj se vztahuje k datu 5. 11. 2024).

Budoucí hodnota investice je funkcí ceny, kterou za ní zaplatíte

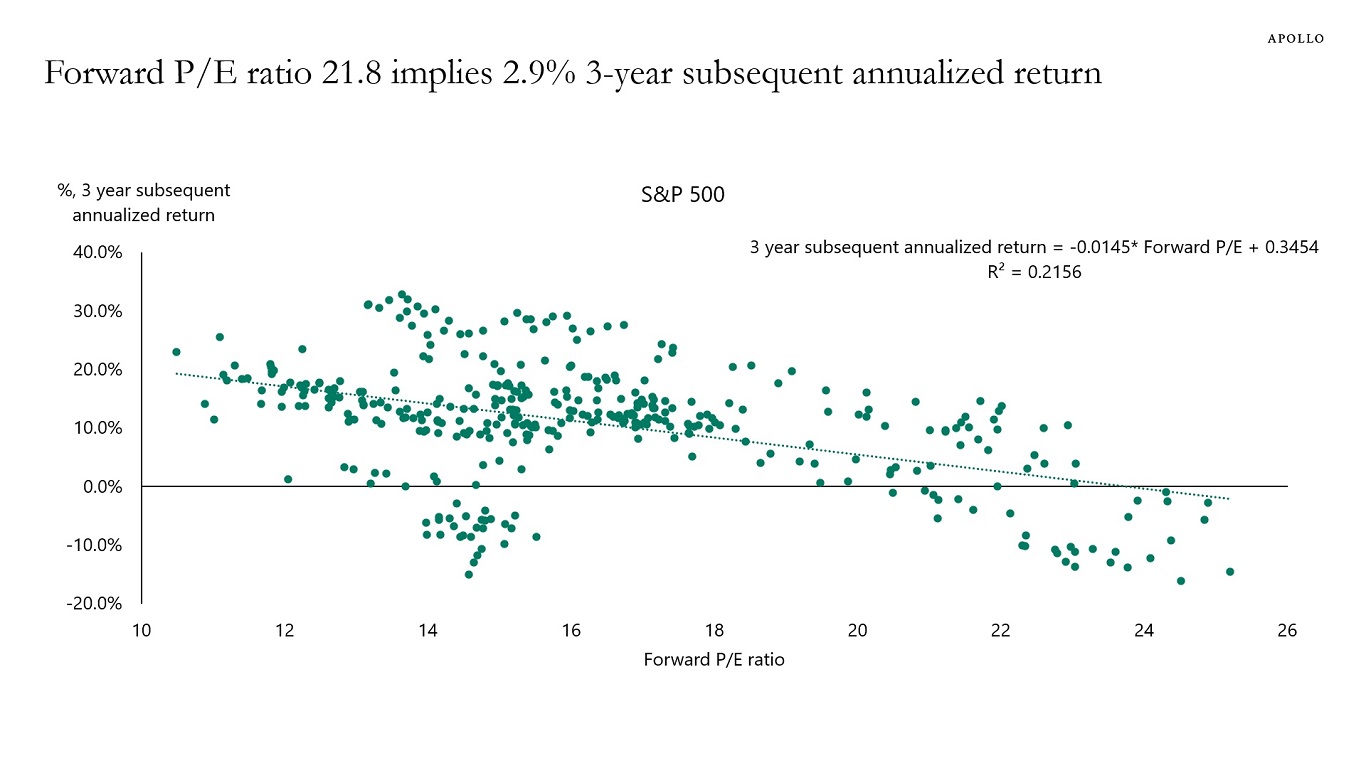

Předchozí text nám říká, že investoři do technologického sektoru začínají usměrňovat svá očekávání ohledně budoucnosti. K čemuž pomáhají i odhady analytiků, kteří již nejsou tolik optimističtí v souvislosti s růstem earnings big tech. Když se podíváme na historická data, mnohem lépe investor pochopí, co se odehrává.

Pohled na historický vztah mezi forwardovým P/E (price to earnings) indexu S&P 500 a budoucími tříletými výnosy indikuje, že aktuální forwardový P/E poměr na úrovni 22 implikuje budoucí roční výnos 3 % v nadcházejících třech letech.

Investiční legenda Benjamin Graham neustále opakoval, že čím více nyní zaplatíte za akcii, tím nižšího budoucího výnosu potenciálně dosáhnete. Obyčejná nepřímá úměra, která je logická. Pokud koupíte akcii za 200 dolarů a ta vzroste na 400 dolarů, těšíte se ze 100% výnosu. Když tu samou akcii ale koupíte za 300 dolarů a ta posléze vzroste na 400 dolarů, kurzový výnos je již pouze 33 %. Žádný byznys neroste nekonečně dlouho, jinak by byly nekonečné ceny akcií.

Grahamova argumentace spočívala v tom, že když investor koupí přeprodané byznysy s cenami hodně hluboko pod jejich vnitřní hodnotou, trh si časem uvědomí svou chybu a cena se vrátí právě k vnitřní hodnotě, nebo dokonce vysoko nad ní. Graham zde přišel i s klíčovým pojmem margin of safety. V češtině se překládá jako bezpečnostní rozpětí/rozptyl (nebo bezpečnostní polštář).

Bezpečnostní rozpětí je právě onen rozdíl mezi cenou hluboko pod vnitřní hodnotou akcie. Pokud je vnitřní hodnota akcie 1 dolar, ale vy ji koupíte za 50 centů, bezpečnostní rozpětí dosahuje 50 centů. Bezpečnostní polštář ovšem investorovi nezaručuje, že cena akcie půjde nahoru. Pouze se tím zvyšuje pravděpodobnost v jeho prospěch. Rizika se nikdy zcela nezbavíte a investování vždy zahrnuje riziko.

V souvislosti s tím je proto klíčová diverzifikace. Trh totiž může mít často pravdu, když nějaký byznys oceňuje velmi nízko, což se časem třeba projeví velkými hospodářskými problémy podniku.

Proto se podle mého názoru rozumní investoři snaží hledat levné akcie a diverzifikují, čímž si mohou vytvořit celý koš těchto bezpečnostních polštářů. Dle Grahama a Buffetta neexistují špatné akcie, jenom levné nebo drahé. A co je drahé nebo levné, je přirozeně dost subjektivní. Záleží na analytických schopnostech a povahových vlastnostech investora.

Akcie Google: Big tech investuje do AI pořád ve velkém

Velké technologické společnosti investují miliardy dolarů do budování center pro umělou inteligenci (AI), aby uspokojily stále rostoucí poptávku. Přesto rostou v souvislosti s tím obavy, jelikož není vůbec jasné, jaké výnosy tyto investice v dohledné budoucnosti přinesou.

Začátkem listopadu Microsoft a Meta (META) uvedly, že jejich kapitálové výdaje ještě porostou kvůli investicím do AI. Společnost Alphabet sdělila, že jejich kapitálové výdaje budou v roce 2025 vyšší než letos, zatímco Amazon počítá se zvýšenými výdaji po nespecifikovanou dobu, respektive v rámci blízké budoucnosti.

Jak jsme si zmínili již výše, i přes příznivé výsledky akcie velkých technologických firem poklesly. Můj osobní názor je takový, že investoři mají obavy z dopadu vyšších výdajů na tradičně silné marže a ziskovost. Faktorů pro pokles mohlo být ale více, je to těžko měřitelné.

Finanční ředitelka Alphabetu Anat Ashkenazi během konferenčního hovoru uvedla, že ve třetím čtvrtletí investovali 13 miliard dolarů do kapitálových výdajů. Nás ale hlavně zajímá budoucnost. Dle slov finanční ředitelky firma počítá s podobnou úrovní investic i ve čtvrtém čtvrtletí.

Meta očekává kapitálové výdaje pro rok 2024 v rozmezí 38 až 40 miliard dolarů, což je mírný růst oproti původnímu proklamovanému rozmezí 37 až 40 miliard dolarů. Společnost očekává výrazný růst kapitálových výdajů i v roce 2025.

Microsoft uvedl, že jejich kapitálové výdaje činily v prvním čtvrtletí 20 miliard dolarů. Firma očekává růst výdajů v následujících obdobích kvůli poptávce po cloudu a AI. Meziroční pokles volného cash flow o 7 % přičítá právě zvýšeným výdajům na podporu zmíněných segmentů.

Amazon očekává, že za celý rok 2024 utratí přibližně 75 miliard dolarů na kapitálové výdaje. Společnost uvedla, že již z toho vynaložila na 51,9 miliard dolarů. Většina těchto výdajů má směřovat k podpoře rostoucí potřeby technologické infrastruktury.

Navzdory nedávné volatilitě a smíšeným reakcím na výsledky technologických firem věříme, že AI bude klíčovým hnacím motorem výnosů na akciovém trhu i v nadcházejících letech.

Analytici UBS

Čtvrtá nejlidnatější země zakázala prodej smartphonu od Google

Indonésie začátkem listopadu 2024 oficiálně zakázala společnosti Alphabet, aby prodávala své smartphony Pixel v této zemi. S odůvodněním, že zařízení nesplňují místní zákony. Ty totiž vyžadují použití místně vyráběných komponentů.

Prosazujeme uvedená pravidla, aby byla zajištěna spravedlnost pro všechny investory v Indonésii. Protože produkty společnosti Google nesplňují požadavky, nemohou být prodávány na domácím trhu.

Febri Hendri Antoni Arief, mluvčí Ministerstva průmyslu

Jakarta udržuje soubor požadavků na místní zdroje, které jsou navrženy tak, aby podpořily rozvoj domácí výroby. Podle těchto pravidel musí určité modely smartphonů obsahovat alespoň 40 % místně vyrobených komponentů.

Ke konci října 2024 vláda v Indonésii oznámila, že společnost Apple také nebude moci prodávat svůj nejnovější model iPhone 16, jelikož prý firma nesplnila svůj investiční závazek k získání certifikace, což je právě využití místních komponentů pro výrobu.

Zatímco smartphony Pixel od Google a iPhone 16 od Applu nemohou být v Indonésii prozatím prodávány, uživatelé si samozřejmě mohou tyto modely zakoupit ze zahraničí.

Tamní vláda je podle mě velmi protekcionistická. Jde totiž o soubor opatření, které nutí velké technologické společnosti, aby zajistily, že část jejich dodavatelského řetězce podpoří místní podniky. Mezi další příklady patří zákazy vývozu surového niklu, které mají stimulovat zahraniční investice do zařízení na zpracování niklu, dále omezení na e-commerce stránku Temu, kterou vláda považuje za hrozbu pro místní podniky.

Google a Apple nejsou v Indonésii nejprodávanějšími značkami smartphonů. Spotřebitelé v Indonésii obvykle preferují cenově dostupnější jihokorejské a čínské značky. K září byla nejoblíbenější značkou smartphonů v Indonésii čínská Oppo s podílem kolem 17,4 % na trhu, následovaná jihokorejským Samsungem (16,5 %), čínským Vivo (13,5 %) a Xiaomi (13,3 %). Apple má páté místo s tržním podílem 12,8 %. Google Pixel se zatím v Indonésii oficiálně neprodává.

Zákaz prodeje je podle mého názoru pro Google dost palčivý problém. Indonésie je čtvrtou nejlidnatější zemí na světě a čtvrtým největším trhem s mobilními telefony. Z tohoto důvodu je pravděpodobné, že Google a Apple se budou snažit najít způsob, jak přes zákaz prodávat své telefony indonéským zákazníkům.

Fundamentální analýza akcie Google (Alphabet)

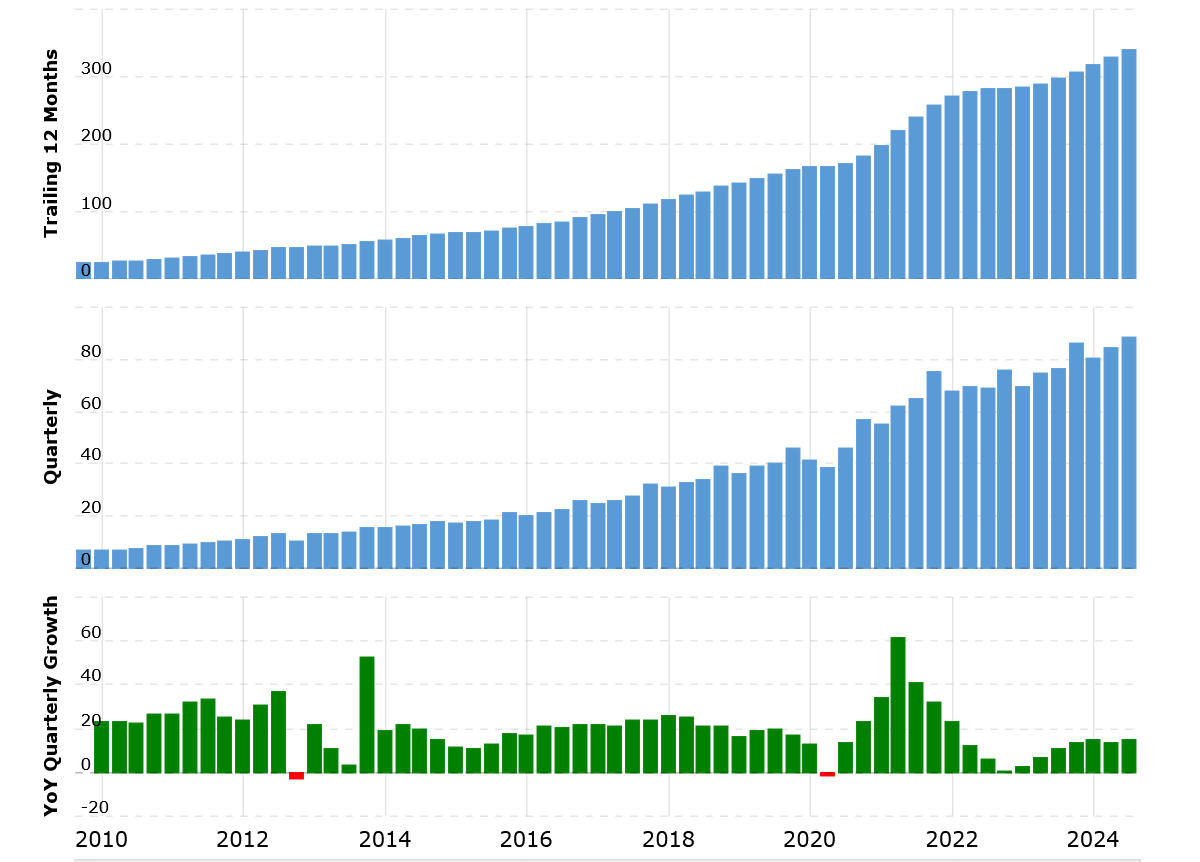

Kvartální výsledky

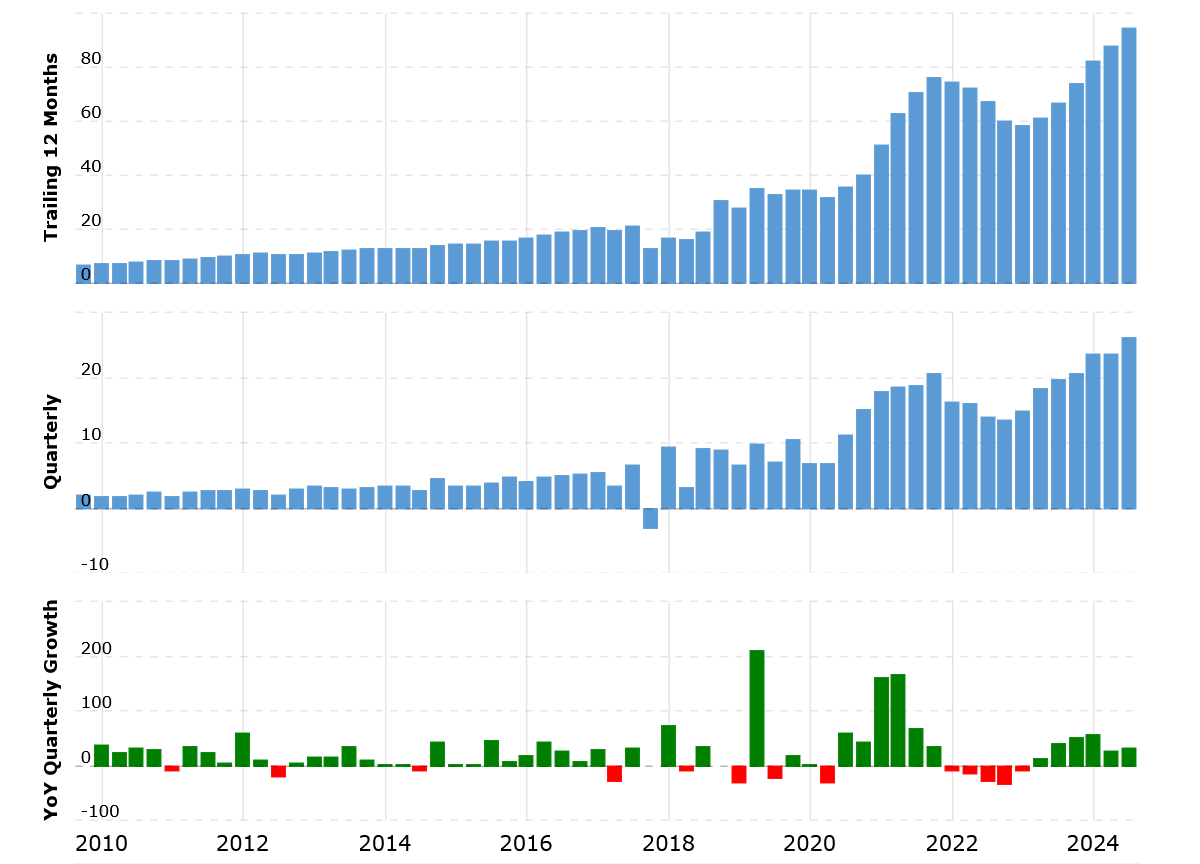

Společnost Alphabet za třetí kvartál roku 2024 těžila z dalšího meziročního růstu ve výnosech (tentokrát o 15 % na 88,25 miliardy dolarů). Kvartálně (a po sobě jdoucích 12 měsících) tak sledujeme pořád silný růstový trend v earnings. Dle relativního vyjádření se řadu čtvrtletí drží tempo růstu podle mě solidně, ačkoliv prismatem dlouhodobosti to není až taková sláva. Akcie Alphabet se v minulosti mohly těšit z rychlejšího růstu byznysu než nyní.

Provozní výnosy na meziroční bázi vzrostly o horentních 33 % na 28,5 miliardy dolarů. Provozní náklady představují 23,27 miliardy dolarů a náklady na prodané produkty jsou s 36,5 miliardami dolarů nejvyšší v historii.

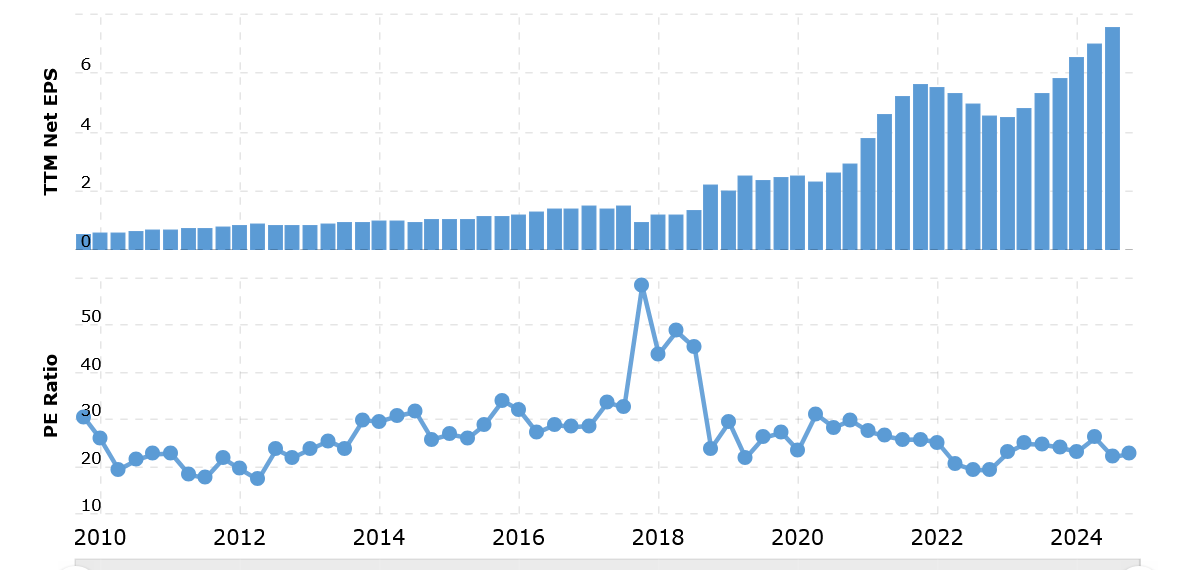

Čistý zisk společnosti Alphabet meziročně vzrostl o 33,6 % na 26,3 miliardy dolarů. Tím pádem Google nominálně dosáhl nejlepšího výsledku v historii. Pohledem po sobě jdoucích 12 měsíců držíme silný růstový trend, kvartálně také stabilně stoupáme. EPS je 2,12 dolarů za akcii. EBITDA zaznamenala růst o 28,8 % na 32,5 miliardy dolarů. Volné cash flow meziročně kleslo o 22 % na 17,64 milionů dolarů. Jak jsme si řekli výše, důvodem jsou rostoucí kapitálové výdaje.

Price to cash flow akcie Alphabet dosahuje přes 20 bodů. Price to free cash flow je na 37,65 bodech. Price to earnings Google akcie padá na 22,45 bodů. Cyklicky upravený poměr ceny k zisku, běžně známý jako CAPE, dosahuje více jak 45 bodů. Price to book je 6,7 bodů. Price to sales představuje 6,27 bodů. Historicky jsou uvedené násobky pro akcie Google vyšší. Ačkoliv nejsou obecně vzato extrémní. Všechny násobky jsou aktuální k 5. listopadu 2024.

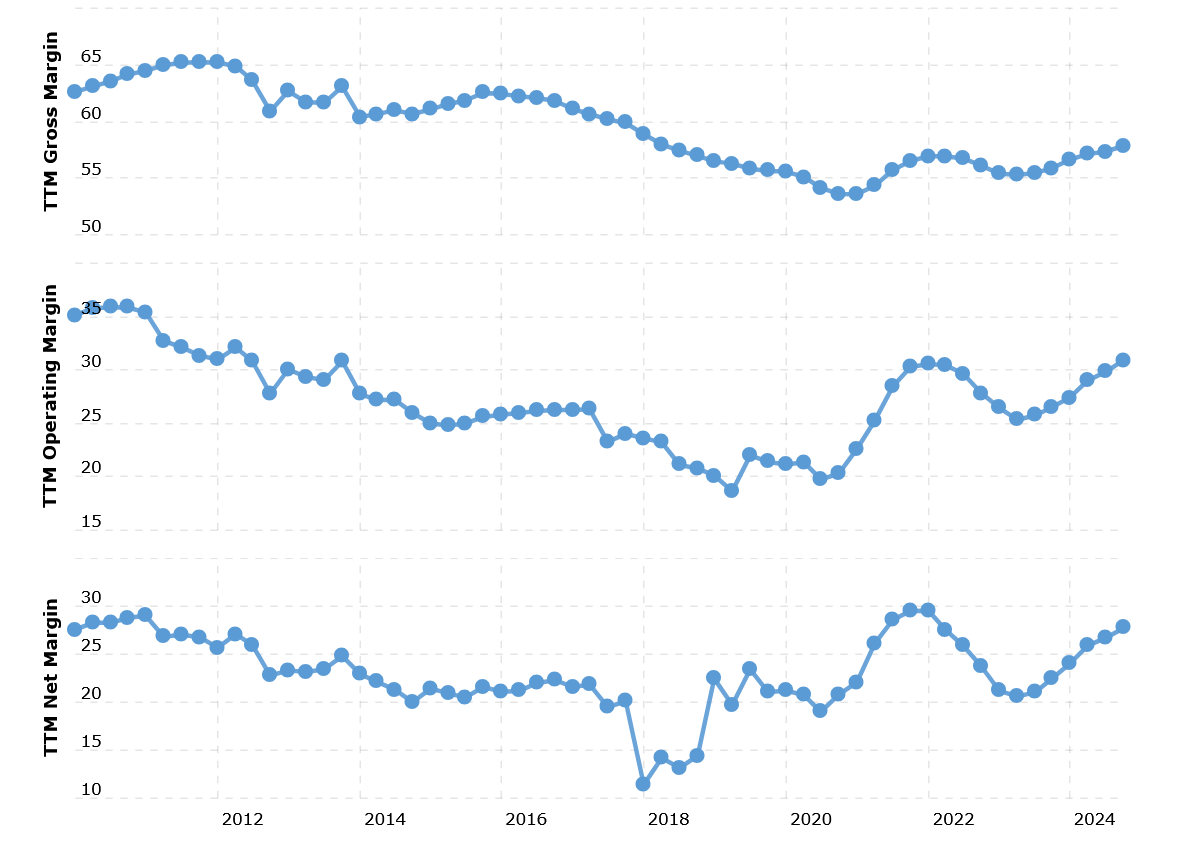

Hrubá marže je za poslední kvartál 58,67 %. Provozní marže dosahuje 32,3 %. Čistá marže je 29,8 %.

Rentabilita vlastního kapitálu (ROE) je na 32,1 %, za posledních sedm kvartálů jde o nejslabší výsledek. Rentabilita na investovaný kapitál (ROIC) představuje 29,57 %, také nejlepší výsledek za sledované kvartály. Zisk akcionářů je tudíž na velmi dobrých úrovních. Ukazatel ziskové výnosnosti (earnings yield) dosahuje též solidních 4,45 %, avšak ve srovnání s výnosy na dluhopisovém trhu (federální vlády) jsou spready víceméně nulové nebo lehce kladné. To znamená žádné prémie za rizikovost.

Alphabet disponuje hotovostí v objemu téměř 20 miliard dolarů, v krátkodobých investicích až 73,27 miliardy dolarů. Čistý dluh je po očištění od všech závazků skoro -64 miliard dolarů. Přebytek likvidity je tudíž v absolutní hodnotě této částky.

Technická analýza akcie Google (Alphabet)

Akcie Google mají své historické maximum z července letošního roku na cenách 192 dolarů. Posléze titul klesal až k supportu 150 dolarů, což je relativně kurzová ztráta o více jak 23 %. Zhruba v polovině září kurz začal stoupat, což vydrželo do posledních earnings. Respektive prvně nastal růst, ale posléze byl rychle smazán. Výsledkem je dost medvědí týdenní svíce, která může indikovat větší slabost trhu.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Alphabet A | GOOGL | 881,72 | 153,33 | -1,42 % | -3,81 % | -7,77 % | -7,50 % | -3,11 % | 136,37 % |

Závěrem: Akcie Google drží růstový směr

Akcie Google dle mého názoru zůstávají silně růstovým titulem, avšak u některých ukazatelů se historicky obchodují na první pohled za dost vysoké ceny. Příkladem je cena vůči volnému cash flow nebo vůči účetní hodnotě. Zase na oplátku price to earnings nebo o inflaci očištěný CAPE ukazatel (tzv. Shiller price to earnings), jsou prismatem posledních 10 let na vcelku nízkých úrovních.

V souvislosti s byznysem Alphabet je jediným otazníkem budoucnost AI a s tím související velké investice. Investoři podle mě vědí, že jsou výdaje ohromné, ale je otázkou, kdy se to začne pozitivně propisovat do fundamentu. Otázkou je, zdali nejsou tolik vysoké kapitálové výdaje spíše kontraproduktivní.

Přestože byly poslední earnings velmi solidní, což jsme si i ukázali na číslech, trhy brzy reagovaly poklesem. Jenomže poklesu čelil celý akciový trh, takže není nutné to interpretovat tak, že jsou investoři s výsledky společnosti nespokojeni. Úvodní reakce nám totiž ve skutečnosti ukázala, že jsou s výsledky Alphabet spokojení. Price action je toho důkazem, alespoň to tak vnímám já.

- Tato analýza byla vytvořena 5. 11. 2024. Datum publikace analýzy se může lišit. Autor potvrzuje, že v době vytvoření analýzy ve svém portfoliu nedržel akcie dané společnosti.

- Analýza nepracuje s žádnými matematickými modely, na základě kterých by byl predikován pohyb ceny dané akcie. Analýza je založena na technické analýze v kombinaci s rozborem fundamentálních výsledků a je založena čistě na autorových znalostech a schopnostech pracovat s grafy a analyzovat makroekonomické i mikroekonomické údaje.

- Pokud není v analýze řečeno jinak, jedná se zpravidla o krátkodobou předpověď s výhledem na příští 3 měsíce od data vytvoření analýzy. Autor však upozorňuje, že jde čistě jen o odhad, jelikož nelze předem předvídat veškeré faktory, které mohou mít na vývoj ceny analyzované akcie vliv.

- Nejedná se o pravidelnou analýzu a autor nemůže předem zaručit, kdy (a zda vůbec) v budoucnosti dojde k nové analýze na stejný akciový titul, ačkoliv je jeho cílem o jednotlivých akciích informovat opakovaně a reagovat tak na aktuální vývoj.

- LYNX potvrzuje, že autor není v žádném jiném střetu zájmů, který by byl v rozporu s Politikou střetu zájmů společnosti LYNX. Shrnutí Politiky střetu zájmů společnosti LYNX je k dispozici na našem webu zde: Shrnutí Politiky střetů zájmů společnosti LYNX.

- Jaroslav Jarolím: Akcie Google (Alphabet) dosáhly nového maxima. Kdy zvažovat nákup? (13. 6. 2024); www.lynxbroker.cz/investovani/analyzy/akcie-tydne/akcie-google-alphabet/: „Akcie Alphabet (GOOGL) jsou technologickým titulem, který podle mého názoru stále exceluje a drží se na špici. Ostatně není moc technologických titulů, kterým se tolik daří. Jen je rozumné počítat s tím, že historické výsledky nezaručují, že se budou opakovat i v následujícím období. Proto je dle mého třeba diverzifikovat, diverzifikovat a diverzifikovat. To vše samozřejmě s rozmyslem.“

O autorovi analýzy:

Jaroslav Jarolím je vystudovaný ekonom, který našel zálibu ve slavných dílech autorů jako je Adam Smith, David Ricardo a John Keynes. Téměř čtyři roky se věnuje technické analýze kapitálových trhů, k čemuž začal později komplementárně využívat i fundamentální analýzu. Zaobírá se ovšem i makroekonomií, a především měnovou politikou. Jedná se totiž o zásadní disciplíny, které jsou třeba pro pochopení celého kontextu finančního trhu.

Na všechna zmíněná témata už Jaroslav roky pravidelně publikuje. Především se snaží své čtenáře v těchto oblastech vzdělávat a poskytnout jim ucelenou myšlenkovou mapu, jak nad celým finančním světem přemýšlet. Osobně totiž preferuje komplexní znalostní základ, díky kterému může každý účastník trhu minimalizovat případná rizika. Jaroslav Jarolím není zaměstnancem společnosti LYNX B.V., ale je jejím externím spolupracovníkem a vytváří především expertní investiční analýzy.

Použité zdroje:

Editorial credit: Sundry Photography / Shutterstock.com

Seeking Alpha: Big Tech is spending big on AI (04.11.2024); www.seekingalpha.com/news/4238090-big-tech-is-spending-big-on-ai

Seeking Alpha: World’s fourth most populous country bans sale of Google smartphones (04.11.2024); www.seekingalpha.com/news/4232636-worlds-fourth-most-populous-country-bans-sale-of-google-smartphones

Seeking Alpha: Alphabet in charts: Cloud revenue surges 35% Y/Y (04.11.2024); www.seekingalpha.com/news/4221072-alphabet-in-charts-cloud-revenue-surges-35-yy

Seeking Alpha: Key takeaways from Alphabet’s Q3 earnings as stock rises 4% (04.11.2024); www.seekingalpha.com/news/4220953-key-takeaways-from-alphabets-q3-earnings-as-stock-rises-4

Bloomberg: Tech Earnings Fail to Fire Up Traders With Sky-High Expectations (04.11.2024); www.bloomberg.com/news/articles/2024-11-02/tech-earnings-fail-to-fire-up-traders-with-sky-high-expectations

Apollo Academy: Low Returns Expected in the S&P 500 Over the Coming Years (04.11.2024); www.apolloacademy.com/low-returns-expected-in-the-sp-500-over-the-coming-years/

Macro Trends: Alphabet Revenue 2010-2024 | GOOGL (05. 11. 2024); www.macrotrends.net/stocks/charts/GOOGL/alphabet/revenue

Macro Trends: Alphabet Net Income 2010-2024 | GOOGL (05. 11. 2024); www.macrotrends.net/stocks/charts/GOOGL/alphabet/net-income

Macro Trends: Alphabet PE Ratio 2010-2024 | GOOGL (05. 11. 2024); www.macrotrends.net/stocks/charts/GOOGL/alphabet/pe-ratio

Macro Trends: Alphabet Profit Margin 2010-2024 | GOOGL (05. 11. 2024); www.macrotrends.net/stocks/charts/GOOGL/alphabet/profit-margin

Tento článek nemáme v úmyslu aktualizovat, ale může stát, že budeme publikovat další analýzy pro stejnou akcii.

Chcete snadno, rychle a profesionálně obchodovat s akciemi? Pak obchodujte s akciemi prostřednictvím LYNX. Jako renomovaný online broker vám umožníme obchodovat s akciemi přímo na domácích burzách. Více informací o online brokerovi LYNX najdete na: LYNX: Akciový broker