Poznejte klíčové novinky související se společností Intel. Pokud hledáte brokera pro obchodování akcií, klikněte zde.

- Obavy z inflace a směřování politiky v USA

- Goldman Sachs varuje před možnou korekcí na akciovém trhu

- Akcie Intel: Získá společnost zpátky dominanci na trhu?

- Chopí se Intel příležitosti v AI odvětví?

- Akcie Intel: Nové vedení společnosti

- Fundamentální analýza akcie Intel

- Technická analýza akcie Intel

- Závěrem: Akcie Intel jsou pouze pro kontrariány

- Obchodujte akcie Intel prostřednictvím LYNX

Obavy z inflace a směřování politiky v USA

V období 7. až 10. ledna bylo zveřejněno hned několik klíčových dat z trhu práce a především protokol (FOMC minutes) z prosincového zasedání Federálního rezervního systému. Zveřejnění protokolu na jednu stranu nepřineslo nic zlomového, ale na druhou stranu všem připomnělo, že základní úroková sazba nemusí dlouho klesnout.

Z FOMC minutes podle vyplývá, že centrální bankéři mají obavy z dalšího inflačního vývoje. Především se obávají politiky nově zvoleného amerického prezidenta Donalda Trumpa. Dle protokolu je další pokles inflace nejistý. De facto i potvrzuje, že chtějí postupovat na základě dat, což znamená pokračující „data dependent“ politiku. Tudíž je dost nejasné, jak hlubokou budou úrokové sazby během roku 2025 klesat.

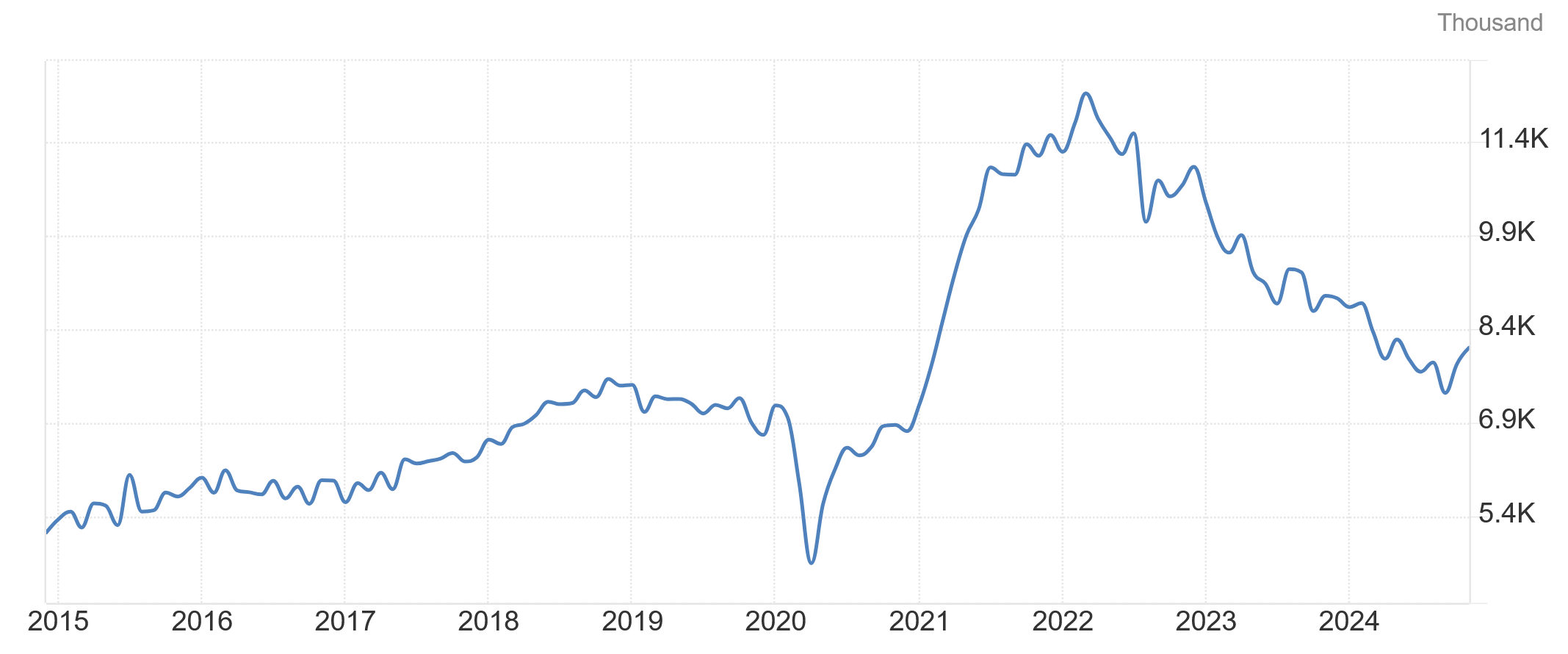

Po zveřejnění JOLTS (volné pracovní pozice) ze 7. ledna dostaly impuls k růstu tržní výnosy. Především dlouhý konec výnosové křivky. Tržní reakce podle mého názoru potvrdila, že nová data jsou vnímána proinflačně. Zároveň mají centrální bankéři svázané ruce, protože by neměli snižovat základní sazbu, když rostou tržní dlouhodobější úrokové míry.

Pokud si totiž trhy myslí, že by měly být sazby vyšší, a Fed tu svou základní přesto sníží, dojde ke kompenzaci v podobě dalšího růstu dlouhodobějších úrokových měr. Zrcadlení procesu o ekonomickou rovnováhu. Když trh pracuje s vyšším inflačním očekáváním a dojde k uvolnění měnové politiky centrální bankou, inflační očekávání ještě více vzroste, za což chtějí mít dluhopisoví investoři kompenzaci v podobě vyššího výnosu (úroku).

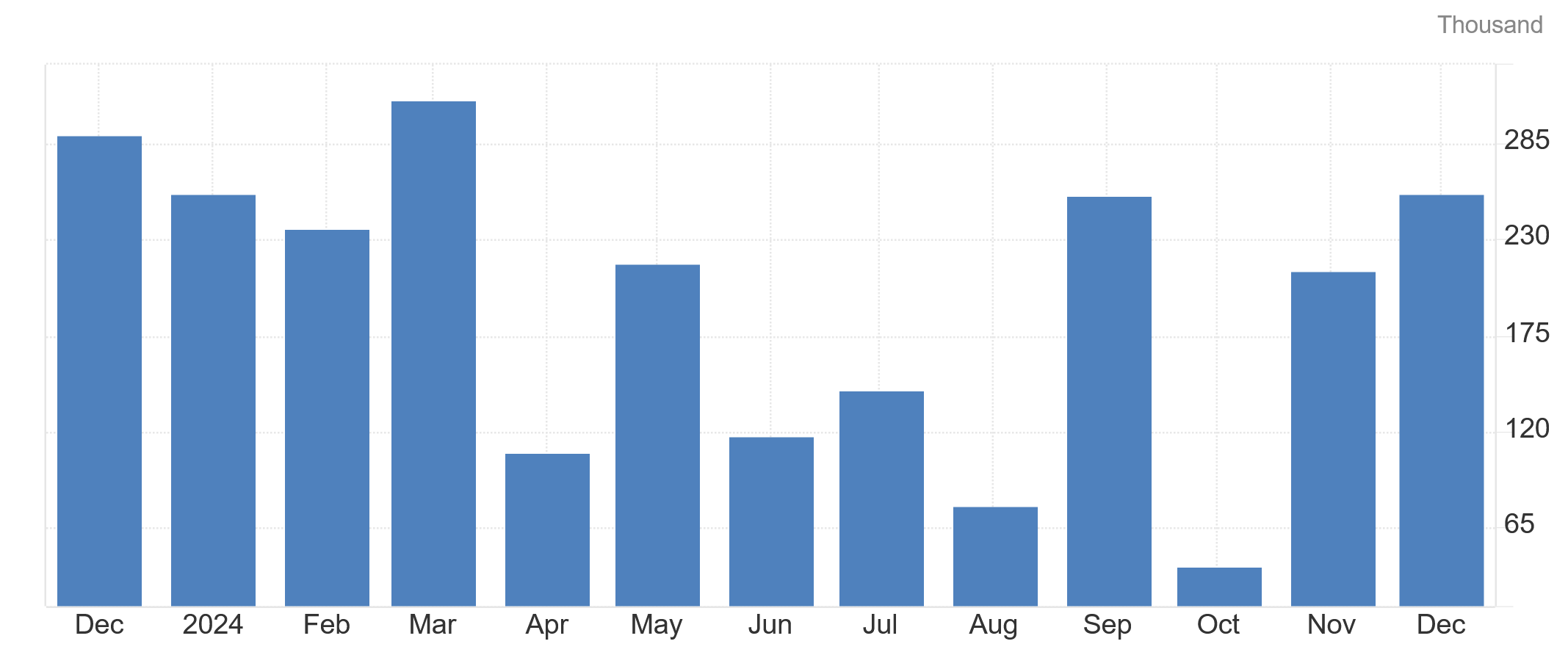

Po zveřejnění non farm payrolls (nově obsazené pracovní pozice mimo zemědělství) ve výši 256 tisíc, místo očekávaných 160 tisíc, opětovně tržní výnosy vzrostly. Těch impulsů pro růst bylo během jednoho obchodního týdne dle mého hodně. Co to ovšem pro akcie Intel a vůbec celý akciový trh znamená?

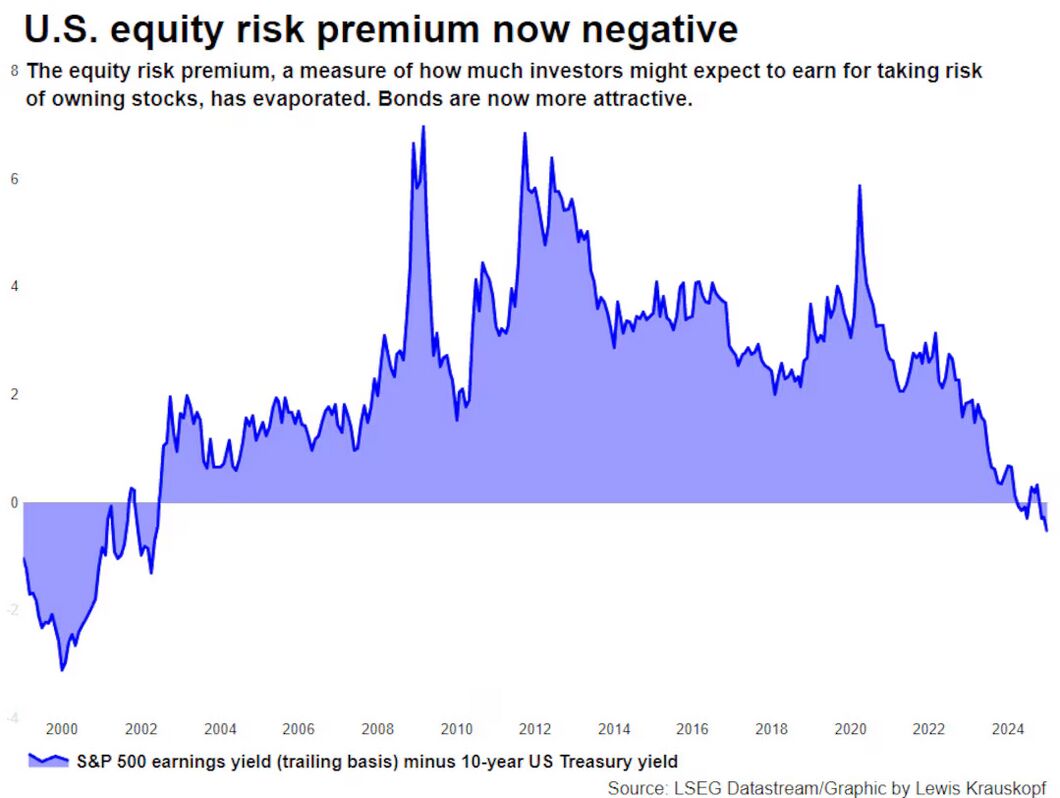

Kromě toho, že dochází k měnové restrikci, zároveň roste konkurence ze strany dluhopisů. Proč nakupovat třeba akciový index s dlouhodobým průměrným výnosem nějakých 8 %, když můžu mít 10leté notes (federální dluhopisy) s jistými 5 % s relativně nižším rizikem?

To nám ale samo o sobě nic moc neřekne. Musíme proto poměřit ukazatel ziskové výnosnosti (earnings yield) celkového akciového trhu s tržními výnosy dluhopisového trhu. Zjistíme, že prémie za rizikovost u amerického akciového trhu je záporná. A to od poloviny roku 2023, vůbec poprvé po více jak 20 letech.

V souvislosti s tím mnozí namítají, že prémie za rizikovost byla u akciového trhu záporná i v 90. letech, kdy americké akcie dosáhly jednoho z nejlepších býčích trhů. Tudíž to automaticky nemusí nic znamenat. Respektive je na posouzení individuálního investora.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Goldman Sachs varuje před možnou korekcí na akciovém trhu

Goldman Sachs 9. ledna 2025 ve své zprávě pro klienty varuje, že současné dokonalé tržní prostředí pro vydělávání peněz nemusí už trvat dlouho. Spouštěčem k obratu může být podle nich situace, kdy investoři začnou propisovat rostoucí výnosy dluhopisů, nafouknuté valuace akcií a nejistotu ohledně dalšího snižování úrokových sazeb.

„Silný růst cen akcií v posledních měsících ponechává akcie naceněné k dokonalosti. Ačkoliv očekáváme, že akciové trhy během roku jako celku zaznamenají další růst, převážně díky růstu zisků, jsou stále zranitelnější vůči korekci způsobené buď dalším růstem výnosů dluhopisů, nebo zklamáním z hospodářských dat či právě výší skutečných zisků.“

Peter Oppenheimer, stratég Goldman Sachs

I když Oppenheimer vyloženě nepředpověděl korekci kurzů pro blízkou budoucnost, uvedl alespoň tři důvody, proč by investoři mohli zvážit snížení rizika ve svých portfoliích. Oppenheimer zdůraznil, že rychlý růst cen akcií již pravděpodobně odráží většinu dobrých zpráv, které Wall Street očekává o růstu v roce 2025. Oppenheimer také poukázal na to, že vysoké valuace akcií pravděpodobně omezí budoucí výnosy.

„Můžete se podívat na jména jako Palantir, Tesla, některé poklesy, které sledujeme. Myslím, že obecně se v příštích šesti měsících dočkáme určité nervozity. Existují rizika spojená s Trumpem. Cla, 10letý výnos federálních dluhopisů se blíží 5 %, a co to znamená pro Fed – to vše přispívá k očekávané volatilitě.“

Dan Ives, analytik Wedbush

Výzkum Goldman Sachs zjistil, že je extrémně obtížné, aby společnosti udržely vysokou úroveň tržeb a ziskových marží po dlouhá období. Akcie pravděpodobně také v příštím desetiletí narazí na silnou konkurenci ze strany jiných aktiv (například bitcoin).

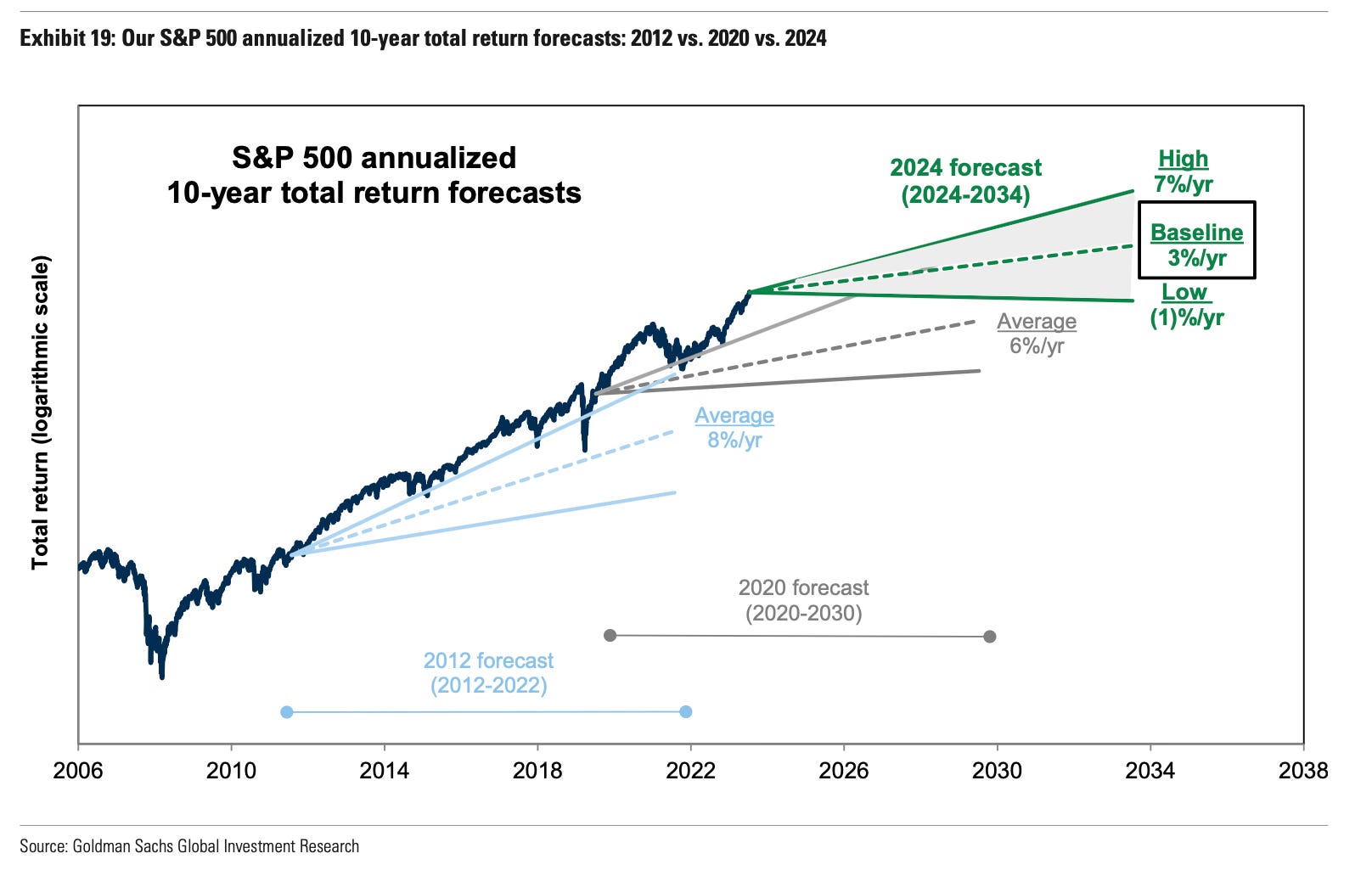

Goldman Sachs odhaduje, že S&P 500 dosáhne v příštím desetiletí celkového výnosu pouze 3 %. Tento výnos by se umístil v sedmém percentilu desetiletých výnosů od roku 1930. Polopaticky řečeno, dlouhodobým prismatem by šlo o jeden z nejnižších výnosů.

Oppenheimer také upozornil, že neobvykle vysoká koncentrace na trhu zvyšuje rizika portfolia. Stratég se obzvlášť obává, že pět největších amerických společností jako jsou Apple, NVIDIA, Microsoft, Alphabet a Amazon tvoří přibližně čtvrtinu indexu S&P 500. Tolik vysoká koncentrace zvyšuje riziko širší korekce trhu, když některá z těchto společností zklame svými hospodářskými výsledky.

Keith Buchanan je senior portfolio manažer společnosti Globalt Investments a ten varuje, že pokračující dominance růstových akcií by mohla učinit trh ještě více zranitelný, než již je.

„Pokud ekonomika nevydrží a spotřebitelské výdaje zeslábnou, růstové akcie, podle našeho názoru, jsou extrémně zranitelné, protože ekonomické napětí by zasáhlo tituly s nejvyššími valuacemi nejrychleji.“

Keith Buchanan

Akcie Intel: Získá společnost zpátky dominanci na trhu?

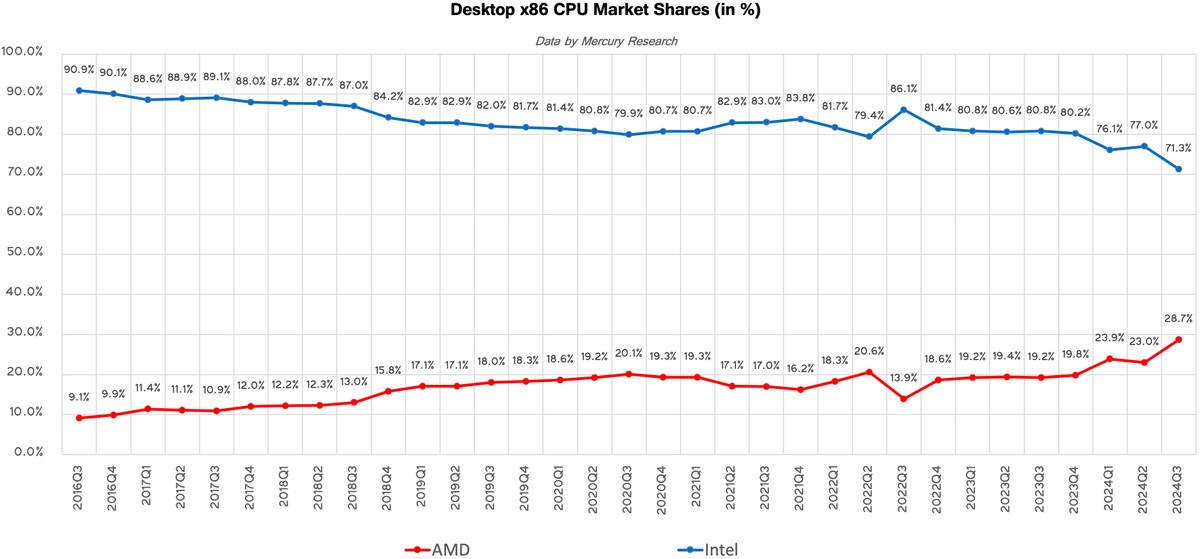

Ke konci třetího čtvrtletí roku 2024 ztratila společnost Intel výrazných 5,7 procentních bodů podílu na trhu s PC ve prospěch svého konkurenta Advanced Micro Devices (AMD). Jednalo se o největší nárůst tržního podílu AMD za posledních 10 let, což zdůraznilo základní problém Intelu. Jeho konkurent mu postupně ukrajuje podíl na trhu, zatímco Intel pořád bojuje s inovacemi.

Přesto si však Intel stále udržuje 71,3% podíl na trhu. Problémem však je, že tento trh se zmenšuje. Datová centra se stále více přesouvají od procesorů CPU k GPU, kde Intel má jen minimální tržní podíl. Společnost se proto snaží dělat co může, aby si zachránila své postavení na trhu s CPU.

Na veletrhu CES 2025 společnost představila svou řadu Core Ultra 200HX pro herní notebooky. Tyto procesory mají hráčům poskytnout pohlcující zážitek díky akceleraci umělé inteligence. Uvedená technologie pomáhá snižovat spotřebu energie a latenci.

Podle výrobce čipů bude Intel Core Ultra 200HX prvním CPU s vestavěnou Neural Processing Unit (NPU). NPU umožňuje provádět výpočty potřebné pro úlohy umělé inteligence. V roce 2025 lze očekávat, že společnost na tomto produktu bude dále stavět, protože se snaží zajistit si dominantní postavení na trhu s AI PC. Současně s tímto CPU Intel uvedl také mobilní procesory řady H, které nabízejí podobná vylepšení a vyšší efektivitu.

Intel i nadále ztrácí příjmy a tyto procesory jsou dle mého pokusem zastavit trend odlivu zákazníků. Dominance Intelu na trhu s PC je v současnosti podporována velkými korporacemi, které mají ve své infrastruktuře integrované technologie Intelu.

Náklady na přechod na jinou technologii bývají pro tyto firmy často vysoké, což je podle mého i důvod, proč nadále využívají Intel, i když AMD procesory Intel výkonově často překonává. Pokud by se velcí zákazníci jednoho dne rozhodli přejít ke konkurenci, myslí si, že Intel by se z této situace už pravděpodobně nedokázal vzpamatovat.

Chopí se Intel příležitosti v AI odvětví?

Jednou z oblastí, kde Intel výrazně zaostává, je umělá inteligence. Jak je všeobecně známo, společnost NVIDIA prakticky ovládá trh s čipy pro akcelerátory AI a společnost AMD je s řadou Instinct pro datová centra alespoň do značné míry konkurenceschopná. NVIDIA generovala kvartálně desítky miliard dolarů příjmů ze svých GPU pro datová centra, kdežto AMD několik miliard ročně. Zatímco Intel nesplnil ani svůj cíl prodat akcelerátory AI v hodnotě 500 milionů dolarů za rok 2024.

Chyby z dob minulých podle mě oslabily snahy Intelu v oblasti AI. Společnost již v roce 2008 pracovala na projektu diskrétního GPU s označením Larabee, jehož architektura by se hodila pro výpočetní úkoly potřebné pro trénování AI modelů. Projekt Larabee byl však zrušen. Myslím si, že i díky tomu Intel zmeškal revoluci v oblasti AI a prudký nárůst poptávky po GPU akcelerátorech v posledních letech.

Současná nabídka akcelerátorů AI od Intelu pochází ze společnosti Habana Labs, kterou Intel získal v roce 2019. Rodina čipů Gaudi není tradičním GPU, i když má podobné vlastnosti.

Nejnovější čip Gaudi 3 nabízí však podle mého názoru solidní výkon a Intel byl dost agresivní v cenové politice. Gaudi by proto mohlo být úspěchem pro Intel, ale nezralý softwarový ekosystém brzdí prodeje. Vývojáři nemají zkušenosti s odlišnou architekturou Gaudi, což je problém, který Intel zatím nedokázal překonat.

Softwarová nezralost se stává opakujícím se problémem Intelu v oblasti grafiky a AI. V roce 2023 společnost znovu vstoupila na trh samostatných GPU s grafickými kartami Arc Alchemist určené pro hráče. Nicméně jejich prodej selhal kvůli vadným softwarovým ovladačům a četným chybám. Intel však v této oblasti vytrval, postupně zlepšil svůj software a druhá generace grafických karet si vede mnohem lépe.

Když se podíváme na zkušenost Intelu v oblasti grafických karet, potrvá dlouho, než se softwarový ekosystém AI dostatečně zlepší. Další komplikací je složitost roadmapy akcelerátorů AI od Intelu. Pod značkou Max již totiž Intel prodává GPU pro datová centra, které pohánějí superpočítač Aurora v Argonne National Laboratory.

Intel uvede příští generaci Falcon Shores do konce roku 2025. Vzhledem k současné nejistotě kolem Intelu není ovšem nic jistého. Prodeje Gaudi 3 by měly letos oproti loňsku narůst.

Intel ale dle mého zaznamenal určité úspěchy, i když jen sporadicky. Jedním z hlavních úspěchů byla dohoda s IBM o použití čipů Gaudi 3 v cloudu IBM a jejich integraci do platformy AI watsonx. Tato dohoda by mohla podpořit prodeje Gaudi letos. Leč velikost této zakázky nebyla zveřejněna.

Intel by nakonec mohl najít úspěch v prodeji GPU pro datová centra, které zároveň slouží jako akcelerátory AI. Letos to však pravděpodobně nebude. Z dlouhodobého hlediska by možná mohlo být výnosnější vyrábět akcelerátory AI pro jiné společnosti.

Intel sází na mnohaleté zkušenosti ve výrobě a na desítky miliard dolarů investovaných do této oblasti, aby vybudoval životaschopný foundry byznys. Společnost dokončuje svou prvotní roadmapu procesů a technologie Intel 18A by měla příští rok vstoupit do masové výroby. Intel na této technologii vyrobí některé své vlastní procesory a již získal několik prestižních zákazníků.

Mezi tyto zákazníky patří Microsoft, který využije Intel 18A k výrobě neupřesněného čipu. Amazon plánuje použít Intel 18A pro čip pro AI fabric. Pokud Intel dokáže potenciálním zákazníkům předvést, že Intel 18A je skutečně kvalitní technologií prostřednictvím úspěšné výroby svých vlastních čipů a čipů v rámci těchto počátečních partnerství, v následujících letech by z toho společnost mohla těžit.

Stručně řečeno, příjmy z akcelerátorů AI Intelu pravděpodobně v roce 2025 nebudou příliš působivé, jelikož společnost řeší softwarové problémy a stabilizuje svou roadmapu. Z dlouhodobého pohledu však může být foundry byznys větší příležitostí pro Intel, jak získat větší podíl v oblasti AI.

Akcie Intel: Nové vedení společnosti

V prosinci 2024 dosavadní CEO Pat Gelsinger oznámil svou rezignaci, což podle mého názoru nebylo až tolik neočekávané. Jeho plán na obnovení někdejšího renomé společnosti totiž nefungoval. Gelsinger byl ve vedení společnosti tři roky, a to představenstvo zřejmě považovalo za dostatečně dlouhou dobu na dosažení viditelných výsledků.

Společnost nového CEO stále hledá. Prozatím byli pouze jmenováni výkonný viceprezident David Zinsner a finanční ředitelka Michelle Johnston Holthaus jako spolugenerální ředitelé.

Konkurenti Intelu, jako jsou NVIDIA a Taiwan Semiconductor, se mezitím blíží svým historickým maximům. Kontrast je zde podle mě zkrátka propastný. Investoři se proto musí soustředit na nové produkty, od kterých si Intel slibuje navýšení příjmů.

Během působení Pata Gelsingera, jako generálního ředitele, akcie Intelu hluboce poklesly. Firma se snažila pod jeho vedením najít své nové místo v odvětví čipů uprostřed tvrdé konkurence ze strany společností NVIDIA a TSMC. Zatímco NVIDIA se specializuje na návrh vysoce složitých polovodičů pro aplikace s umělou inteligencí, TSMC dominuje jejich výrobě. Intel se však snaží dělat obojí. To se ovšem podle mého názoru dosud nevyplatilo.

Analytici Citi rozhodnutí Intelu najít nového kormidelníka chválí. Mohlo by jít dle jejich zprávy o pozitivní změnu. Analytik Citi Christopher Danely vidí pro Intel několik pozitiv, například zaměření společnosti na rozšiřování tržního podílu v jejím hlavním podnikání, což je CPU.

Mezi priority Intelu v současnosti patří zlepšení výroby CPU, uvedení plánovaných produktů na trh a vytvoření významného postavení na trhu s umělou inteligencí. Toto zaměření podle něj představuje pozitivní krok.

Analytik Christopher Danely z Citi zopakoval neutrální hodnocení akcií Intelu s cílovou cenou 22 USD. Podle něj jsou zisky společnosti stále pod tlakem kvůli foundry byznysu. Dle analytika má minimální šanci na úspěch.

Danely předpovídá, že Intel by mohl oznámit nového generálního ředitele během několika příštích měsíců. Společnost je podle něj zatím stále vázána na foundry, ale nový generální ředitel by to mohl změnit.

Fundamentální analýza akcie Intel

Kvartální výsledky

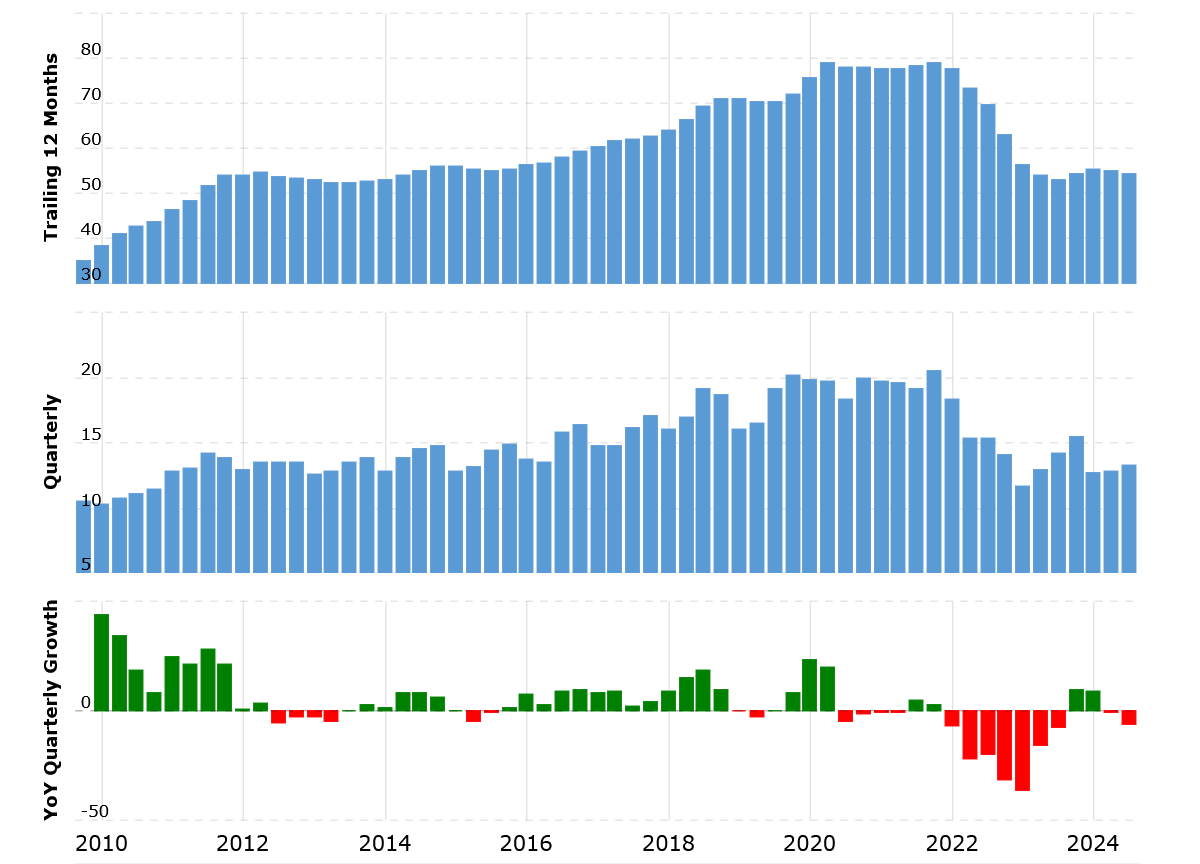

Společnost Intel zaznamenala za 3. čtvrtletí 2024 meziročně pokles výnosů o více jak 6 % na 13,28 miliardy dolarů. Prismatem 12 po sobě jdoucích měsíců vidíme plochý vývoj. To znamená, že se příjmy pro Intel nezlepšují. Provozní výnos za 3. kvartál 2024 představoval -3,44 miliardy dolarů. Jde o vůbec nejhorší kvartální výsledek společnosti.

Provozní náklady jsou nejvýše za sledované kvartály, 5,43 miliardy dolarů, zatímco náklady na prodané zboží čítají 11,29 miliardy dolarů.

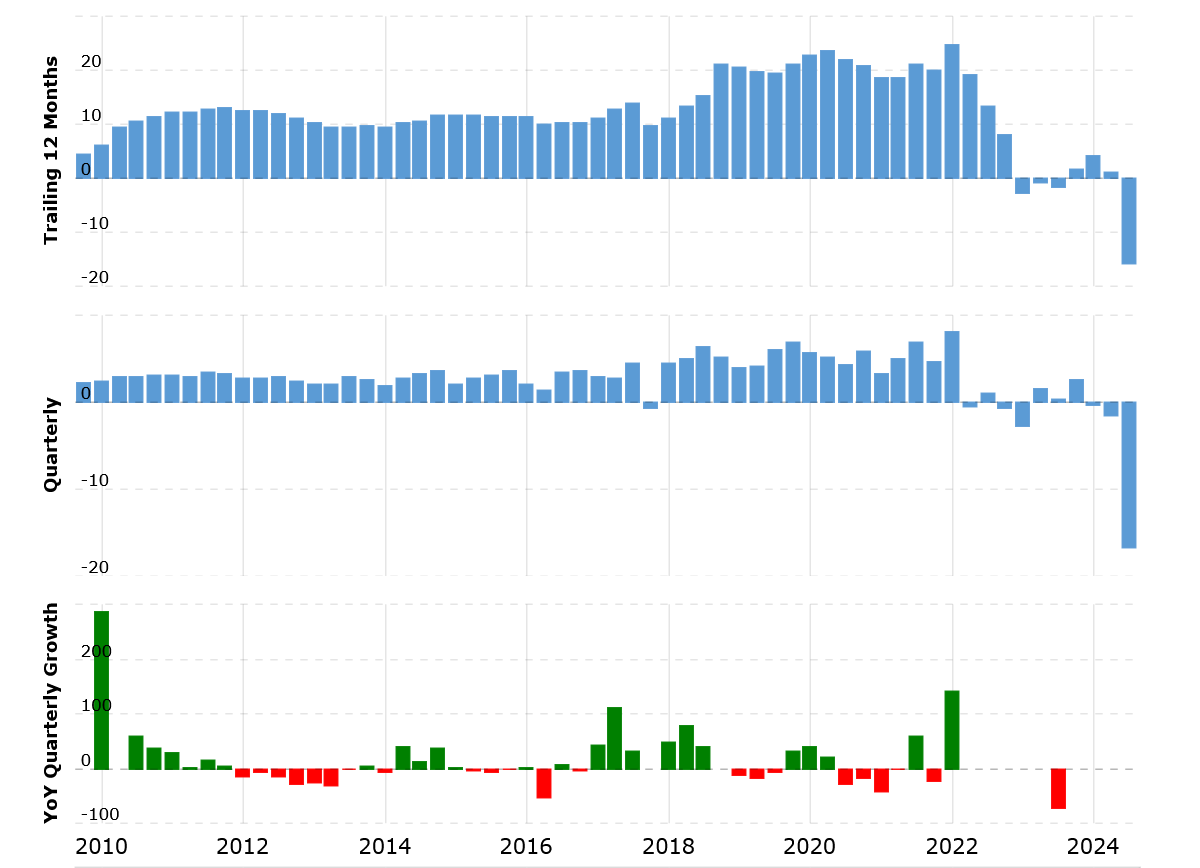

EBITDA meziročně klesla o téměř 95 % na 177 milionů dolarů. Čistý zisk (ztráta) dosahuje hlubokých -16,64 miliardy dolarů. Jde o jednu z nejhorších ztrát, které jsme po finanční krizi z roku 2008 mohli u nějaké akciové společnosti vidět.

Price to cash flow akcie Intel dosahuje 8,75 bodů. Price to free cash flow a price to earnings Intel akcie jsou záporné. Cyklicky upravený poměr ceny k zisku, běžně známý jako CAPE nebo Shiller PE, je téměř na historických minimech čítajících 6,24 bodů. Price to book představuje pouhých 0,86 bodů, takže se titul neobchoduje ani za účetní hodnotu společnosti. Price to sales je 1,57 bodů, taktéž historicky velmi nízká hodnota.

Hrubá marže je za 3. kvartál 2024 15 %. Provozní marže je samozřejmě v záporných hodnotách, téměř -26 %. Čistá marže je bizarních -125 %. Na jeden dolar příjmu tak Intel ztrácí 1,25 dolaru. Rentabilita vlastního kapitálu (ROE) rentabilita na investovaný kapitál (ROIC) jsou v hluboce záporných hodnotách též.

Intel disponuje s hotovostí v objemu 8,79 miliardy dolarů, krátkodobé investice představují 15,3 miliardy dolarů. Dohromady Intel drží likviditu ve výši 24,09 miliardy dolarů. Čistý dluh je 26,15 miliardy dolarů.

Technická analýza akcie Intel

Kurz akcie Intel se nachází více jak 72 % pod svým historickým maximem z počátku roku 2020. Titul je tedy již dlouhodobě v medvědím trhu. Propadem na ceny kolem 19 dolarů za akcii, se trh vrátil do úrovní z roku 2010. Po technické stránce se proto titul nachází ve velmi problematickém stavu. Respektive je z trhu podle mě znát naprostá deprese.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Intel | INTC | 85,08 | 18,84 | 3,56 % | -1,71 % | -19,58 % | -12,90 % | -43,30 % | -67,54 % |

Aktuálně kurz využívá ve svůj prospěch support, který se rozprostírá kolem 19 dolarů. Technicky jde o vskutku silnou úroveň, kterou trh respektuje od roku 1997. Od řečeného data zde došlo k nespočtu kurzových reakcí a obratů ve vývoji. Když se však kurz propadne níže, následující relevantní podpora se nachází až kolem 15 dolarů.

Závěrem: Akcie Intel jsou pouze pro kontrariány

Akcie Intel jsou trhem oceňovány s velkou dávkou deprese. Když je cyklicky očištěný poměr ceny k zisku lehce nad 6 body, u big tech společnosti jako je Intel, lze zde podle mého názoru spatřovat příležitost dekády.

Samozřejmě, souhlasím s tím, že investoři v současné ceně propisují opravdu negativní očekávání. Když někdo prodává na současných cenách, možná se bojí, že akcie Intel zcela přijdou o své dřívější postavení. Určitě se někteří obávají, že firma třeba přestane dokonce existovat. Vše je možné.

Já si ovšem myslím, že se Intel, díky investicím za desítky miliard dolarů, z této špatné situace dostane. Jde však o proces, který může trvat roky. Proto tu s námi asi nízké ceny ještě jistou dobu zůstanou, což mi osobně nevadí.

Obchodujte akcie Intel prostřednictvím LYNX

Online broker LYNX svým klientům umožňuje nákup a prodej akcií přímo na hlavních světových akciových trzích. Kromě amerických burz NYSE a Nasdaq máte přístup k evropským burzám jako jsou BCPP (Pražská burza cenných Papírů), Xetra, Frankfurtská burza a mnoho dalších. Můžete obchodovat i na burzách v Kanadě, Číně, Austrálii a celkem na 100 burzách ve 30 zemích.

Pro své klienty LYNX zajišťuje pokročilé platformy LYNX+ a TWS (Trader Workstation) s nástroji pro obchodování futures i jiných instrumentů. Upozorňujeme, že investování není bez rizika.

- Tato analýza byla vytvořena 13. 1. 2025. Datum publikace analýzy se může lišit. Autor potvrzuje, že v době vytvoření analýzy ve svém portfoliu držel akcie dané společnosti.

- Analýza nepracuje s žádnými matematickými modely, na základě kterých by byl predikován pohyb ceny dané akcie. Analýza je založena na technické analýze v kombinaci s rozborem fundamentálních výsledků a je založena čistě na autorových znalostech a schopnostech pracovat s grafy a analyzovat makroekonomické i mikroekonomické údaje.

- Pokud není v analýze řečeno jinak, jedná se zpravidla o krátkodobou předpověď s výhledem na příští 3 měsíce od data vytvoření analýzy. Autor však upozorňuje, že jde čistě jen o odhad, jelikož nelze předem předvídat veškeré faktory, které mohou mít na vývoj ceny analyzované akcie vliv.

- Nejedná se o pravidelnou analýzu a autor nemůže předem zaručit, kdy (a zda vůbec) v budoucnosti dojde k nové analýze na stejný akciový titul, ačkoliv je jeho cílem o jednotlivých akciích informovat opakovaně a reagovat tak na aktuální vývoj.

- LYNX potvrzuje, že autor není v žádném jiném střetu zájmů, který by byl v rozporu s Politikou střetu zájmů společnosti LYNX. Shrnutí Politiky střetu zájmů společnosti LYNX je k dispozici na našem webu zde: Shrnutí Politiky střetů zájmů společnosti LYNX.

- Jaroslav Jarolím: Proč se v roce 2024 zajímat o akcie Intel (INTC)? (4. 4. 2024); www.lynxbroker.cz/investovani/analyzy/akcie-tydne/akcie-intel-analyza/: „Společnost realizuje ohromné investice, které kumulativně v následujících mnoha letech dosáhnou desítek miliard dolarů. V tom opravdu vidím velký potenciál, který dělá z akcie Intel slibný titul pro investory. Jednou se totiž investice vrátí v podobě vyšších výnosů a já chci být u toho.“

O autorovi analýzy:

Jaroslav Jarolím je vystudovaný ekonom, který našel zálibu ve slavných dílech autorů jako je Adam Smith, David Ricardo a John Keynes. Téměř čtyři roky se věnuje technické analýze kapitálových trhů, k čemuž začal později komplementárně využívat i fundamentální analýzu. Zaobírá se ovšem i makroekonomií, a především měnovou politikou. Jedná se totiž o zásadní disciplíny, které jsou třeba pro pochopení celého kontextu finančního trhu.

Na všechna zmíněná témata už Jaroslav roky pravidelně publikuje. Především se snaží své čtenáře v těchto oblastech vzdělávat a poskytnout jim ucelenou myšlenkovou mapu, jak nad celým finančním světem přemýšlet. Osobně totiž preferuje komplexní znalostní základ, díky kterému může každý účastník trhu minimalizovat případná rizika. Jaroslav Jarolím není zaměstnancem společnosti LYNX B.V., ale je jejím externím spolupracovníkem a vytváří především expertní investiční analýzy.

Použité zdroje:

Editorial credit: Sundry Photography / Shutterstock.com

CNBC: Fed officials are worried about the inflation impacts from Trump’s policies, minutes show (12.01.2025); www.cnbc.com/2025/01/08/fed-minutes-january-2025.html

Yahoo Finance: Is Intel Ready for an AI Comeback in 2025? (12.01.2025); www.finance.yahoo.com/news/intel-ready-ai-comeback-2025-105500316.html

Yahoo Finance: Intel Stock Has Been Beaten Down. How a New CEO Could Shake Things Up. (12.01.2025); www.finance.yahoo.com/m/bd324df0-3991-30f9-ab2e-0ec3175d5040/intel-stock-has-been-beaten.html

Yahoo Finance: Intel Corporation (INTC) Unveils AI-Driven Core Ultra 200 Series Processors at CES 2025, Enhancing Mobile Computing for Business, Creators, and Gamers (12.01.2025); www.finance.yahoo.com/news/intel-corporation-intc-unveils-ai-170446438.html

Yahoo Finance: Intel Launches Powerful Laptop Chips to Reclaim Market Share (12.01.2025); www.finance.yahoo.com/news/intel-launches-powerful-laptop-chips-180000332.html

Yahoo Finance: Will Intel’s (INTC) New CPUs Be Enough To Regain Market Dominance? (12.01.2025); www.finance.yahoo.com/news/intel-intc-cpus-enough-regain-144302009.html

Yahoo Finance: Stocks are priced for ‘perfection’ and more vulnerable to a correction, Goldman warns (12.01.2025); www.finance.yahoo.com/news/stocks-are-priced-for-perfection-and-more-vulnerable-to-a-correction-goldman-warns-114026237.html

Reuters: Sinking US equity risk premium rings alarms (12.01.2025); www.reuters.com/markets/us/sinking-us-equity-risk-premium-rings-alarms-mcgeever-2025-01-10/

Goldman Sachs: Updating our long-term return forecast for US equities to incorporate the current high level of market concentration (12.01.2025); www.gspublishing.com/content/research/en/reports/2024/10/18/29e68989-0d2c-4960-bd4b-010a101f711e.html

Trading economics: United States Job Openings (12.01.2025); www.tradingeconomics.com/united-states/job-offers

Trading economics: United States Non Farm Payrolls (12.01.2025); www.tradingeconomics.com/united-states/non-farm-payrolls

Trading economics: United States Unemployment Rate (12.01.2025); www.tradingeconomics.com/united-states/unemployment-rate

Techpowerup: AMD Captures 28.7% Desktop Market Share in Q3 2024, Intel Maintains Lead (12.01.2025); www.techpowerup.com/328623/amd-captures-28-7-desktop-market-share-in-q3-2024-intel-maintains-lead

Macro Trends: Intel Revenue 2010-2024 | INTC (12.01.2025); www.macrotrends.net/stocks/charts/INTC/intel/revenue

Macro Trends: Intel Net Income 2010-2024 | INTC (12.01.2025); www.macrotrends.net/stocks/charts/INTC/intel/net-income

Tento článek nemáme v úmyslu aktualizovat, ale může stát, že budeme publikovat další analýzy pro stejnou akcii.

Akciový trh nejde vždy nahoru. Období se zvýšenou volatilitou a poklesem cen se objevují často. Investiční účet prostřednictvím LYNX vám umožní vedle nákupu akcií také spekulovat na pokles trhu a otevírat krátké pozice (prodej na krátko). Zjistěte více na: Short selling