Poznejte klíčové novinky související se společností Meta Platforms. Pokud hledáte brokera pro obchodování akcií, klikněte zde.

Akcie Meta a zbytek Velkolepé sedmičky drží růst celkového trhu

Americký akciový trh dle mého již více jak 2 roky těží z příchodu a rychlého růstu AI sektoru. Ještě před několika lety nikdo netušil, že jakmile přijde masové rozšíření nové generativní AI technologie, bude to až tolik dynamické.

Z rychle rostoucího AI segmentu podle mě primárně těžila tzv. Velkolepá sedmička, kam patří akcie Meta, NVIDIA, Apple, Google a další. Jistou dobu se na růstu podílely i jiné firmy, jako je AMD a Intel. Podle mého osobního názoru tyto společnosti na poli AI zcela rozdrtila společnost NVIDIA. Hodně překvapila společnost IBM, tento titul si od počátku roku připsal skoro 42 %. Dříve vysmívaná společnost tak dle mě ukázala, že poslední slovo ještě neřekla.

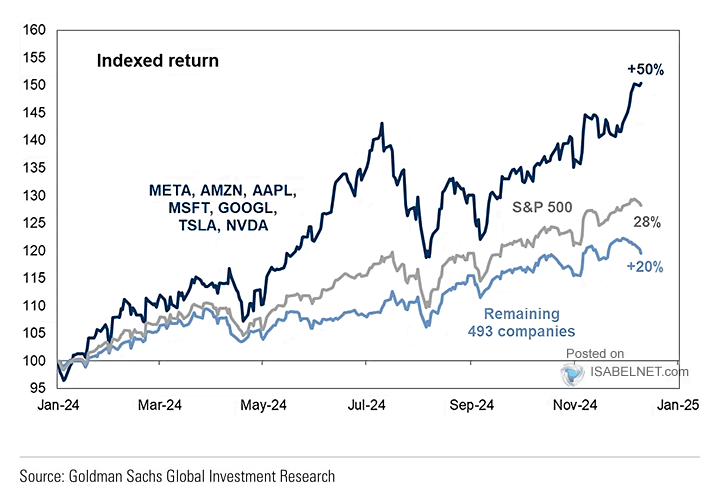

V každém případě se domnívám, že se růst technologického sektoru dosti koncentroval v byznysech hrstky společností. Platilo to pro rok 2023 a platí to i pro rok 2024. Dle přiloženého indexu s počátečním bodem na 100 bodech posílila Velkolepá sedmička od začátku roku o 50 %, kdežto celkový trh v podobě akciového indexu S&P 500 o 28 %. Zbytek všech společností v rámci indexu S&P 500 pouze o 20 %.

Dřív jsem o tom mluvil vskutku často, ale raději zopakuji, že příliš velká koncentrovanost trhu způsobuje fragilitu. Akciový trh je tak vlastně závislý na růstu byznysů několika firem. Když se cokoliv „zadrhne“, celkový trh nemusí podat žádný kurzový výkon, nebo dokonce zaznamenat ztráty.

S tím souvisí i problematika pasivního investování formou ETF. ETF jsou podle mého názoru něco naprosto skvělého, protože investorovi usnadňují práci s výběrem titulů. Osobně nejsem zastáncem indexového investování, ale když chci třeba expozici vůči těžařům zlata, raději si vyberu ETF, kde je celý koš těchto společností. Protože jde o nesmírně složitý sektor a nemám takové znalosti mikroekonomie v rámci těžařského byznysu a volný čas, abych zde prováděl stock picking.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Myslím si, že podobně to vnímají i investoři, kteří například investují skrze ETF do S&P 500. Chtějí diverzifikovat napříč celým indexem, ale pokud je instrumentem ETF, které je váženo dle tržní kapitalizace podkladových společností, de facto nediverzifikují. Jelikož výkonnost daného ETF se primárně odvíjí od výkonnosti hrstky titulů.

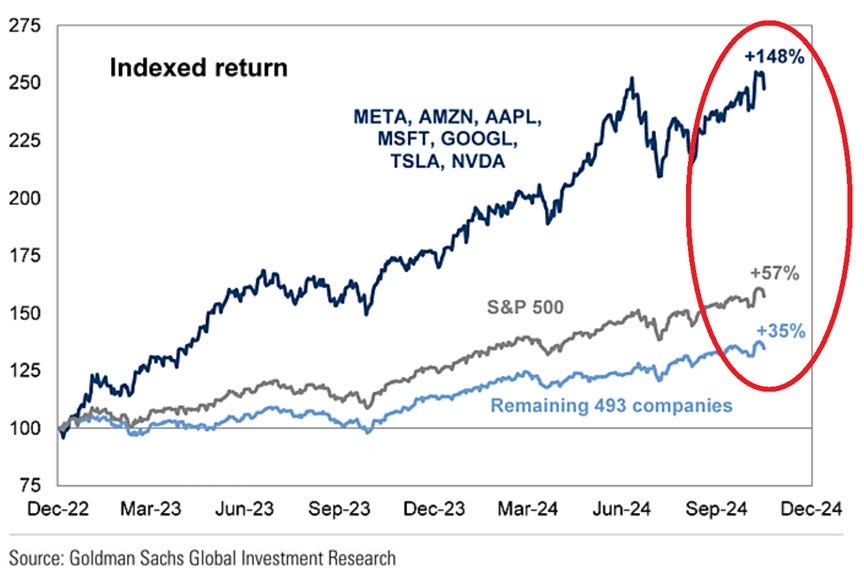

Pro úplnost si ukážeme ještě následující graf s počátkem v roce 2022, jelikož rok 2022 byl v oblasti AI dost zlomový. I zde platí, že na výnosech má ohromný podíl tzv. Velkolepá sedmička. Zbytek akciových titulů kotovaných v celkovém trhu má znatelně menší kurzový výnos – od začátku roku 2022 dle grafu 35 %, zatímco index dosáhl 57 %. Velkolepá sedmička se těší z téměř 150% výnosu.

Akcie Meta, Apple a Microsoft dosáhly velkých zisků

Jak jsme si již řekli, akcie přezdívané Velkolepá sedmička, kam spadají akcie Meta, Apple, Microsoft, mateřská firma Googlu Alphabet, Amazon, NVIDIA Tesla, dostály svému jménu v roce 2023 s dosaženými zisky. Vzhledem k tomu, že se rok 2024 blíží ke svému konci, tyto tituly si svou přezdívku podle mého obhájily i letos. Akcie NVIDIA k 16. prosinci klesly k úrovni 130 dolarů. Přitom v listopadu 2024 se povedlo překonat historická maxima.

NVIDIA sice překonala tržní odhady earnings pro své 3. fiskální čtvrtletí, ale výhled tržeb pro poslední kvartální období byl jen mírně nad očekáváními. Tento dominantní výrobce čipů pro umělou inteligenci vydělal ve třetím čtvrtletí ukončeném 27. října upravený zisk ve výši 81 centů na akcii při tržbách 35,08 miliardy dolarů. Analytici očekávali zisk 75 centů na akcii při tržbách 33,17 miliardy dolarů. Ve stejném období loňského roku NVIDIA vydělala 40 centů na akcii při tržbách 18,12 miliardy dolarů.

Akcie Amazon překonáním 230 dolarů za akcii dosáhly nových historických maxim. Dne 31. října Amazon za 3. čtvrtletí končící v září reportoval upravený zisk 1,43 dolaru na akcii při tržbách 158,9 miliardy dolarů. Analytici očekávali, že Amazon zveřejní upravený zisk 1,14 dolaru na akcii při tržbách 157,3 miliardy dolarů.

Amazon prostřednictvím platformy Bedrock poskytuje v oblasti e-commerce a cloudu plně spravovanou službu, která nabízí výběr vysoce výkonných základních modelů (FM) od předních AI společností. Jako jsou AI21 Labs, Anthropic, Cohere, Meta a Stability AI.

Tesla překonáním 425 dolarů také dosáhla nového historického maxima. Dne 23. října Tesla oznámila překvapivý nárůst zisku ve 3. čtvrtletí o 9 %. Akcie Apple cenovým růstem nad 248 dolarů také dosáhly historického maxima. Apple ovšem zveřejnil slabší earnings výhled pro poslední čtvrtletí roku 2024.

Nicméně Apple pro 3. čtvrtletí reportoval upravený zisk 1,64 dolaru na akcii, meziročně o 12 % více. A to při tržbách 94,93 miliardy dolarů, což je meziroční nárůst o 6 %.

Zatímco společnost Microsoft překonala odhady Wall Street pro své 1. fiskální čtvrtletí ukončeném 30. října díky silnému podnikání v oblasti cloud computingu. Společnost však poskytla slabší výhled tržeb pro poslední čtvrtletí roku 2024.

Microsoft reportoval 3,30 dolaru na akcii při tržbách 65,6 miliardy dolarů. Analytici očekávali upravený zisk 3,10 dolaru na akcii při tržbách 64,6 miliardy dolarů. Meziročně vzrostl zisk Microsoftu o 10 % a tržby o 16 %.

Akcie Meta v prosinci dosáhly nových historických maxim nad hodnotou 600 dolarů za akcii. Za 3. čtvrtletí společnost reportovala výsledky, které překonaly očekávání. A to díky 19% růstu tržeb. Generální ředitel Mark Zuckerberg slíbil pokračovat ve velkých výdajích na umělou inteligenci a metaverse.

Akcie Alphabet taktéž v prosinci dosáhly nových historických maxim. Společnost za 3. kvartál reportovala čísla, která překonala odhady.

Společnost Meta masivně investuje do AI

Meta Platforms se pořád výrazně soustřeďuje na umělou inteligenci (AI) a vyvíjí AI řešení pro komunikaci, sdílení obsahu a zážitky v oblasti rozšířené a virtuální reality s cílem zlepšit interakci uživatelů na různých platformách.

Společnost investovala desítky miliard dolarů do AI, rozšířené reality a dalších technologií pro metaverse, což vedlo k rekordnímu nárůstu předpokládaných kapitálových výdajů pro rok 2024, které se pohybují mezi 37 a 40 miliardami dolarů.

Dne 12. prosince 2024 Meta představila novou sadu výzkumných příspěvků zaměřených na posun schopností strojového učení. Mezi těmito novinkami jsou Meta Motivo, behaviorální model pro řízení virtuálních humanoidních agentů, a Meta Video Seal, což je open-source model pro tvorbu skrytého vodoznaku ve video obsahu. Meta Motivo prý řeší problémy s kontrolou pohybu běžně se vyskytující u digitálních avatarů. To jim umožňuje provádět pohyby realističtějším a lidštějším způsobem. Meta také uvolňuje několik dalších nástrojů zaměřených na vývoj digitálních avatarů/agentů, posilování modelů a inovativní architektury pro škálovatelné učení. Klíčové body zahrnují schopnost modelu Meta Motivo řešit úkoly s lidsky podobným chováním a odolností.

Společnost v současnosti těží z předchozích investic do AI infrastruktury, které podporují ambiciózní cenové odhady pro akcie Meta v rozmezí 650 až 800 dolarů. Meta se díky tomu podle mě staví do silné pozice pro dlouhodobý růst.

Za posledních 12 měsíců Meta vykázala meziroční růst tržeb o 23 % ve výši 156,23 miliardy dolarů. Efektivitu provozu společnosti dokládá návratnost vlastního kapitálu ve výši 36 % a návratnost investovaného kapitálu na úrovni 27 %. Především za celé fiskální roky 2024 a 2025 se očekává silný růst. Tržby by měly vzrůst ze 134,9 miliardy dolarů na 186,3 miliardy dolarů.

V oblasti AI Meta plánuje v příštích dvou až třech letech zvýšit svou výpočetní infrastrukturu na více než 2,5 milionu GPU. Tato expanze je navržena, aby podpořila AI nástroje společnosti, včetně jejich asistenta, který má již nyní 500 milionů aktivních uživatelů měsíčně.

Meta svým open-source přístupem k AI přitahuje analytiky, jako je Brendan Eich. Eich je výkonný předseda společnosti Brave, který uvedl, že tento přístup může dále upevnit vedení společnosti Meta v AI.

V krátkodobém horizontu je ovšem společnost pod tlakem kvůli zvýšeným kapitálovým výdajům, a tedy extrémním investicím do AI. Někteří analytici proto upravili své prognózy zisku pro fiskální rok 2025. Reklamní příjmy společnosti založené na Reels a dalších platformách poháněných umělou inteligencí a algoritmy, však nadále generují významné částky. Ty se pozitivně promítají do celkové finanční výkonnosti společnosti.

Meta se pouští do sporu s OpenAI

Meta Platforms vyzývá generálního prokurátora Kalifornie, aby zablokoval plánovanou transformaci/restrukturalizaci společnosti OpenAI na plně pro- ziskovou společnost. V prosincovém dopise adresovaném generálnímu prokurátorovi Robu Bontovi společnost Meta uvedla, že umožnění OpenAI stát se plně pro – ziskovou společností by vytvořilo nebezpečný precedens.

Dle Meta by startupy mohly využívat výhod neziskového statusu, dokud nebudou rychle připraveny generovat zisk. Společnost OpenAI totiž díky svému dosavadnímu startupovému non-profit statusu těžila z mnoha výhod. Primárně jde o daňové úlevy, díky kterým OpenAI jako technologický startup hodně získal.

Chování OpenAI by mohlo mít obrovské dopady pro Silicon Valley. Pokud spustí nový obchodní model OpenAI, investoři do neziskových organizací by získali stejný ziskový potenciál jako ti, kteří investují do pro-ziskových společností, ale zároveň by využívali daňových úlev poskytovaných vládou.

Prohlášení společnosti Meta

Elon Musk totiž už v srpnu zažaloval OpenAI a jejího generálního ředitele Sama Altmana s tím, že porušili smluvní ustanovení, když při vývoji AI upřednostnili zisk před veřejným zájmem. V listopadu 2024 Elon Musk požádal americkou okresní soudkyni Yvonne Gonzalez Rogersovou v Oaklandu o předběžné opatření, které by blokovalo transformaci OpenAI na ziskově orientovanou strukturu.

OpenAI oficiálně požádala federálního soudce v Kalifornii, aby zamítl žádost Elona Muska o zastavení transformace OpenAI na pro ziskově orientovanou společnost.

Zatímco naše práce pokračuje a konzultujeme nezávislé finanční a právní poradce, jakákoli potenciální restrukturalizace by zajistila, že nezisková část organizace bude nadále existovat, prosperovat a dostane plnou hodnotu za svůj současný podíl v ziskové OpenAI, s lepší schopností plnit své poslání.

Bret Taylor, předseda OpenAI

Mizuho: Meta a Microsoft jsou vůdci generativní AI

Microsoft, Meta a řada dalších technologických firem podle podrobné zprávy společnosti Mizuho směřují k tomu, aby v roce 2025 vedly v monetizaci generativní umělé inteligence (GenAI).

Ačkoli je GenAI stále v rané fázi transformace podnikových procesů v širším měřítku, po pomalejším začátku roku 2024 jsme v posledních měsících zaznamenali výraznější pokrok směrem k přijetí ve firemní sféře. Zákazníci v různých sektorech zkoumají využití GenAI pro řadu úkolů, ať už jde o automatizaci vývoje softwaru prostřednictvím generování kódu řízeného AI, optimalizaci marketingových strategií s kvalitním přizpůsobeným obsahem, nebo zlepšení uživatelských zkušeností prostřednictvím konverzačních AI aplikací.

Analytici Mizuho, vedení Greggem Moskowitzem

Společnosti, které nejvíce investovaly do interního výzkumu a vývoje v oblasti AI, budou mít klíčovou roli při vedení GenAI. Do tohoto seznamu Mizuho zařadilo společnosti Microsoft, NVIDIA, Google, Meta, Amazon a Oracle. Všechny tyto akcie mají hodnocení outperform.

Během posledních několika měsíců se trh posunul od řešení zaměřených na kopiloty k umělé inteligenci simulující AI agenta. Tato AI využívá sofistikované uvažování a iterativní plánování k pomoci jednotlivcům řešit složité, vícekrokové problémy automatizovaným způsobem. Řada odborníků v oboru označuje tuto vznikající technologii jako další vlnu umělé inteligence.

Greg Moskowitz

AI agenti shromažďují a zpracovávají data z různých zdrojů dat, senzorů a databází. Zatímco velké jazykové modely (LLM) účinně slouží jako vrstva pro „orchestraci“ a uvažování této technologie.

Fundamentální analýza akcie Meta

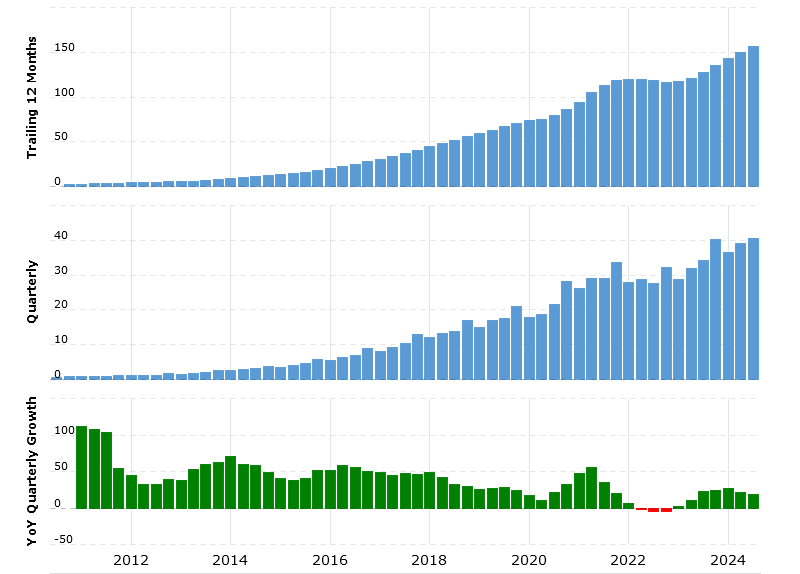

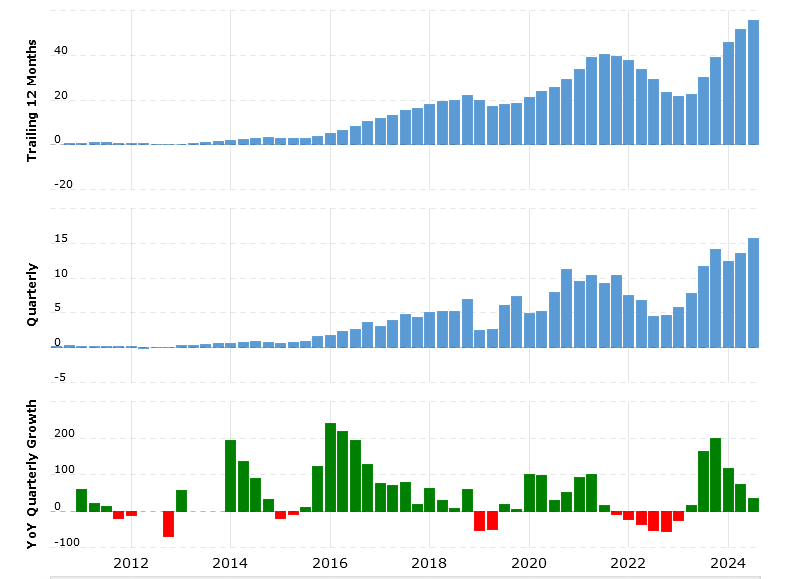

Obrat společnosti Meta za 3. kvartál roku 2024 meziročně vzrostl o téměř 19 % na 40,59 miliardy dolarů. Jak zároveň vyplývá z přiloženého grafu, obrat společnosti soustavně roste, respektive drží zdravý rostoucí trend. Provozní výnos meziročně vzrostl o 22,55 % na 117,36 miliardy dolarů. Provozní náklady dosáhly výše 15,87 miliardy dolarů a náklady na prodané zboží představují 7,37 miliardy dolarů.

EBITDA meziročně stoupla o 25,62 % na 21,4 miliardy dolarů. Čistý zisk dosahuje 15,7 miliardy dolarů, což je absolutně nejlepší výsledek v historii firmy. Meziročně čistý zisk vzrostl o 35,44 %. Růst čistého zisku perfektně drží trend prismatem 12 po sobě jdoucích měsíců. Na meziroční bází sledujeme zpomalení růstu v relativní hodnotě, ale je třeba chápat, že srovnávací základna byla dříve mnohem nižší. Zisk na akcii je 0,47 dolarů. Volné cash flow vzrostlo o 18,81 % na 16,47 miliardy dolarů.

Price to cash flow akcie Meta dosahuje 19,5 bodů. Price to free cash flow je na 31,36 bodech. Price to earnings Meta akcie odpovídá hodnotě necelých 30 bodů. Cyklicky upravený poměr ceny k zisku, běžně známý jako CAPE nebo Shiller PE, představuje 63 bodů. Price to book je 9,5 bodů. Price to sales je skoro 10,32 bodů. Čistě učebnicově jsou multiply dost vysoké, obzvláště CAPE. Nicméně price to earnings nebo price to free cash flow se většinou nacházelo spíše na vyšších úrovních, což je zase u technologické akcie podle mého názoru běžné. Všechny hodnoty jsou k 16. prosinci 2024.

Hrubá marže odpovídá za 3. kvartál roku 2024 45 %. Provozní marže dosahuje 42,77 %. Čistá marže dosahuje 38,65 %.

Rentabilita vlastního kapitálu (ROE) představuje horentních 36 %, což je nejlepší „zisk akcionářů“ za posledních 5 let. Rentabilita na investovaný kapitál (ROIC) se taktéž nachází na vysokých hodnotách, 28,5 %. Meta měla dle mého vždy slušnou rentabilitu kapitálu, ale tentokrát jsou to velmi dobré výsledky. Ukazatel ziskové výnosnosti (earnings yield) akcie Meta ukazuje 3,4 %, což na americkém trhu patří podle mě k těm lepším.

Meta disponuje s hotovostí čítající 44 miliard dolarů, zatímco krátkodobé investice jsou za 27 miliard dolarů. Celkově tak firma drží v likvidních aktivech skoro 71 miliard dolarů. Čistý dluh po očištění od všech závazků dosahuje téměř -22 miliard dolarů. Přebytek likvidity je v absolutní hodnotě dané částky.

Technická analýza akcie Meta

Akcie Meta se od začátku roku 2024 plus mínus těší z kurzového výnosu ve výši 79 %. Trh první polovinu roku držel spíše stranový směr, ale v polovině léta cenové momentum postupně nabralo setrvačnost. Od té chvíle Meta akcie zase nabírají kurzové zisky. Jednotlivé cenové růsty jsou vystřídány zdravými korekcemi.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Meta Platforms | META | 1.098,19 | 502,31 | -0,17 % | -7,74 % | -14,14 % | -13,01 % | -0,06 % | 179,78 % |

Cenová expanze dle mého ale nevypadá tak pěkně jako v roce 2023. Tehdy kurz akcie Meta stoupal na vrchol mnohem stabilněji. Nyní je doprovodným jevem expanze i vyšší volatilita, což může být indikace nejistoty, ačkoliv na tržní struktuře není vidno žádného zlomu. Akorát objemy jsou podle mého názoru dost tristní.

Závěrem: Porostou akcie Meta i v roce 2025?

Akcie Meta v letošním roce nakonec podle mě předvedly velmi slušný výkon. Earnings společnosti si totiž pořád drží růstové momentum, což se skrze očekávání propisuje v růstu ocenění.

Osobně považuji byznys Meta za velmi dobrý, ale jako kontrariánský investor si uvědomuji, že se vše primárně odvíjí od AI, což je zrovna docela komplikovaný sektor a dovolil bych si tvrdit, že mu 99,9 % investorů absolutně nerozumí. Mimo to, ocenění titulu je podle mě hodně optimistické. Všechny multiply jsou historicky na vysokých úrovních, ačkoliv jsou k tomu podle mého racionální důvody.

Meta podle mě směřuje příliš velké kapitálové investice do jednoho odvětví a sází na jednu kartu. Třeba se jí to vyplatí. Navíc, v prostředí silné americké ekonomiky lze očekávat pokračující růst earnings technologického sektoru, což může implikovat i růst kurzu pro akcie Meta.

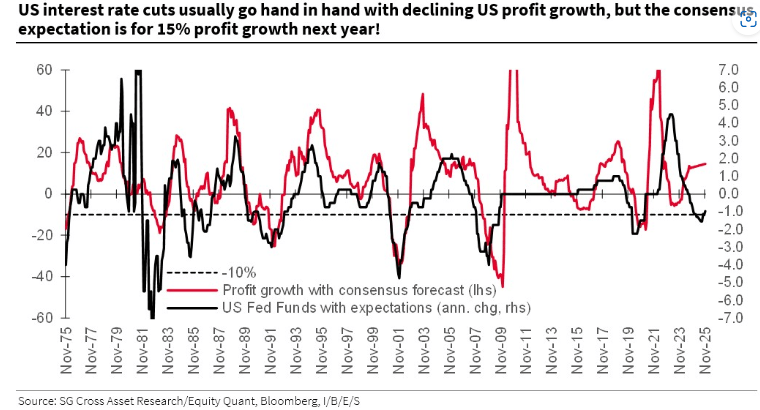

Historická zkušenost nám ale říká, že doprovodným jevem poklesu v úrokových sazbách je i pokles earnings akciových společností. Přitom pro následující rok se odhaduje 15% růst earnings. Buď je to tentokrát jiná situace, nebo jde o býčí past. To je na zvážení každého individuálního investora.

- Tato analýza byla vytvořena 16. 12. 2024. Datum publikace analýzy se může lišit. Autor potvrzuje, že v době vytvoření analýzy ve svém portfoliu nedržel akcie dané společnosti.

- Analýza nepracuje s žádnými matematickými modely, na základě kterých by byl predikován pohyb ceny dané akcie. Analýza je založena na technické analýze v kombinaci s rozborem fundamentálních výsledků a je založena čistě na autorových znalostech a schopnostech pracovat s grafy a analyzovat makroekonomické i mikroekonomické údaje.

- Pokud není v analýze řečeno jinak, jedná se zpravidla o krátkodobou předpověď s výhledem na příští 3 měsíce od data vytvoření analýzy. Autor však upozorňuje, že jde čistě jen o odhad, jelikož nelze předem předvídat veškeré faktory, které mohou mít na vývoj ceny analyzované akcie vliv.

- Nejedná se o pravidelnou analýzu a autor nemůže předem zaručit, kdy (a zda vůbec) v budoucnosti dojde k nové analýze na stejný akciový titul, ačkoliv je jeho cílem o jednotlivých akciích informovat opakovaně a reagovat tak na aktuální vývoj.

- LYNX potvrzuje, že autor není v žádném jiném střetu zájmů, který by byl v rozporu s Politikou střetu zájmů společnosti LYNX. Shrnutí Politiky střetu zájmů společnosti LYNX je k dispozici na našem webu zde: Shrnutí Politiky střetů zájmů společnosti LYNX.

- Jaroslav Jarolím: Akcie Meta: Co prozradil Mark Zuckerberg o budoucnosti firmy? (9. 5. 2024); www.lynxbroker.cz/investovani/analyzy/akcie-tydne/akcie-meta/: „Z dlouhodobého hlediska se musí všechny investice jednou propsat na hospodaření firmy, což je pro trpělivé dlouhodobé investory super příležitost. Myslím si ovšem, že pro krátkodobé spekulanty, co akcie nedrží více jak rok, akcie Meta nebudou to pravé ořechové. Jak vyplývá z textu výše, investice se pozitivně projeví až za několik let. Proto i spoléhám na to, že spekulanti budou nyní tlačit cenu spíše dolů. Jde tedy podle mého spíše o příležitost pro kontrariánské investory s notnou dávkou trpělivosti.“

O autorovi analýzy:

Jaroslav Jarolím je vystudovaný ekonom, který upřednostňuje makro-fundamentalistický přístup, avšak nezapomíná ani na hodnotový přístup vycházející z myšlenek Grahama a Dodda. Specializuje se na makroekonomická témata, finanční trhy (akcie, komodity, dluhopisy, kryptoměny) a technické analýzu. Fascinuje ho ekonomická historie a teorie, které považuje za klíčové pro pochopení fungování ekonomiky a finančních trhů, což považuje za zásadní pro dlouhodobě úspěšné investování.

Na finančních trzích působí již mnoho let a preferuje kontrariánský způsob investování. Kariéru v oblasti publikační činnosti a digitálního marketingu (zejména SEO zaměřeného na finanční segment) zahájil v roce 2018.

Jaroslav se snaží své čtenáře v těchto oblastech vzdělávat a poskytnout jim ucelenou myšlenkovou mapu, jak nad celým finančním světem přemýšlet. Osobně totiž preferuje komplexní znalostní základ, díky kterému může každý účastník trhu minimalizovat případná rizika. Jaroslav Jarolím není zaměstnancem společnosti LYNX B.V., ale je jejím externím spolupracovníkem a vytváří především expertní investiční analýzy.

Použité zdroje:

Editorial credit: charnsitr / Shutterstock.com

Isabelnet: Indexed Return (16.12.2024); www.isabelnet.com/indexed-return-of-fangmat-vs-the-field

Global Markets Investor: What the US stock market valuations are telling us? (16.12.2024); www.globalmarketsinvestor.xyz/p/what-the-us-stock-market-valuations

Yahoo Finance: Magnificent Seven Stocks: Nvidia Stock Sells Off; Tesla Rallies To New High (16.12.2024); www.finance.yahoo.com/m/4205eaa9-f620-3a0b-a81a-0e82c7c9fd0b/magnificent-seven-stocks-.html

Yahoo Finance: Meta Platforms (META) Unveils Groundbreaking AI Research: From Virtual Agents to Video Watermarking (16.12.2024); www.finance.yahoo.com/news/meta-platforms-meta-unveils-groundbreaking-123156123.html

Yahoo Finance: Meta’s AI Growth and 23% Revenue Surge Drive $800 Price Targets (16.12.2024); www.finance.yahoo.com/news/metas-ai-growth-23-revenue-083555692.html

Yahoo Finance: Meta urges California attorney general to stop OpenAI from becoming for-profit, WSJ reportss (16.12.2024); www.finance.yahoo.com/news/meta-urges-california-attorney-general-010428127.html

Seeking Alpha: Microsoft, Meta among leaders in monetizing GenAI heading into 2025: Mizuho (16.12.2024); www.seekingalpha.com/news/4386500-microsoft-meta-lead-in-monetizing-genai-heading-into-2025-mizuho

Seeking Alpha: Meta launches AI model Motivo for humanoid agents; mind reasoning program for machine learning (16.12.2024); www.seekingalpha.com/news/4386211-meta-launches-ai-model-motivo-for-humanoid-agents-mind-reasoning-program-for-machine-learning

Macro Trends: Meta Platforms Revenue 2010-2024 | META (16. 12. 2024); www.macrotrends.net/stocks/charts/AMD/amd/revenue

Macro Trends: Meta Platforms Net Income 2010-2024 | META (16. 12. 2024); www.macrotrends.net/stocks/charts/AMD/amd/net-income

Tento článek nemáme v úmyslu aktualizovat, ale může stát, že budeme publikovat další analýzy pro stejnou akcii.

Chtěli byste obchodovat na burze? Otevřete si účet prostřednictvím online brokera LYNX. Obchodujte akcie, opce, futures nebo investujte do ETF. A to vše v rámci jednoho investičního účtu. Zjistěte více na: Online broker LYNX