Porostou zase akcie Netflix po poslední korekci trhu?

Poznejte aktuální novinky o společnosti Netflix, včetně rozboru grafu a hospodářských výsledků. Pokud hledáte brokera pro obchodování akcií, klikněte zde.

- Netflix akcie patří mezi ziskové tituly

- Netflix akcie: Firma získala 18,9 milionů nových předplatitelů

- Netflix plánuje investici ve výši 1 miliardy dolarů

- Netflix chce expandovat do video podcastů

- Americký akciový trh je mnohem levnější

- Goldman Sachs snížil cílovou cenu pro akciový trh

- Fundamentální analýza Netflix akcie

- Technická analýza Netflix akcie

- Závěrem: Netflix akcie jsou obrovským překvapením

Netflix akcie patří mezi ziskové tituly

Netflix s ročním čistým ziskem kolem 9 miliard dolarů patří podle mě mezi nejziskovější technologické společnosti současnosti. Jeho příchod znamenal revoluci ve streamování a zásadně změnil způsob, jakým lidé konzumují filmy a televizní pořady.

Dnes nabízí široký výběr obsahu. Od filmů, seriálů až po hry. S více než 300 miliony platících členů ve více než 190 zemích si upevnil svou pozici v zábavním průmyslu. Díky silné ziskovosti se může pochlubit provozní marží 27 % a čistou ziskovou marží 22 %.

Společnost v posledních letech výrazně posílila investice do rozšíření knihovny obsahu. Zejména v oblasti vlastní produkce, což vedlo k růstu předplatitelů. Kromě toho se nyní byznys Netflixu zaměřuje na nové zdroje příjmů, například předplatné s reklamami nebo herní obsah, což pomáhá oslovit širší publikum a navýšit tržby.

Podle vedení Netflix existuje více než 750 milionů „širokopásmových“ domácností (s výjimkou Číny a Ruska) a globální trh se zábavou přesahuje 650 miliard dolarů. Netflix si z daného koláče v roce 2024 ukrojil pouze 6 %. To znamená, že potenciál pro další expanzi je obrovský.

Po posledních číslech za 4. kvartál 2024 se pohled analytiků na Netflix výrazně zlepšil. Dne 24. ledna 2025 analytik Bernstein zvýšil doporučení pro akcie společnosti z „Market Perform“ na „Outperform“ Zároveň zvýšil cílovou cenu pro Netflix akcie z 975 na 1 200 dolarů.

Podle něj může mezinárodní expanze vést k dvoucifernému růstu počtu předplatitelů v roce 2025, protože mnoho trhů zůstává stále málo pokrytých. Nové iniciativy Netflix, včetně reklamního modelu, by měly výrazně podpořit další růst uživatelské základny.

Analytici JP Morgan 13. února 2025 zopakovali své doporučení „Overweight“ s cílovou cenou 1 150 dolarů. Očekávají, že růst tržeb v roce 2025 potáhne vyšší zapojení uživatelů, organický růst předplatitelů a vyšší průměrné příjmy na uživatele díky nedávnému zdražení předplatného.

Netflix akcie: Firma získala 18,9 milionů nových předplatitelů

V roce 2024 dosáhl Netflix významného růstu, kdy příjmy byznysu rostly více než dvojnásobným tempem oproti předchozímu roku a počet předplatitelů se výrazně zvýšil.

Úspěch je přičítán populárním pořadům, live přenosům a opatřením proti sdílení hesel. Společnost také vstoupila do oblasti sportu, včetně dohody o streamování nadcházejících ženských mistrovství světa. Netflix akcie v roce 2024 vzrostly o 90 %, což dle mého názoru z titulu činí jeden z nejvýkonnějších.

Netflix zaznamenal ve 4. čtvrtletí 2024 významný růst, když přidal rekordních 18,9 milionu nových předplatitelů. Tím celkový počet uživatelů dosáhl 301 milionů. Tento nárůst byl podpořen uvedením druhé série populárního jihokorejského seriálu Squid Game, která během prvního týdne zaznamenala 68 milionů zhlédnutí.

Kromě toho Netflix expandoval do živých sportovních přenosů, včetně boxerského zápasu mezi Jakem Paulem a Mikem Tysonem. Zápas přilákal 65 milionů diváků po celém světě. Pomohly i 2 zápasy NFL na Štědrý den, z nichž každý sledovalo průměrně 24 milionů diváků.

Finanční výsledky společnosti za toto období rovněž překonaly očekávání. Tržby dosáhly 10,2 miliardy dolarů, což představuje 16% nárůst oproti předchozímu roku. Zisk na akcii (EPS) se více než zdvojnásobil na 4,27 dolaru z předchozích 2,11 dolaru.

Vzhledem k těmto pozitivním výsledkům Netflix zvýšil svůj odhad tržeb pro rok 2025 na 43,5 až 44,5 miliardy dolarů, což je o 500 milionů dolarů více než předchozí prognóza. Společnost také oznámila navýšení programu zpětného odkupu akcií o 15 miliard dolarů.

Firma také oznámila zvýšení cen předplatného v USA, Kanadě, Portugalsku a Argentině. Základní služba s reklamami v USA zdraží o 1 dolar na 7,99 dolaru měsíčně a prémiový balíček bude stát 24,99 dolaru, což představuje 9% nárůst.

Tento růst a expanze do nových oblastí, jako jsou živé sportovní přenosy, ukazují dle mého názoru na schopnost Netflixu adaptovat se na měnící se preference diváků a posilovat svou pozici na konkurenčním trhu streamovacích služeb.

Netflix plánuje investici ve výši 1 miliardy dolarů

Netflix v únoru 2025 oznámil, že plánuje v následujících čtyřech letech investovat 1 miliardu dolarů do produkce filmů a televizních seriálů v Mexiku. Tuto investici oznámil generální ředitel společnosti Ted Sarandos.

Cílem tohoto kroku je posílit spolupráci s mexickými producenty a podpořit místní filmový průmysl. Očekává se, že krok povede k vytvoření přibližně 20 produkcí ročně a zahrnuje také investici 2 milionů dolarů do modernizace studií Churubusco v Mexico City.

Netflix má v Mexiku dlouhodobou přítomnost. První mezinárodní produkce Club de Cuervos byla natočena právě zde. Společnost také spolupracovala s renomovanými mexickými režiséry. jako jsou Alfonso Cuarón, Alejandro González Iñárritu a Guillermo del Toro. Na filmech, které získaly mezinárodní uznání.

Netflix chce expandovat do video podcastů

Netflix pravděpodobně vstoupí do světa video podcastů, což podle analytiků z Bernsteinu dává dokonalý smysl. Jde především o udržení aktuálních uživatelů a rozšíření dosahu platformy.

S růstem streamingu, který se na některých trzích zpomaluje, a průměrným časem sledování kolem 60 minut denně, hledá společnost nové způsoby, jak diváky na své platformě udržet.

Netflix kvůli tomu expanduje do živých přenosů a sportovního obsahu, kde spolupracuje s WWE, NFL a Formulí 1. Podcasty by tak mohly být dalším logickým krokem. Uvedený segment velmi rychle roste a celosvětově má přes 500 milionů posluchačů. Přirozeně se očekává, že bude i nadále expandovat.

Ačkoliv podcastové prostředí ovládají hlavně Apple a Spotify, Netflix podle Bernsteinu nemusí nutně soupeřit o dominantní pozici. Stačí, když obohatí svou nynější platformu o další formát obsahu, který zvýší zapojení uživatelů a prodlouží čas, který na platformě tráví. Klíčem je návratnost investic. Podcasty by tudíž mohly posílit ekosystém Netflixu, zvýšit interakci s uživateli a zajistit, že si předplatné udrží déle.

Americký akciový trh je mnohem levnější

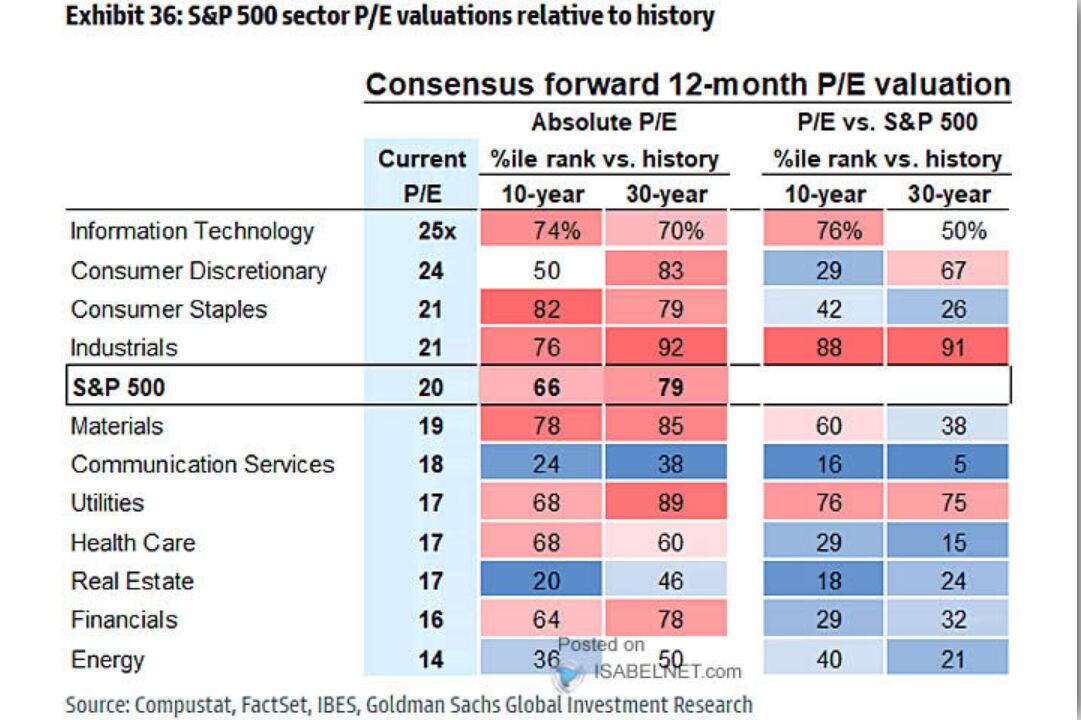

Goldman Sachs snížil očekávaný růst zisku na akcii (EPS) indexu S&P 500 pro rok 2025, což potvrzuje i aktuální sentiment trhu. Respektive se zmíněné propisuje ve valuaci indexu S&P 500 i jednotlivých sektorů. Prismatem krátkodobé historie (od poloviny února až do poloviny března 2025) se americký akciový trh podle mě dost zlevnil.

Aktuální forwardové price to earnings (P/E) celého indexu S&P 500 se nachází na 20násobku, což jej v historickém srovnání řadí do 66. percentilu za posledních 10 let a dokonce do 79. percentilu za posledních 30 let. Jinými slovy, trh se stále obchoduje výrazně nad dlouhodobým průměrem. Což při nižším očekávaném EPS vytváří prostor pro další přecenění. Respektive trhy mohou skrze negativní očekávání akcie ještě více zlevnit.

Podobný obrázek vidíme i v jednotlivých sektorech. Nejvíce nadhodnocený zůstává sektor informačních technologií s forwardovým P/E 25 bodů, který je v rámci 10letého průměru v 74. percentilu a v rámci 30letého průměru v 70. percentilu.

Průmyslový sektor se obchoduje na P/E 21 bodů a je v extrémním 92. percentilu za posledních 30 let. To dle mého znamená, že investoři jsou pořád ochotni platit relativně vysoké násobky zisků.

Na druhé straně spektra jsou defenzivnější a méně cyklické sektory, které mají nižší valuace. Energetický sektor se obchoduje na forwardovém P/E 14 bodů a je v 36. percentilu za posledních 10 let a v 50. percentilu za posledních 30 let.

Sektor veřejných služeb (utilities) se nachází na 17násobku zisků, a i přes relativně nízké ocenění je v 68. percentilu za posledních 10 let. To značí, že investoři tento sektor vnímali historicky jako méně atraktivní.

Celkově vidíme, že valuace trhu jako celku zůstávají vcelku napjaté a absence bezpečnostního polštáře (bezpečnostní rozpětí) znamená, že jakýkoliv další negativní faktor by mohl přinést silnější přecenění v negativním slova smyslu. Zejména u drahých sektorů jako IT nebo průmyslu

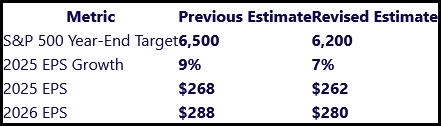

Goldman Sachs snížil cílovou cenu pro akciový trh

Jak bylo řečeno výše, Goldman Sachs 12. března 2025 revidoval svůj výhled pro index S&P 500, když snížil svou cílovou hodnotu pro konec roku z původních 6 500 bodů na 6 200 bodů. Analytici Goldman Sachs nyní očekávají růst zisku na akcii (EPS) pro rok 2025 o 7 %, což je pokles z předchozího odhadu 9 %. Hlavním důvodem je revize odhadu růstu HDP směrem dolů.

„Naše revidované odhady odrážejí nedávno snížený výhled růstu HDP od našeho amerického ekonomického týmu, vyšší předpokládanou úroveň cel a celkově vyšší míru nejistoty, která je obvykle spojena s vyšší rizikovou prémií akciového trhu. Slabší ekonomická aktivita obvykle znamená slabší růst korporátních zisků.“

David Kostin, investiční stratég Goldman Sachs

Kostin zároveň zmínil, že jakýkoliv impuls, který by zlepšil výhled ekonomického růstu, by mohl být katalyzátorem pro růst akcií. Ať už skrze lepší makro data, nebo uvolnění celní politiky. První náznak lepších ekonomických dat se dostavil už ve středu, kdy nižší než očekávaná inflace poslala hlavní akciové indexy vzhůru hned po otevření trhu.

Revize zdůrazňuje potřebu opatrnosti investorů v současném volatilním tržním prostředí. Krok odráží rostoucí obavy z nejistoty ohledně obchodní politiky. Zejména v souvislosti s celními tarify a zpomalujícím hospodářským růstem.

„Snižujeme naši cílovou hodnotu indexu S&P 500 pro konec roku 2025 na 6 200 bodů (z předchozích 6 500), aby odrážela 4% snížení námi modelovaného fair value forwardového P/E násobku (20,6× oproti 21,5×).“

David Kostin, investiční stratég Goldman Sachs

Pesimističtější výhled přichází v době, kdy index S&P 500 zaznamenal významný pokles. Zejména kvůli oslabení tzv. „Magnificent 7“ technologických firem, jejichž akcie klesly o 14 % během tří týdnů, což vedlo ke snížení jejich poměru ceny k zisku z 30násobku na 26násobek.

Ačkoliv Goldman Sachs jako první snížil svůj výhled pro index S&P 500, není zdaleka jediný. Další, kdo varuje, že letošní vývoj akciového trhu bude jiný než v minulém roce (2024), je šéfka akciové strategie v RBC Capital Markets Lori Calvasina. V RBC Capital Markets sice počítají s tím, že celkový akciový trh v podobě indexu S&P 500 bude pokračovat v růstu, ale zároveň vidí prostor pro 5-10% korekci v rámci svého základního scénáře s cílovou hodnotou 6 600 bodů.

„Riziko poklesu o více než 10 % se ale nepochybně zvýšilo. Pokud by k tomu došlo, nejpravděpodobnějším scénářem by byl tzv. growth scare s propadem o 14-20 % z vrcholu, což by nás mohlo posunout k našemu medvědímu scénáři.“

Lori Calvasina, RBC Capital Markets

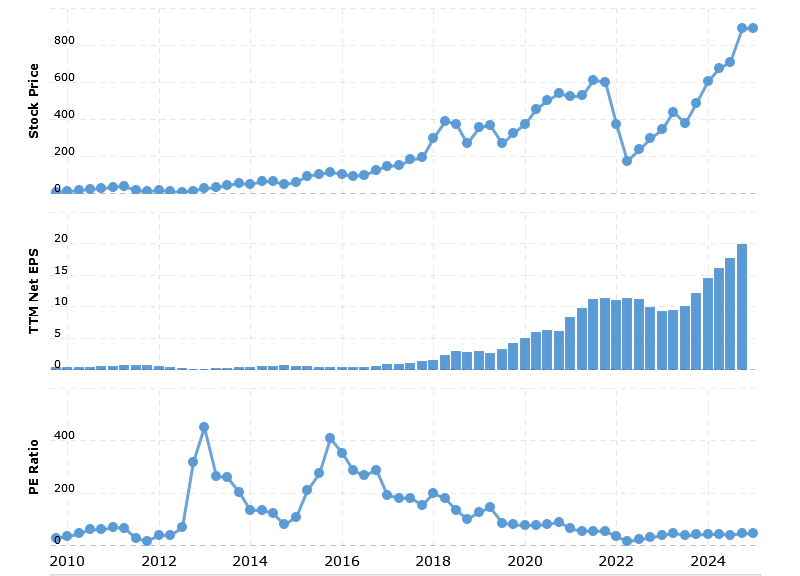

Fundamentální analýza Netflix akcie

Výsledky za 4. kvartál 2024

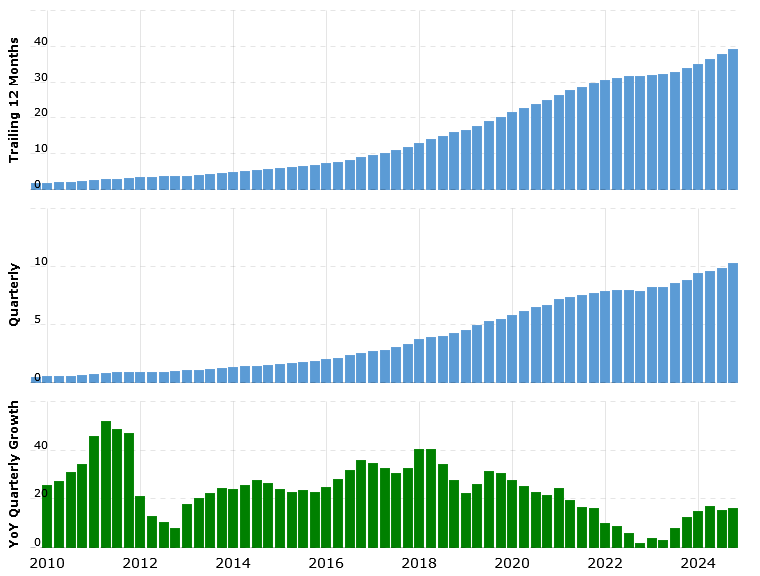

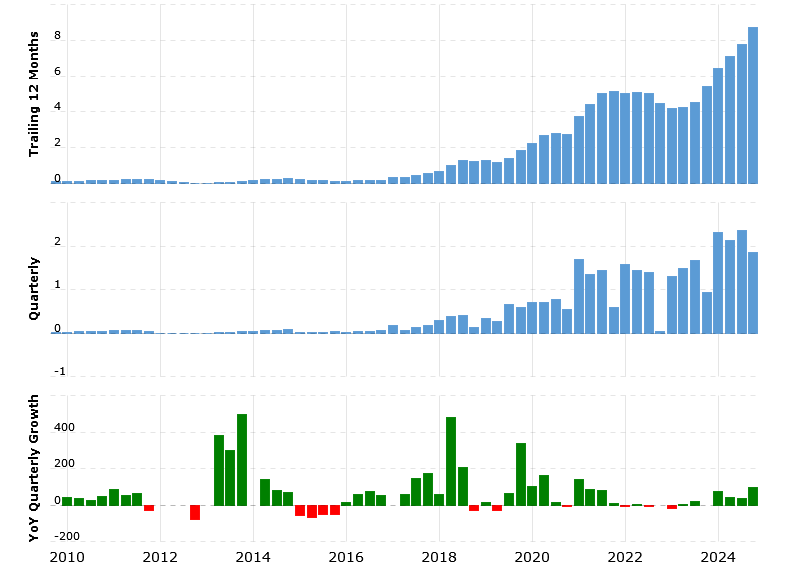

Netflix akcie meziročně zaznamenaly růst výnosů o 15,4 % na 10,19 miliardy dolarů. Netflixu se tudíž daří každý kvartál obrat navyšovat. A to i prismatem 12ti po sobě jdoucích měsíců. Provozní výnos meziročně vzrostl o 48,25 % na 2,22 miliardy dolarů.

Provozní náklady jsou ve výši 2,21 miliardy dolarů a náklady na prodané zboží představují 5,77 miliardy dolarů.

EBITDA vzrostla o 21,03 % na 6,46 miliardy dolarů. Čistý zisk meziročně vzrostl o více než 99,25 % na 1,78 miliardy dolarů, což je podle mého fenomenální výsledek. Pohledem 12ti po sobě jdoucích měsíců si firma drží dynamiku růstu zisku. EPS je 4,27 dolarů za akcii. Volné cash flow představuje solidních 1,38 miliardy dolarů.

Price to cash flow Netflix akcie je 53 bodů. Price to free cash flow je na 58 bodech a price to earnings akcie Netflix je přes 46 bodů. Cyklicky upravený poměr ceny k zisku, běžně známý jako CAPE nebo Shiller PE, dosahuje 122 bodů. Price to book je 15,4 bodů. Price to sales je přes 10 bodů. Jednotlivé násobky jsou proto dle mého na vskutku vysokých hodnotách, což reflektuje pozitivní očekávání ohledně byznysu Netflix.

Hrubá marže dosahuje 43,41 %. Provozní marže je na 21,76 %, zatímco čistá marže se nachází na 18,33 %. Přes dřívější úpadek z roku 2022 zde proto vidíme nesmírnou sílu, co se týče cenové politiky Netflixu.

Rentabilita vlastního kapitálu (ROE) je 38,43 %, kdežto rentabilita na investovaný kapitál (ROIC) představuje 22,54 %. „Zisky akcionářů“ jsou tudíž u Netflixu na rekordních hodnotách.

Společnost Netflix drží hotovost v objemu 7,84 miliardy dolarů, krátkodobé investice představují více jak 2 miliardy dolarů. Společně tudíž Netflix drží ve vysoce likvidních aktivech 9,59 miliardy dolarů. Čistý dluh je 8,41 miliardy dolarů.

Technická analýza Netflix akcie

Netflix akcie od svého historického maxima po lokální minimum ztratily skoro 20 %. Jde tudíž podle mého o vcelku hluboký kurzový pokles, který se navíc stal během pár týdnů. Nicméně klesal celý celkový akciový trh a akcie Netflix se obchodovaly za vysoké násobky (multiply), takže není až tolik překvapivé, že byl propad hluboký. Čím vyšší valuace, tím více titul obvykle klesá. Samozřejmě nejde o pravidlo.

Netflix akcie se kurzově zastavily u úrovně 844 dolarů, kde je supportní oblast. Pro trh je klíčové, aby byla zmíněná podpora zachována. V opačném případě hrozí propad až k další podpoře na 690 dolarů. Blíže žádná technická struktura, o kterou se může trh opřít, není.

Propad až po zmíněnou úroveň by představoval kurzovou ztrátu 35 % od historického maxima. Na druhou stranu, tak hluboký pokles bych už osobně považoval za velkou potenciální příležitost k nákupu.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Netflix | NFLX | 398,36 | 918,29 | 1,41 % | 7,31 % | 1,45 % | 30,61 % | 49,52 % | 125,19 % |

Závěrem: Netflix akcie jsou obrovským překvapením

Rok 2024 v podání výkonu akcií Netflix jsou pro mě osobně velkým překvapením. Když měl Netflix v roce 2022 problémy, vedení firmy dokázalo najít nové cesty k vyššímu obratu a vyšším maržím skrze cenovou politiku, díky čemuž stále roste čistý zisk.

V každém případě pořád platí jeden faktor a to jest, že konkurence v tomto odvětví soustavně stoupá. Podle mého názoru se Netflix akcie v dlouhém období (10 a více let) neudrží na špici a pravděpodobně ztratí půdu pod nohama kvůli konkurenci. Jestli k tomu dojde za 5 let nebo 10 let, samozřejmě netuším.

Zas na druhou stranu, zábavní průmysl je obrovský a vyvíjí se. Když se Netflix dokáže vyvíjet s ním a správně reagovat na poptávku uživatelů, třeba si svou dominantní pozici udrží mnohem déle.

V těchto chvílích jde ale dle mého o skvělý titul s poměrně „jednoduše“ pochopitelným podkladovým byznysem a jasnými plány do budoucna, které mají Netflixu zajistit silnou pozici na trhu.

- Tato analýza byla vytvořena 17. 3. 2025. Datum publikace analýzy se může lišit. Autor potvrzuje, že v době vytvoření analýzy ve svém portfoliu nedržel akcie dané společnosti.

- Analýza nepracuje s žádnými matematickými modely, na základě kterých by byl predikován pohyb ceny dané akcie. Analýza je založena na technické analýze v kombinaci s rozborem fundamentálních výsledků a je založena čistě na autorových znalostech a schopnostech pracovat s grafy a analyzovat makroekonomické i mikroekonomické údaje.

- Pokud není v analýze řečeno jinak, jedná se zpravidla o krátkodobou předpověď s výhledem na příští 3 měsíce od data vytvoření analýzy. Autor však upozorňuje, že jde čistě jen o odhad, jelikož nelze předem předvídat veškeré faktory, které mohou mít na vývoj ceny analyzované akcie vliv.

- Nejedná se o pravidelnou analýzu a autor nemůže předem zaručit, kdy (a zda vůbec) v budoucnosti dojde k nové analýze na stejný akciový titul, ačkoliv je jeho cílem o jednotlivých akciích informovat opakovaně a reagovat tak na aktuální vývoj.

- LYNX potvrzuje, že autor není v žádném jiném střetu zájmů, který by byl v rozporu s Politikou střetu zájmů společnosti LYNX. Shrnutí Politiky střetu zájmů společnosti LYNX je k dispozici na našem webu zde: Shrnutí Politiky střetů zájmů společnosti LYNX.

- Jaroslav Jarolím: Akcie Netflix na úrovni z 2021. Co bude po růstu o 330 %?(26. 7. 2024); www.lynxbroker.cz/investovani/analyzy/akcie-tydne/akcie-netflix/: „Ze současného fundamentu Netflix akcie víme, že se byznysu

daří. Situace z roku 2021 a 2022, kdy se pomalu zdálo, že je s Netflixem konec, je zcela pryč. To nic nemění na tom, že prismatem mnoha ukazatelů je titul dost drahý. Ať jde o multiply jako jsou price to earnings nebo price to free cash flow, či ziskové výnosnosti. Když se investor rozhodne držet nebo rovnou koupit titul, je třeba si zodpovědět otázku, jestli byznys společnosti v

dohledné době výrazněji poroste.“

O autorovi analýzy:

Jaroslav Jarolím je vystudovaný ekonom, který našel zálibu ve slavných dílech autorů jako je Adam Smith, David Ricardo a John Keynes. Téměř čtyři roky se věnuje technické analýze kapitálových trhů, k čemuž začal později komplementárně využívat i fundamentální analýzu. Zaobírá se ovšem i makroekonomií, a především měnovou politikou. Jedná se totiž o zásadní disciplíny, které jsou třeba pro pochopení celého kontextu finančního trhu.

Na všechna zmíněná témata už Jaroslav roky pravidelně publikuje. Především se snaží své čtenáře v těchto oblastech vzdělávat a poskytnout jim ucelenou myšlenkovou mapu, jak nad celým finančním světem přemýšlet. Osobně totiž preferuje komplexní znalostní základ, díky kterému může každý účastník trhu minimalizovat případná rizika. Jaroslav Jarolím není zaměstnancem společnosti LYNX B.V., ale je jejím externím spolupracovníkem a vytváří především expertní investiční analýzy.

Použité zdroje:

Editorial credit: Hairem / Shutterstock.com

Yahoo Finance: Goldman Sachs cuts S&P 500 year-end target to 6,200 as economic outlook weighs on profit forecasts (16.03.2025); www.finance.yahoo.com/news/goldman-sachs-cuts-sp-500-year-end-target-to-6200-as-economic-outlook-weighs-on-profit-forecasts-135231633.html

FMP: Goldman Sachs Lowers S&P 500 Target Amid Market Pullback (16.03.2025); https://site.financialmodelingprep.com/market-news/goldman-sachs-lowers-sp–target-amid-market-pullback

Goldman Sachs: Lowering our S&P 500 EPS and valuation forecasts as the “Maleficent 7” pushes the index to the brink of correction (16.03.2025); www.gspublishing.com/content/research/en/reports/2025/03/12/5c33dfe9-ae28-4af2-9017-b5821d2d738d.html

Yahoo Finance: Netflix Full Year 2024 Earnings: In Line With Expectations (16.03.2025); www.finance.yahoo.com/news/netflix-full-2024-earnings-line-113048052.html

Yahoo Finance: Netflix to invest $1 billion in Mexico over next 4 years (16.03.2025); www.finance.yahoo.com/news/netflix-invest-1-billion-mexico-140530202.html

Yahoo Finance: Is Netflix (NFLX) the Most Profitable Tech Stock to Buy Now? (16.03.2025); www.finance.yahoo.com/news/netflix-nflx-most-profitable-tech-181941603.html

Yahoo Finance: Netflix’s (NASDAQ:NFLX) five-year earnings growth trails the 23% YoY shareholder returns (16.03.2025); www.finance.yahoo.com/news/netflixs-nasdaq-nflx-five-earnings-120019313.html

Yahoo Finance: Streaming Slows, So Netflix (NFLX) Looks to Podcasts for Its Next Growth Play (16.03.2025); www.finance.yahoo.com/news/streaming-slows-netflix-nflx-looks-155849913.html

Isabelnet: S&P 500 Sector P/E Valuations Relative To History (16.03.2025); www.isabelnet.com/sector-valuations/

Macro Trends: Netflix Revenue 2010-2024 | NFLX (16.03.2025); www.macrotrends.net/stocks/charts/NFLX/netflix/revenue

Macro Trends: Netflix Net Income 2010-2024 | NFLX (16.03.2025); www.macrotrends.net/stocks/charts/NFLX/netflix/net-income

Macro Trends: Netflix PE Ratio 2010-2024 | NFLX (16.03.2025); www.macrotrends.net/stocks/charts/NFLX/netflix/pe-ratio

Tento článek nemáme v úmyslu aktualizovat, ale může stát, že budeme publikovat další analýzy pro stejnou akcii.

Které akcie hlavních indexů v poslední době nejvíce vzrostly a které klesly? Jaké jsou nejlepší akcie v roce 2025? Které cenné papíry dosáhly za posledních 5 let nejlepší výkonnosti a které naopak zaznamenaly propad? Poznejte nejlepší a nejhorší akcie dle jejich cen u těchto indexů: DAX, MDAX, Euro Stoxx 50, Dow Jones, Nasdaq 100.