Poznejte klíčové novinky a výsledky Pfizer. Pokud hledáte brokera pro obchodování akcií, klikněte zde.

- Fed překvapil akciové trhy vyšším výhledem pro úrokové sazby

- Když se Fed zmýlí, akciové trhy jsou v nebezpečí

- Pfizer akcie: Firma zahajuje víceletý program na snížení nákladů

- Vyplatí se Pfizer akcie v portfoliu?

- Lék Pfizeru proti rakovině plic indikuje slibné dlouhodobé výsledky

- Fundamentální analýza Pfizer akcie

- Technická analýza Pfizer akcie

- Závěrem: Pfizer akcie jsou spíše pro spekulanty

Fed překvapil akciové trhy vyšším výhledem pro úrokové sazby

Přitop-down analýze si musíme shrnout i čerstvé makro, což znamená shrnutí měnově-politického rozhodnutí Federálního rezervního systému se všemi důležitými implikacemi pro akciové trhy. A to není vše, protože minulý týden byl v tomto ohledu skutečně bohatý. Byla zveřejněna i inflace (CPI), která dopadla lépe než tržní konsenzus.

Dle původních očekávání ponechali centrální bankéři sazby nezměněné a kvantitativní utahování poběží stále v tempu 60 miliard za měsíc. Co je ale nejdůležitější, poklesu sazeb se nedočkáme do konce roku. Proč?

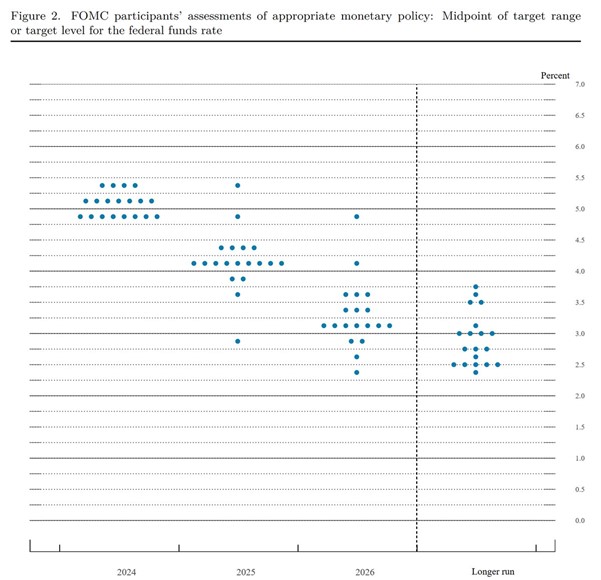

Výhled pro inflaci a sazby vzrostl, což je dle mého to nejklíčovější, co nám Fed přinesl. Americká centrální banka markantně zvýšila výhled pro letošní rok. Oproti březnové projekci vzrostla mediánová hodnota o horentního půl procentního bodu. Řečené vyplývá z tzv. dot plot diagramu, kdy jednotliví členové FOMC vyjadřují svůj názor pro výši sazeb pro dané období.

Dot plot vizualizuje formou teček v diagramu odhad jednotlivých členů FOMC, kde vidí konečnou výší úrokových sazeb pro dané období. Nejde ovšem o závazek, pouze o projevený názor ke dni zveřejnění ekonomické projekce.

Na přiloženém dot plotu můžete vidět rok 2024, 2025, 2026 a posléze dlouhé období. Medián pro aktuální rok vzrostl z 4,6 % na 5,1 %. To implikuje 1,5 snížení, respektive maximálně 1 snížení do konce roku. Z diagramu dále vyplývá, že 4 členové FOMC jsou proti jakémukoliv snížení, 7 z nich je pro 1 snížení a 8 je pro 2 snížení.

Fed v rámci předešlé ekonomické projekce (březen) ve výhledu kalkuloval se 3 sníženími. Tím pádem jde za jediný kvartál o výraznou změnu v očekávání jednotlivých členů FOMC.

Trhy byly ještě relativně nedávno mnohem více optimistické. Podle mě až extrémně, před čímž jsem také dlouho varoval. Ještě v březnu se na derivátovém trhu propisovalo, že Fed v současném roce sníží sazby 7krát. Což je podle mého názoru ideální příklad toho, jak moc se realita odlišuje od tržního očekávání. Stačí několik týdnů a vše je jinak.

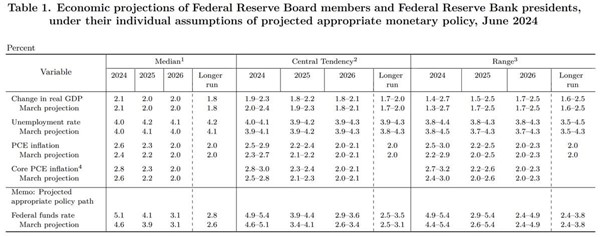

Ekonomická projekce obsahuje i výhled pro HDP, nezaměstnanost a inflaci. Výhled u prvních dvou ukazatelů se pro aktuální a následující dva roky příliš nezměnil. To ale neplatí pro inflaci, kde lze sledovat lehké zhoršení oproti březnovému výhledu.

Vtip je v tom, že celková a jádrová inflace (PCE) je už nyní na mediánové hodnotě výhledu. Fed nám tím podle mě de facto říká, že v letošním roce nepočítají s dalším poklesem inflace.

Z výhledu pro úrokové sazby a inflace víme, že finanční trhy a reálná ekonomika zůstanou pod tíhou restrikcí dalších 6 měsíců. Nejdříve lze očekávat snížení až v listopadu, tedy těsně po prezidentských volbách v USA. Musím skutečně zdůraznit, že čím déle zůstávají sazby v aktuální výši, tím vyšší je pravděpodobnost, že se někde něco zlomí.

Na tiskovce s předsedou Fed zazněla dobrá otázka, zda členové FOMC vzali v potaz lepší inflační data (CPI), která byla zveřejněna několik hodin před jejich měnově-politickým rozhodnutí. Celková inflace klesla z 3,4 % na 3,3 %. Zatímco jádrová inflace klesla z 3,6 % na 3,4 %. Předseda Jerome Powell řekl, že mají možnost svůj výhled na poslední chvíli změnit, ale většina z nich to nedělá. Těžko proto říct, jak moc se propsala nejnovější data do jejich „tečkovaného“ výhledu.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Když se Fed zmýlí, akciové trhy jsou v nebezpečí

Historie americké centrální banky je plná událostí, kdy situaci vyloženě nezvládli. Respektive dle mého nebyli schopni provádět sovu politiku způsobem, aby se něco v reálné ekonomice nebo na finančních trzích nepokazilo.

Jak už jsem psal výše, úrokové sazby zřejmě zůstanou víceméně na stávajících úrovních po celý zbytek roku. A zastávám názor, že zrovna u Fedu bylo běžné, že jejich měnová politika v historii přispěla k velkým nesnázím (nebo je vyloženě způsobila). V tomto smyslu doporučuji práci jednoho z nejlepších ekonomů minulého století Miltona Friedmana, který chyby v politice Fedu vskutku rád rozebíral.

Řečené perfektně vizualizuje přiložený graf, kde jsou jednotlivé cykly růstu v úrokových sazbách. Z grafu zjistíte, že jednotlivé cykly často vedly k velkým poklesům na akciových trzích. Někdy trhy začaly klesat už s předstihem. Účastníci na trhu si totiž zřejmě uvědomovali, že sazby porostou, což se také propsalo do kurzu.

Nedávným příkladem může být přelom let 2021 a 2022. Jsou však případy, kdy trhy posilovaly do doby, než vysoké úrokové sazby způsobily v reálné ekonomice nebo v nějakém segmentu finančního trhu problémy (nebo k nim přispěly), jako například v roce 2007.

Zastávám názor, že centrální banky obvykle jenom s obtížemi dokážou správně odhadnout, kdy mají sazby zvyšovat nebo snižovat. Když svou práci nezvládají, trpíme inflací nebo v horším případě ekonomickou recesí (v horším případě krizí). Obojí vždy vede k poklesům na akciových trzích.

Nejméně příznivá je však kombinace obojího. Vysoká inflace s ekonomickým útlumem jako v 70. letech a začátkem 80. let. Proto spousta ekonomů a analytiků tvrdí, že je nynější situace podobná. Prvně Fed způsobil (záleží na ekonomickém pohledu) vysokou inflaci velmi akomodativní měnovou politikou, k čemuž přispěly i disrupce v globální ekonomice. Myslím si, že jakmile si byly trhy vědomy, že musí úrokové sazby znatelně nahoru, propsalo se očekávání do kurzů, takže nastal zhruba roční medvědí trh.

Nyní se proto čeká, jestli dojde ke druhé „fázi“ v podobě onoho zlomu. Trhy mají však naději, že to Fed zvládne jako v polovině 90. let. Tehdejší cyklus růstu úrokových sazeb skončil skutečně chtěným soft landingem. Tedy bez recese nebo medvědího trhu na akciích. Což se přisuzuje tomu, že jejich politika byla skvěle zvládnutá. Jiní samozřejmě tvrdí, že měli jenom štěstí.

Soft landing je ideální výstup, který nastane po restrikcích v měnové politice. Znamená to, že je inflace zkrocena, aniž by reálná ekonomika čelila výraznému zpomalení. Jako jet autem po okresní silnici a při vjezdu do obce zpomalíte. Sice uberete na rychlosti, ale pořád jedete docela pohodlně vpřed.

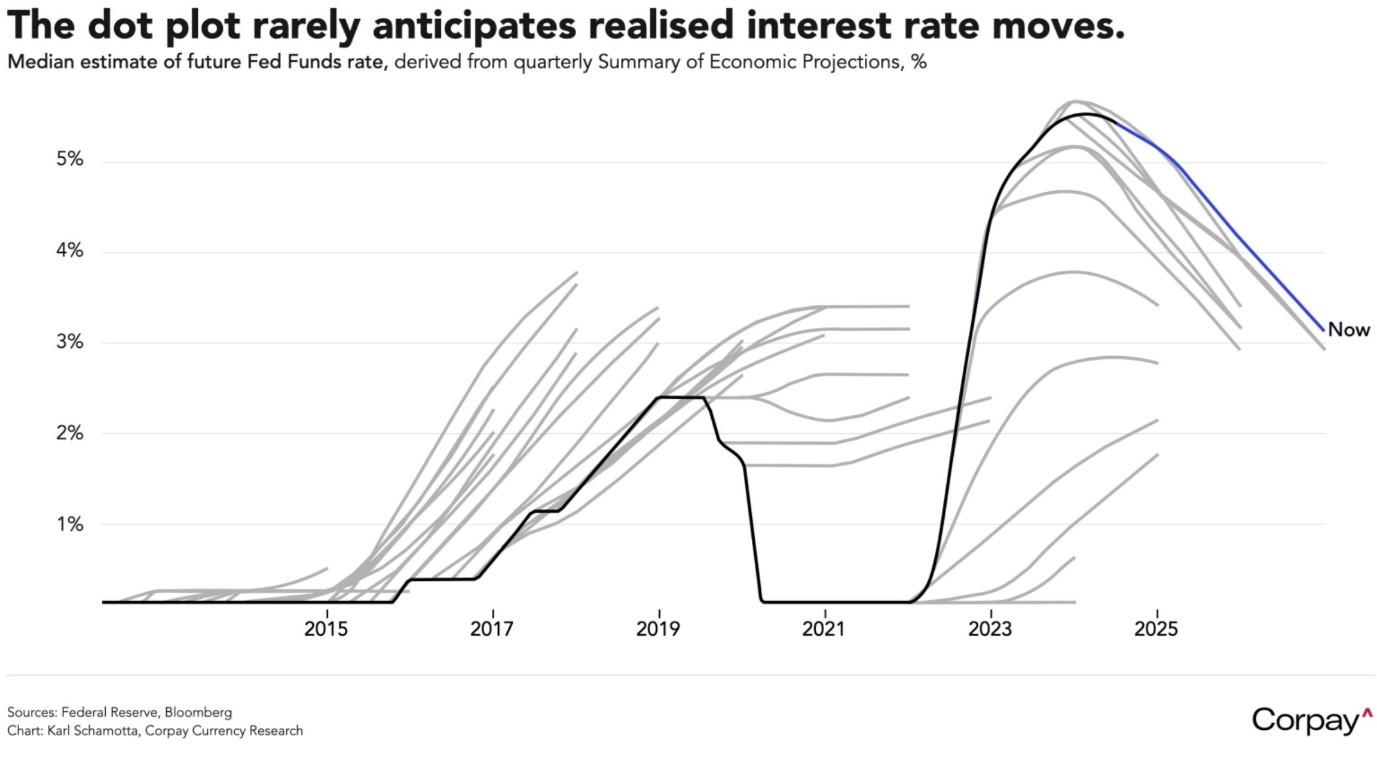

Když se ještě na krátko vrátíme k výše uvedenému dot plot diagramu, je třeba zdůraznit, že realita může být zcela jiná než očekávání centrálních bankéřů. Určitě je vhodné diagram brát na zřetel, protože ho vnímají i finanční trhy, nicméně nejde o předpověď budoucnosti.

Jak vidíme z přiloženého grafu, Fed od roku 2020 ve svém dot plotu vývoj úrokových sazeb neustále navyšuje. Ne jenom že trhy jsou v tomto ohledu neschopné správně odhadnout budoucí vývoj sazeb, ale ani centrální banka toho není schopna. Jedná se totiž o neustále se měnící prostředí.

Když se zaměříme na několik posledních dot plotů, Fed již tolik nenavyšoval svůj výhled jako v roce 2021 a 2022. Ostatně nebylo proč, protože inflace přestala zrychlovat a posléze začala zpomalovat. Každopádně je z tohoto grafu podle mého skoro jisté, že v dohledné době sazby opravdu klesnou. Trhy to dle mě také vědí a podle toho jednají. Nicméně realizovaný pokles se přesto může hodně lišit od toho předpokládaného.

Pfizer akcie: Firma zahajuje víceletý program na snížení nákladů

Boj s rostoucími náklady u technologických a biotechnologických společností nekončí. Pfizer v květnu oznámil, že zahajuje nový víceletý program na snížení nákladů, jelikož se snaží zotavit z rychlého poklesu svého podnikání spojeného s Covidem. Ve svých starších analýzách na biotechnologické tituly jsem varoval, že příliš velká závislost na Covid není pro sektor nic moc pozitivního. Celému odvětví totiž generovala obrat hlavně pandemie.

V každém případě je uvedené oznámení ještě nad rámec dalšího úsilí o snížení nákladů o 4 miliardy dolarů, které Pfizer oznámil minulý rok. Což byla reakce na rychlý pokles poptávky po vakcíně proti Covidu a perorálním léku Paxlovid.

Ve svém podání k regulačním orgánům Pfizer uvedl, že první fáze nového programu se zaměřuje na provozní efektivitu a očekává se, že společnosti ušetří přibližně 1,5 miliardy dolarů do konce roku 2027. Jednorázové náklady související s počáteční fází škrtů se očekávají přibližně v hodnotě 1,7 miliardy dolarů. A to včetně odstupného pro neurčený počet propuštěných zaměstnanců. Pfizer v podání dodal, že vzhledem ke složitosti výroby a delšímu času potřebnému k provedení změn bude tento program vícefázovým.

Pfizer rovněž očekává, že program bude zahrnovat vylepšení produktového portfolia a změny ve výrobní a dodavatelské síti společnosti.

„Program se zaměří na zjednodušení našich pracovních postupů, snížení složitosti a zvýšení produktivity v globálním zásobování Pfizer,“ uvedl mluvčí Pfizer ve svém prohlášení.

Společnost se snaží posílit důvěru investorů v reakci na hluboký propad jejich akcií. Pfizer akcie jenom v roce 2023 klesly o téměř 50 %, což z nich dělá nejhůře performující titul patřící mezi biotechnologické akcie. Pokles vymazal více než 100 miliard dolarů z tržní hodnoty firmy.

A to není vše, Pfizer také zklamal slabým uvedením nové vakcíny proti RSV. Jde o pilulky na hubnutí, které však v klinických studiích neuspěly. Jediné pozitivum spočívá v oznámených tržbách za čtvrtletí a upravený zisk, které překonaly očekávání. Firma i zvýšila svůj výhled na celoroční zisk. Dle samotného prohlášení Pfizeru i díky snižujícím se nákladům.

Vyplatí se Pfizer akcie v portfoliu?

Díky relativně čerstvým zprávám o snaze snižovat náklady, se akcie Pfizer dostávají do popředí zájmů investorů. Určitě je lákavá i jejich cena, která je hluboko pod historickými maximy.

Hodně investorů se prioritně zaměřují na hodnocení změny v odhadech zisků společnosti. Reálná hodnota jejích akcií je totiž dle předpokladu určena současnou hodnotou budoucích peněžních toků společností. Těch metod je samozřejmě vícero, ale tohle je jedna z těch základních.

Jak říkával myšlenkový otec hodnotového investování, budoucí výnosy jsou funkcí současné ceny. To znamená, že čím nižší cenu za akcii zaplatíte, tím větší zisky v budoucnu lze očekávat. Zkrátka je vícero způsobů, jak se k investování postavit.

Konkrétně se lze zaměřit na to, jak analytici revidují své odhady zisků, aby odrážely dopad nejnovějších obchodních trendů. Uvedené metodě se říká earnings momentum. Čím více revizí je směrem nahoru, tím silnější růst akcie. Když se tudíž odhady zisků pro společnost zvýší, zvýší se i tržní hodnota akcie Pfizer.

Upozorňuji ovšem, že tohle není úplně hodnotové investování. Jde o krátkodobou spekulaci, protože agresivní EPS momentum většinou dlouho nevydrží. Až na výjimky jako je třeba u akcií NVIDIA.

Pro aktuální čtvrtletí se očekává, že Pfizer vykáže zisk 0,45 USD na akcii. To indikuje pokles o 32,8 % ve srovnání se stejným čtvrtletím loňského roku. Tržní odhad zisků ve výši 2,38 USD pro aktuální fiskální rok naznačuje meziroční změnu o +29,4 %. Pro příští fiskální rok tržní odhad zisků ve výši 2,75 USD naznačuje změnu o +15,7 % oproti tomu, co se očekává, že Pfizer vykáže za aktuální rok.

I když je růst zisků společnosti pravděpodobně nejlepším ukazatelem jejího finanční zdraví, nic se nezmění k lepšímu, když v průběhu času nedokáže zvýšit své tržby. Je téměř nemožné, aby společnost dlouhodobě zvyšovala své zisky, aniž by rostl i obrat. Proto je klíčové znát potenciální růst tržeb společnosti.

Pro Pfizer je tržní odhad tržeb za aktuální čtvrtletí ve výši 13,21 miliardy dolarů, což indikuje meziroční růst o 3,7 %. Pro aktuální a příští fiskální rok odhady ve výši 60,66 miliardy a 62,18 miliardy dolarů indikují růst o 3,7 % a 2,5 %.

Lék Pfizeru proti rakovině plic indikuje slibné dlouhodobé výsledky

Společnost Pfizer na konci května uvedla, že jejich lék na pokročilou formu rakoviny plic vykázal slibné dlouhodobé výsledky v pozdní fázi klinické studie. Což by novému léku mělo pomoci stát se novým standardním léčebným prostředkem pro léčbu rakoviny plic.

Lék společnosti Pfizer pomohl pacientům žít déle bez progrese rakoviny a většina lidí zaznamenala tento přínos po dobu více než pěti let. Nový lék s názvem Lorbrena také snížil riziko progrese rakoviny v mozku pacientů.

Lék Lorbrena je již schválen v USA pro léčbu dospělých s pokročilým nemalobuněčným karcinomem plic, kteří mají mutaci v genu nazývaném ALK. Pouze asi 5 % všech pacientů s tímto karcinomem plic má tuto mutaci, která způsobuje abnormální růst a šíření rakovinných buněk.

Podle prohlášení Pfizeru to však znamená 72 000 lidí, u kterých je tato konkrétní forma rakoviny plic diagnostikována. A to každoročně po celém světě. Tento konkrétní druh rakoviny je obvykle agresivní a často postihuje mladší lidi.

Nicméně nový lék není v současné době považován za standardní či vyloženě nejvhodnější a nejrozšířenější pro léčbu. Společnost Pfizer však věří, že nová pětiletá data vše změní. Dle hlavního onkologa Pfizeru, Chrise Boshoffa, se z Lorbreny díky novým datům stane běžně užívané léčivo pro tento specifický druh rakoviny.

Téměř 300 lidí v této studii dostalo Lorbrenu, nebo starší lék Pfizeru na rakovinu plic Xalkori. Po pěti letech bylo 50 % pacientů stále na Lorbreně ve srovnání s 5 % lidí na Xalkori. Ve studii Lorbrena po pěti letech snížila riziko progrese rakoviny nebo úmrtí o 81 % ve srovnání s Xalkori. Přibližně 60 % pacientů léčených Lorbrenou bylo po stejnou dobu bez progrese rakoviny. Zatímco u pacientů užívající Xalkori, se toto číslo pohybovalo na 8 %.

Fundamentální analýza Pfizer akcie

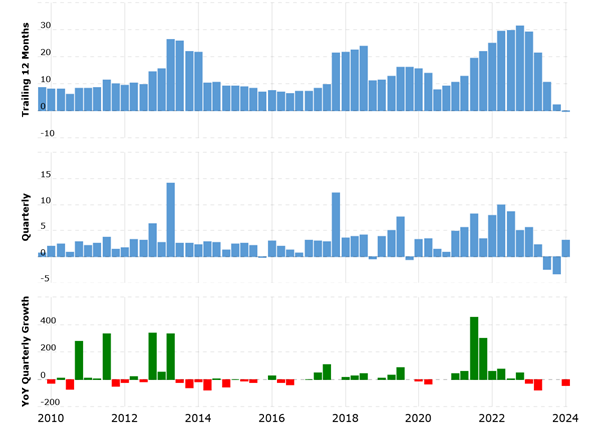

Kvartální výsledky

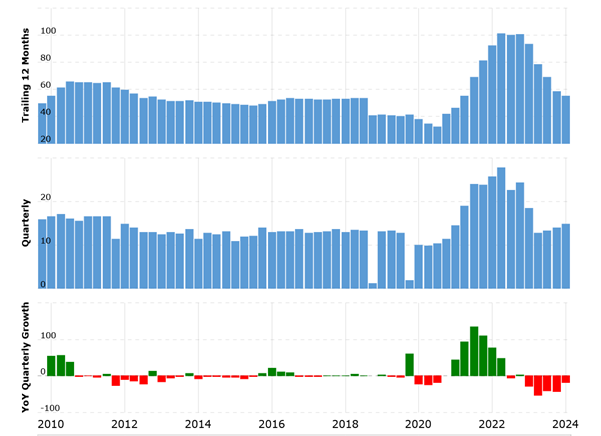

Akcie Pfizer čelí pátý kvartál v řadě dvojcifernému poklesu v obratu, tentokrát je meziroční pokles 18,61 % na necelých 15 miliard dolarů. Nicméně z grafu vyplývá, že srovnávací základna z počátku roku 2023 byla ještě dost vysoká. Jakmile se začne srovnávat s následujícími kvartály, meziroční změna bude kladná.

Provozní výnos čelí na meziroční bázi také velkému poklesu, ale po předešlých dvou záporných kvartálech, je 4,56 miliardy dolarů pěkný výsledek. Provozní výdaje jsou skoro 6 miliard dolarů a náklady na prodané zboží činí 4,4 miliardy dolarů.

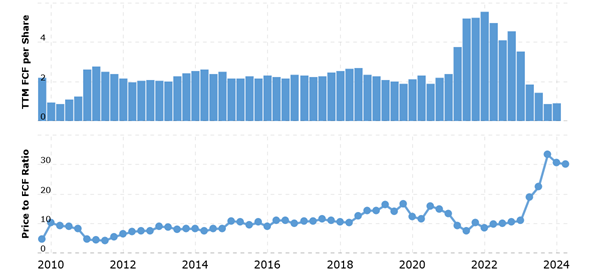

Po dvou předešlých kvartálech se záporným výsledkem hospodaření (-2,4 a –3,34 miliardy dolarů) Pfizer dosáhl zisku 3,12 miliardy dolarů. V meziročním srovnání jde pořád o hluboký pokles, -43,7 %. Zisk na akcii je 0,55 dolarů. EBITDA je při meziročním poklesu o 20 % na 6,3 miliardách dolarů. Volné cash flow si meziročně pohoršilo, ale celková výše pořád patří mezi nejlepší výsledky za sledované kvartály, skoro 17 miliard dolarů. Volné cash flow na akcii je 0,89 dolarů.

Price to cash flow akcie Pfizerje 18,3 bodů. Price to free cash flow dosahuje zhruba 30 bodů. Price to earnings u Pfizer akcie nepočítáme, protože za předešlých 12 měsíců je výsledek hospodaření záporný.

Hrubá marže je za poslední kvartál 70,5 %. Provozní marže je se svými 30,64 % jedním z nejsilnějších výsledků za sledované kvartály. Čistá marže je za poslední kvartál 21 %, kde platí to samé. Earnings yield (zisková výnosnost) dosahuje lehce záporných hodnot. Předtím se ukazatel držel na vcelku vysokých úrovních.

Rentabilita vlastního kapitálu (ROE) a rentabilita na investovaný kapitál (ROIC) je lehce v záporných hodnotách.

Ukazatel pohotové likvidity (quick ratio) a ukazatel běžné likvidity (current ratio) činí 0,78 a 1,05 bodů. Což jsou úrovně na pomezí robustnosti a fragility.

Společnost Pfizer drží v hotovosti 719 milionů dolarů. V krátkodobých investicích 11,21 miliardy dolarů. Celkově je tak v cash on hand skoro 12 miliard dolarů.

Celkový dluh společnosti vzrostl na horentních 69,54 miliardy dolarů. Čistý dluh je 57,61 miliardy dolarů.

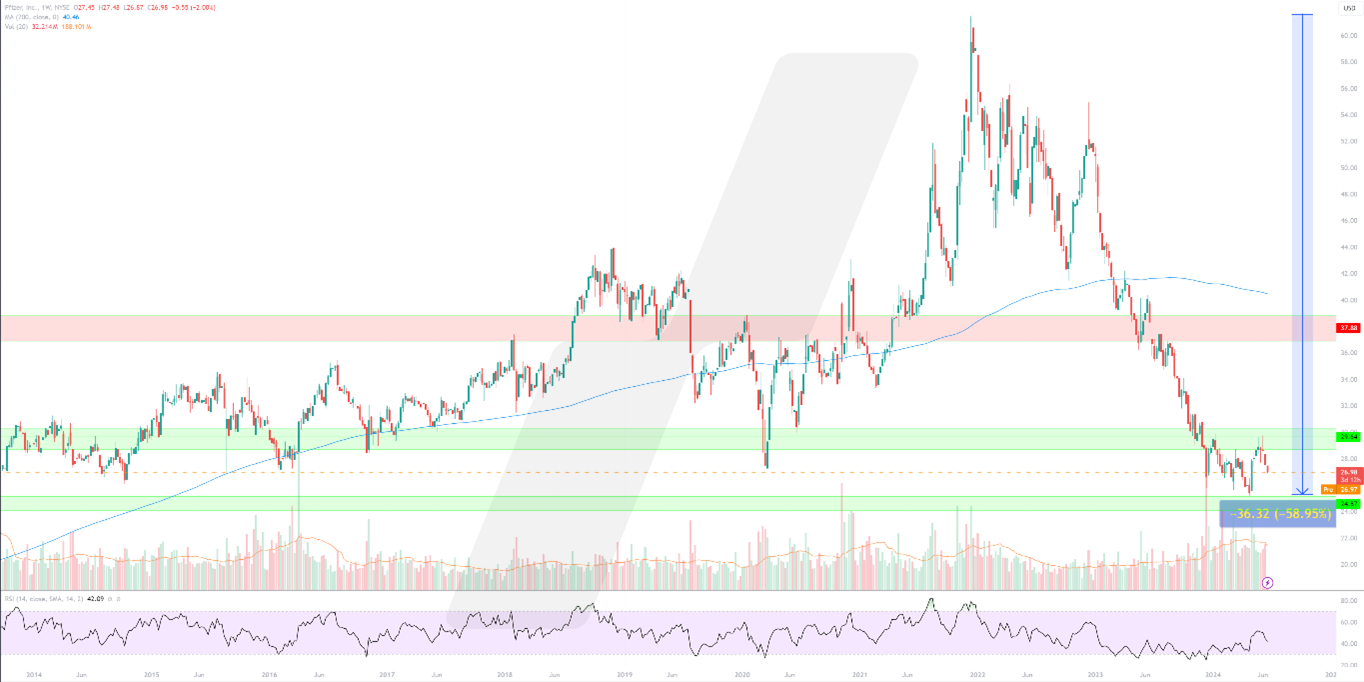

Technická analýza Pfizer akcie

Jak jsem psal hned v úvodu, Pfizer akcie od cenového maxima z konce roku 2021 po lokální low odepsaly zhruba 59 %. Tím pádem došlo k úplnému výmazu všech zisků z období, kdy probíhala pandemie. Ze spekulativního hlediska se na tom určitě dalo vydělat, ale člověk musel vědět, kdy včas odejít. Pro obyčejné investory, kteří titul chtěli držet déle, je to samozřejmě velké zklamání.

Nedávno se kurz Pfizer akcie pokusil vrátit zpátky nad S/R úroveň 29,64 dolarů. Jak vidíme, tak neúspěšně. Spíše to vypadá, že přijde retest dubnového minima, které se nachází na S/R levelu 24,57 dolarů. Ta konsolidace mezi zmíněnými úrovněmi znamená, že trh vytváří rovnováhu. Respektive jde o oblast, kde se poptávka hojně setkává s nabídkou. Ještě jinak, trh se na aktuálních cenách dost dlouho shoduje. Možná se proto po konsolidaci dočkáme většího odrazu ceny.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Pfizer | PFE | 125,57 | 22,04 | 0,45 % | 1,05 % | -15,53 % | -24,23 % | -12,80 % | -40,02 % |

Poznamenávám, že další pokles akcie Pfizer by cenu dostal na úrovně z roku 2012. Vlastně už aktuální minimum se nachází na cenách, kde jsme byli naposledy v roce 2013, což není dle mého nic přívětivého pro dlouhodobé investory.

Závěrem: Pfizer akcie jsou spíše pro spekulanty

Z dnešní analýzy plyne podle mého názoru jedna zásadní věc. Akcie Pfizer jsou spíše pro spekulanty, kteří jsou ochotní nést větší riziko a jsou spíše krátkodobě zaměření. Z hodnotového hlediska toho totiž tento titul dle mého nyní moc nenabízí. Spekulantům ale přináší dynamickou price action.

Osobně bych uvažoval nad přidáním akcií Pfizer do dlouhodobého portfolia jen v případě totální deprese na trzích. Tím myslím ještě hlubší stáhnutí ceny do úrovní z let 2010 a 2011. Záleží samozřejmě i na okolnostech. Je nesmysl nakupovat něco jen z principu, že tomu spadl tržní kurz.

Biotechnologický sektor je v každém případě dost složitý. Obchodníci, co se na něj zaměřují, jsou schopni generovat velmi dobré zisky za relativně krátkou dobu. Nicméně je třeba se sektoru hodně věnovat a chápat související rizika. V bio tech vše dost dlouho trvá. Často se investuje mnoho peněz a času do výzkumu léků, které pak nejsou z různých důvodů použitelné, což znamená velké ztráty. Když se však něco povede, cena na to reaguje velmi pozitivně.

Použité zdroje:

Editorial credit: Melnikov Dmitriy / Shutterstock.com

CNBC: Fed recap: Chair Powell explains why the central bank isn’t ready yet to cut rates (17.06.2024); www.cnbc.com/2024/06/12/fed-

meeting-today-live-updates-on-june-fed-rate-decision.html

CNBC: Pfizer aims to save $1.5 billion by 2027 in first wave of new cost cuts (17.06.2024); www.cnbc.com/2024/05/22/pfizer-announces-new-cost-cutting-program.html

CNBC: Pfizer’s drug for advanced lung cancer shows promising long-term trial results (17.06.2024); www.cnbc.com/2024/05/31/pfizer-lung-cancer-drug-shows-promising-long-term-trial-results.html

Yahoo Finance: Pfizer reports data from Phase II multiple myeloma treatment

trial (17.06.2024); www.finance.yahoo.com/news/pfizer-reports-data-phase-ii-083232240.html

Yahoo Finance: Pfizer Inc. (PFE) Is a Trending Stock: Facts to Know Before Betting on It (17.06.2024); www.finance.yahoo.com/news/pfizer

-inc-pfe-trending-stock-130015957.html

Seekingalpha: COVID vaccine makers ready updated shots for fall immunization drive (17.06.2024); www.seekingalpha.com/news/4113216-covid-vaccine-makers-ready-updated-shots-fall-immunization?

Tento článek nemáme v úmyslu aktualizovat, ale může stát, že budeme publikovat další analýzy pro stejnou akcii.

Chtěli byste obchodovat na burze? Otevřete si účet prostřednictvím online brokera LYNX. Obchodujte akcie, opce, futures nebo investujte do ETF. A to vše v rámci jednoho investičního účtu. Zjistěte více na: Online broker LYNX