Akcie Pfizer (PFE) jsou znova ve středu dění díky obavám z nové mutace koronaviru, která je přezdívaná omikron. Tato varianta se začala rychle šířit a vyvolala obavy i na akciových trzích. V souvislosti s omikronem se podíváme na prohlášení předsedy Fedu, CEO Pfizeru a konkurenční Moderny. Poté se podíváme na zevrubnou fundamentální a technickou analýzu Pfizer akcie.

Pokles akciových trhů v reakci na omikron

Jak jste mohli zaznamenat, v předchozích dnech akciové trhy čelily dost silnému jednorázovému propadu. Některá média viděla příčinu poklesu v podobě nové mutace koronaviru. Je pravda, že trhy zpravidla nemají rády nejistotu ohledně budoucího vývoje. Nicméně bych byl opatrný, co se týče hledání kauzalit. Pokles na akciových trzích nemusí být zapříčiněn jen omikronem. Může jít o celý soubor faktorů, které měly v danou chvíli neblahý vliv.

Určitě je ale rozumné toto téma sledovat, protože prvotní zprávy o omikronu byly dle mého názoru vesměs negativní. Panovaly obavy a nejistota, že by nová varianta koronaviru mohla být více nakažlivá a pro lidský organismus více nebezpečná. Světová zdravotnická organizace ale uvádí, že zatím neexistují relevantní studie, které by dané obavy potvrdily. Nakonec se ale ukazuje, že nová varianta nemusí být ani zdaleka pro zdraví tak závažná jako ty předešlé. Vyšší infekčnost viru by dle odborníků mohla být kompenzována menším negativním dopadem na lidský organismus.

Výrobci vakcín jako je Moderna, Johnson & Johnson a Pfizer, se vyjádřili, že dávky vakcín vyráběné v novém roce by měly být již efektivní i proti omikronu. Jednoduše řečeno s novou mutací pracují. Nová varianta mutace je každopádně jako dar z nebes právě pro producenty vakcín. Jejich akcie totiž reagovaly silnými růsty.

Proto je rozumné celou situaci sledovat a počkat si na nové informace. Jak už bylo řečeno, vědecká obec prozatím nemá dostatek dat. Někteří totiž tvrdí, že vyšší infekčnost může být velký problém. Jiní tvrdí, že je to naopak.

Je nová mutace důvod, aby Fed pokračoval v uvolněné měnové politice?

Už jsem dříve několikrát vysvětloval, že žijeme v paradoxní době, která je dle mého specifická tím, že špatné ekonomické zprávy jsou pro finanční trhy vlastně dobré zprávy. Zatímco dobré ekonomické zprávy jsou pro trhy naopak špatné. Úplně stejně vnímám i omikron a hned vysvětlím proč. Předseda Federální rezervní banky (Fed) Jerome Powell se brzy nechal slyšet, že nová mutace může být obrovskou hrozbou pro americkou ekonomiku.

Powell svá slova konkretizuje a tvrdí, že by se lidé mohli bát chodit do zaměstnání. To by významně poškodilo trh práce a ještě více narušilo dodavatelsko-odběratelské řetězce, které těžce nesou momentální nedostatek pracovní síly. Powell se vyjádřil i k inflaci. Zase zopakoval svou oblíbenou mantru, že během následujícího roku dojde ke zchlazení růstu cen. Začínám si proto myslet, že Fed možná chce využít obavy z omikronu pro pokračování v jejich extrémně uvolněné měnové politice. Čili ponechat základní úrokovou sazbu téměř na nule a pokračovat v nákupech aktiv na sekundárním trhu (kvantitativní uvolňování).

Trhy už tak zřejmě mají jejich politiku přečtenou. Investoři už dle mého názoru vědí, že špatné zprávy zavdávají Fedu pokračovat v jejich dosavadní politice, která finanční trhy stimuluje k růstu. Čím horší informace se objeví, tím více je to pro trhy býčí. Osobně ale stále věřím v to, že Fed sešlápne nohu z plynu a budou s inflací bojovat. Nevěřím totiž, že by dovolili, aby kupní síla dolaru tak markantně padla.

Mé stanovisko potvrzuje i středeční slyšení v kongresu. Powell zde explicitně řekl, že se případně zasadí o to, aby akcelerující inflaci zastavili. Tím dal nepřímý signál, že jsou připraveni zvedat základní sazbu. Jiný nástroj na kontrolu inflace nemají. Nicméně existují názory, že americká centrální banka vše požene do extrému. Jak jsme si řekli v analýze na Visa, Jerome Powell nemá se stimulační měnovou politikou vůbec problém. Osobně se ale klaním k tomu, že se budou držet standardní měnové doktríny. I když si dávají na čas.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Reakce společností Pfizer a Moderna na novou hrozbu

Už jsme to trochu nakousli a nyní si problematiku více do hloubky rozebereme. CEO Moderny Stephane Bancel tento týden řekl, že nová mutace se zdá být mnohem více infekční. Dle něj by jeho společnost měla být brzy schopna vytvořit „booster“ pro současné dávky vakcín. Leč vytvořit úplně novou vakcínu na omikron může trvat měsíce.

CEO Pfizer Albert Bourla potvrzuje, že nova mutace může být z mnoha důvodů nemalý problém. Nicméně jeho firma se na něco obdobného už měsíce připravuje. Jejich plánem je, že během pouhých pár týdnů by se měly dozvědět o nové variantě vše potřebné. Zároveň ujišťuje, že jejich orální lék byl vyvinut právě takovým způsobem, aby byl efektivní i vůči novým variantám viru. K novému orálnímu léku se do značné míry ubírá pozornost veřejnosti. Co se týče jejich vakcín, připouští, že může dojít k nižší účinnosti. Ale zcela neguje, že by mělo dojít k úplné neefektivnosti.

Pfizer v každém případě začíná s vývojem nové potenciální vakcíny. Momentálně jde o první fázi celého vývoje. Bourla dodává, že firma je v tomto ohledu vskutku sebevědomá. Věří, že Pfizer bude časem schopen vyvíjet nové vakcíny za pouhých 100 dní. Momentálně jsou pořád ve vývoji vakcíny na mutace delta a beta, které však do oběhu ještě nešly. Respektive budou k vakcinaci dostupné až začátkem roku 2022.

Fundamentální analýza akcie Pfizer (PFE)

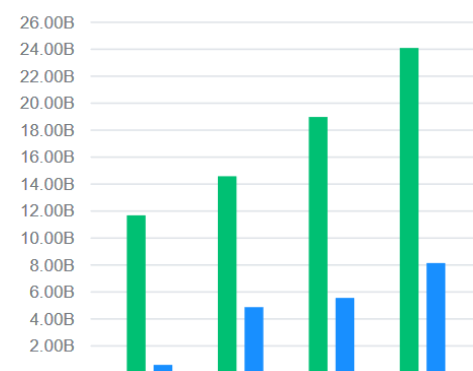

Společnost Pfizer má za sebou další výborný kvartál. Jejich výnosy totiž v relativních číslech zase mezikvartálně vzrostly o dvojciferné číslo. Výnos šel tedy nahoru o téměř 27 % na 24,09 miliardy USD. Za poslední rok stoupl výnos o více jak 100 %. Jedná se tudíž o ohromný úspěch.

Co se týče marží, hrubá marže posledních několik čtvrtletí stabilně klesá. Nyní je 54,67 %. Příčinou je s největší pravděpodobností akcelerující inflace, která rychle navyšuje náklady na mzdy a materiál. Provozní marže je necelých 29 %. Čistá zisková marže je téměř 34 %. Ta má naopak tendenci se spíše držet nad 30 %, což je kladné. Díky této solidní čisté ziskové marži dělal zisk za třetí čtvrtletí 8,15 miliardy USD. Mezikvartálně jde o 46% navýšení.

Provozní výnos zaznamenal též mezikvartálně růst o 21,26 % na necelých 7 miliard USD. EBITDA vzrostla o 12 % na 8,33 miliardy USD. Pfizer vygeneroval další čtvrtletí velmi dobré volné cash flow o 10,2 miliardách USD. Je to o něco méně než druhý kvartál, ale pořád se jedná o výborný výsledek. Firma si tudíž buduje solidní likviditu.

Není tedy divu, že ukazatel pohotové likvidity (quick ratio) je na 1,18 bodů. Obecně vzato se doporučuje poměr roven 1. Pokud je totiž poměr 1, podnik je schopen se vyrovnat se svými závazky prakticky okamžitě. Neplatí ovšem, že čím vyšší poměr, tím lépe. Zase není dobré držet příliš velké objemy likvidity, které nenesou žádný výnos. Ukazatel běžné likvidity (current ratio) 1,39 bodů. Zase v obecné rovině se uvádí, že poměr by měl být kolem 2 bodů. Těch 1,39 bodů nám říká, že Pfizer prostě využívá o něco větší financování krátkodobým dluhem.

Zisk na akcii (EPS) je 1,42 bodů. Ukazatel P/E je na 12,74 bodech. To je hodně dobré číslo, které je dokonce v konzervativním rozmezí. Pokud ovšem zůstane P/E nižší, může to znamenat, že investoři nepočítají v budoucnu s vyššími zisky. Rentabilita vlastního kapitálu (ROE) je skoro 27 %. Úrovně kolem 30 % jsou samozřejmě excelentní. Rentabilita na investovaný kapitál (ROIC) je však 16,65 %. U ROIC hraje ve jmenovateli roli právě i celkový dluh.

Co se týká solventnosti firmy, dluh vůči vlastnímu kapitálu (D/E) je 0,52 bodů. Úrovně kolem 0,5 bodů jsou velmi přijatelné. Zatímco dlouhodobý dluh vůči celkovým aktivům je 0,2 bodů.

Technická analýza akcie Pfizer (PFE)

Akcie Pfizer zažily od poloviny srpna do poloviny října výraznější pokles. O více jak 21 %. Sestup kurzu byl ale pomalý, nemělo to žádnou dynamiku. Proto se dalo předpokládat, že první silnější support cenu níže nepustí. To se i stalo, neboť S/R level kolem 41 USD propad s přehledem zastavil. Cena kolem uvedeného pásma pouze několik dní konsolidovala a následně začala cenová expanze, která v podstatě trvá doteď.

Po celou dobu je růstový trend vskutku silný, pouze u S/R levelu 46 USD došlo k zbrzdění. Brzy se ovšem povedlo hladinu prolomit. V tu chvíli se však vytvořil na cenovém grafu gap. Jak už jsme si několikrát řekli, trhy mají tendenci tyto mezery zaplňovat. Další gap se vytvořil po překonání nového historického maxima. Trh potom skutečně inklinoval k jeho zaplnění, ale pokud cena úplně neklesne k S/R levelu 50,5 USD, zcela se gap nezaplní.

Trh každopádně předvedl velkou sílu. Samotná struktura cenové expanze dokládá, že jsou poptávající agresivní. Na základě indikátoru RSI ale můžeme zjistit, že pozitivní momentum slábne. Trh má jaksi problém setrvat nad hraničními 70 body. Uvedená informace nám říká, že poptávkové straně může brzy dojít dostatečná síla na to, aby cenu pořád hnali nahoru. Nějaký korektivní pohyb je tudíž na spadnutí. Pak je dobré sledovat reakce kurzu na zaznačené hladiny.

Závěrem

Z fundamentálního hlediska je neoddiskutovatelné, že akcie Pfizer zažívají vůbec nejlepší období. Výnosy dlouhá léta stagnovaly. V letech 2014-2018 kolísaly kolem 50 miliard USD. Roku 2019 a 2020 dosahovaly výnosy lehce nad 40 miliardami USD. Zatímco letošní rok je náběh na to, aby se celkový obrat blížil k 100 miliardám USD.

To samé platí pro zisk. V roce 2020 měl Pfizer zisk 9,62 miliardy USD, roku 2019 16,27 miliardy USD. Nejlepší výsledek byl v roce 2017 se ziskem 21,3 miliardy USD. Nyní má jenom za poslední čtvrtletí přes 8 miliard USD. Tudíž je už nyní jasné, že těch 21,3 miliardy USD letos Pfizer překoná. A to výrazně.

Technicky trh předvedl silnou růstovou vlnu, ale momentum zřetelně slábne. Proto je dobré počítat s korektivním pohybem.

Obchodování s akciemi Pfizer prostřednictvím LYNX

Obchodujte za příznivé poplatky s nejrůznějšími finančními instrumenty jako jsou akcie, ETF, futures, opce, CFD a forex. Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme vzdělávací webináře. Prostřednictvím LYNX získáte přístup k profesionálním obchodním platformám.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn. Navíc pro vás pravidelně zveřejňujeme aktuální obchodní příležitosti na trhu a novinky ze světa investic v rámci Investičního portálu. V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Editorial credit: Melnikov Dmitriy / Shutterstock.com

Máte Máte zájem o investiční účet u Interactive Brokers? Pak spojte výhody obchodování u IB s výhodami investičního účtu prostřednictvím LYNX. Porovnejte naše služby a využijte podpory v českém jazyce. Zjistěte více na: Interactive Brokers