Poznejte klíčové novinky související se společností AMD. Pokud hledáte brokera pro obchodování akcií, klikněte zde.

- Jsou technologické akcie drahé?

- Akcie AMD: Slabší výhled hospodaření

- Ratingy analytiků pro akcie AMD

- Přechod AMD z gamingu k AI průmyslu

- AMD uvede na trh nové čipy

- AMD díky akvizicím posiluje svůj podíl na trhu na úkor Intel a NVIDIA

- Fundamentální analýza akcie AMD

- Technická analýza akcie AMD

- Závěrem: Akcie AMD jsou drahé, ale mají dobré fundamenty

Jsou technologické akcie drahé?

Známý investor Benjamin Graham zastával názor, že existují pouze levné a drahé akcie. To znamená, že i když investor kupuje kvalitní tituly, které jsou ovšem drahé, přesto příliš riskuje. A to z jednoduchého důvodu, absentuje zde jakýkoliv bezpečnostní polštář.

Inteligentní investor hledá akcie, které jsou tzv. podhodnocené. To znamená akcie, které jsou trhem ohodnoceny hluboko pod jejich vnitřní hodnotou. Graham zmíněné vysvětloval na jednoduchém příkladu, kdy si vlastně kupujete podíl na byznysu o vnitřní hodnotě 1 dolaru za 50 centů. Tomuto rozdílu právě říkal bezpečnostní polštář. Co to však polopaticky znamená?

Hodnotové investování je ze své podstaty kontrariánský přístup. Takoví investoři se zaměřují na akcie, které jsou levné. Respektive mají vnitřní hodnotu vyšší, než za jakou se obchodují na trhu. Podotýkám, že vnitřní hodnota nemusí být vyloženě nějaké objektivní číslo. Hledání hodnoty nepatří mezi exaktní vědy. Jde tudíž o souhrn subjektivních vstupů a může se proto značně lišit v závislosti na analytikovi.

Bezpečnostní polštář je proto všechno, co si investor dokáže racionálně obhájit pomoci čísel, silných argumentů, zkušenostmi a relevantními teoriemi.

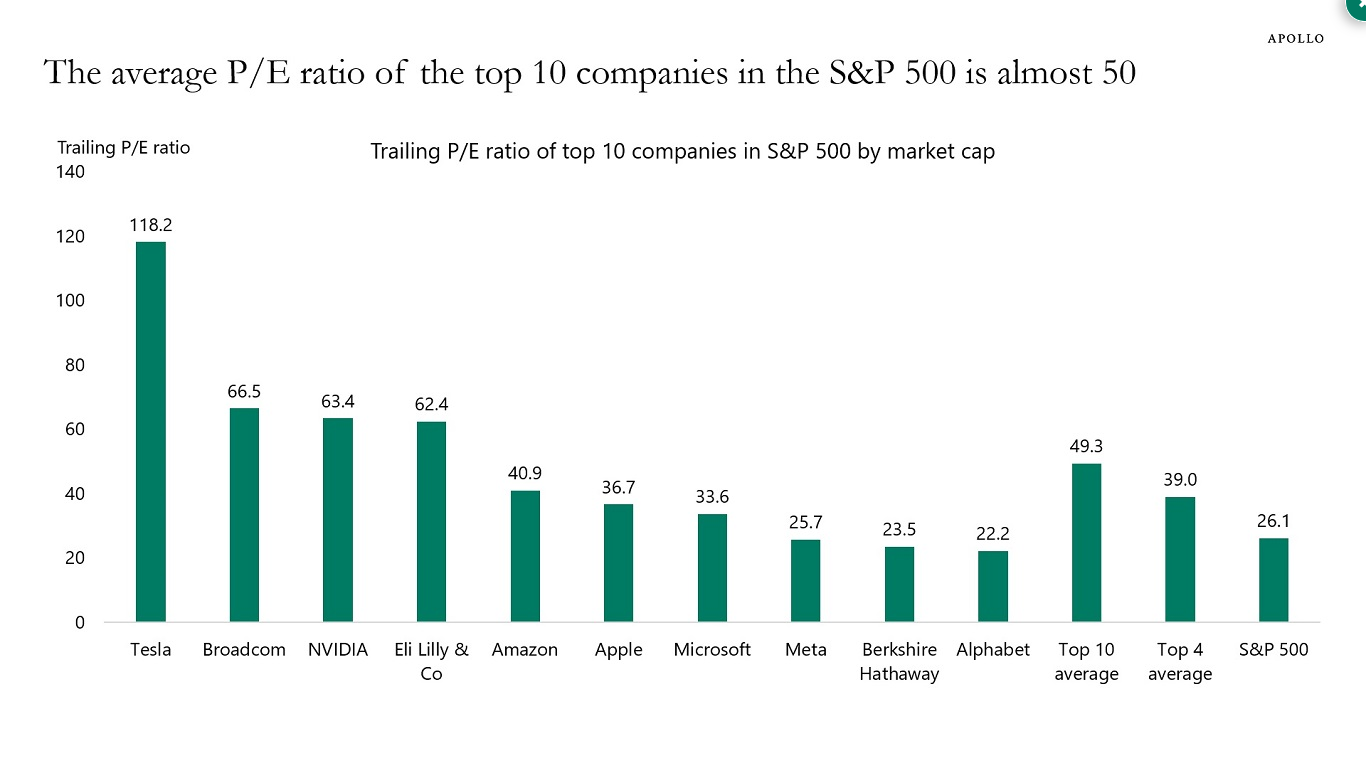

V souvislosti s tím je proto na místě se podívat, zda současný akciový trh takové bezpečnostní polštáře vůbec nabízí. Když se zaměříme na 10 nejlepších akciových titulů kotovaných v indexu S&P 500, průměrné price to earnings činí skoro 50 bodů. Akciový investor musí v průměru zaplatit až 50násobek zisků.

Jak vyplývá z přiloženého grafu, především technologické akcie jako jsou Tesla, Broadcom, NVIDIA, Amazon a Apple jsou podle mě drahé. Není tedy v průměru 50násobek zisků trochu moc?

Možná není, když jsou podkladové byznysy dostatečně růstové. Nyní zaplacené vyšší ceny akcií se mohou podle mě s časovým odstupem skutečně opodstatnit, když fundament těchto společností posílí. Proto jsou určití tržní účastníci zřejmě ochotni platit více.

Když se ale vrátíme ke Grahamově poučce, takoví investoři se vystavují příliš vysokému riziku. Přitom potenciál výnosu je podle jeho přístupu ve skutečnosti nižší. Jak si často říkáme, čím více nyní zaplatíte za akcii, tím nižšího budoucího výnosu potenciálně dosáhnete.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Akcie AMD: Slabší výhled hospodaření

Společnost AMD 29. října 2024 oznámila výsledky, které víceméně odpovídaly očekáváním. Problém byl ovšem ve výhledu. Forward guidance totiž předpokládá o něco nižší tržby za poslední čtvrtletí roku 2024, než se očekávalo. Firma AMD však zvýšila výhled pro datová centra s AI pro celý rok 2024.

Investory to ale zřejmě příliš neoslovilo a akcie AMD poklesly. Od začátku roku je proto kurzový výnos pro akcie AMD lehce kladný. Přitom akciový index Nasdaq posílil o zhruba 25 %.

Společnost AMD vykázala za třetí čtvrtletí upravený zisk na akcii ve výši 92 centů, což odpovídalo konsenzuálnímu odhadu Wall Streetu dle portálu FactSet. Tržby dosáhly 6,8 miliardy dolarů, což bylo nad očekáváním analytiků ve výši 6,71 miliardy dolarů. Výhled AMD pro aktuální čtvrtletí je ve výši 7,5 miliardy dolarů, to je zhruba uprostřed rozpětí oproti očekávání analytiků ve výši 7,55 miliardy USD.

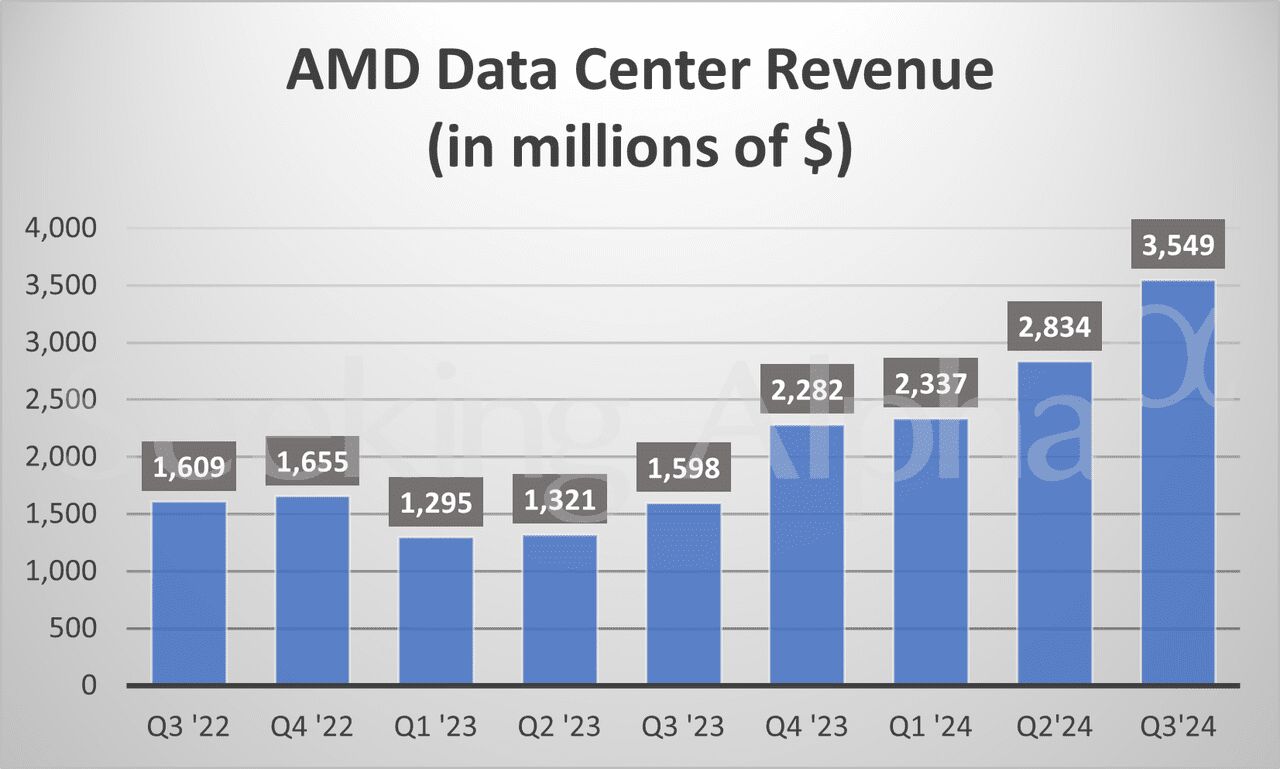

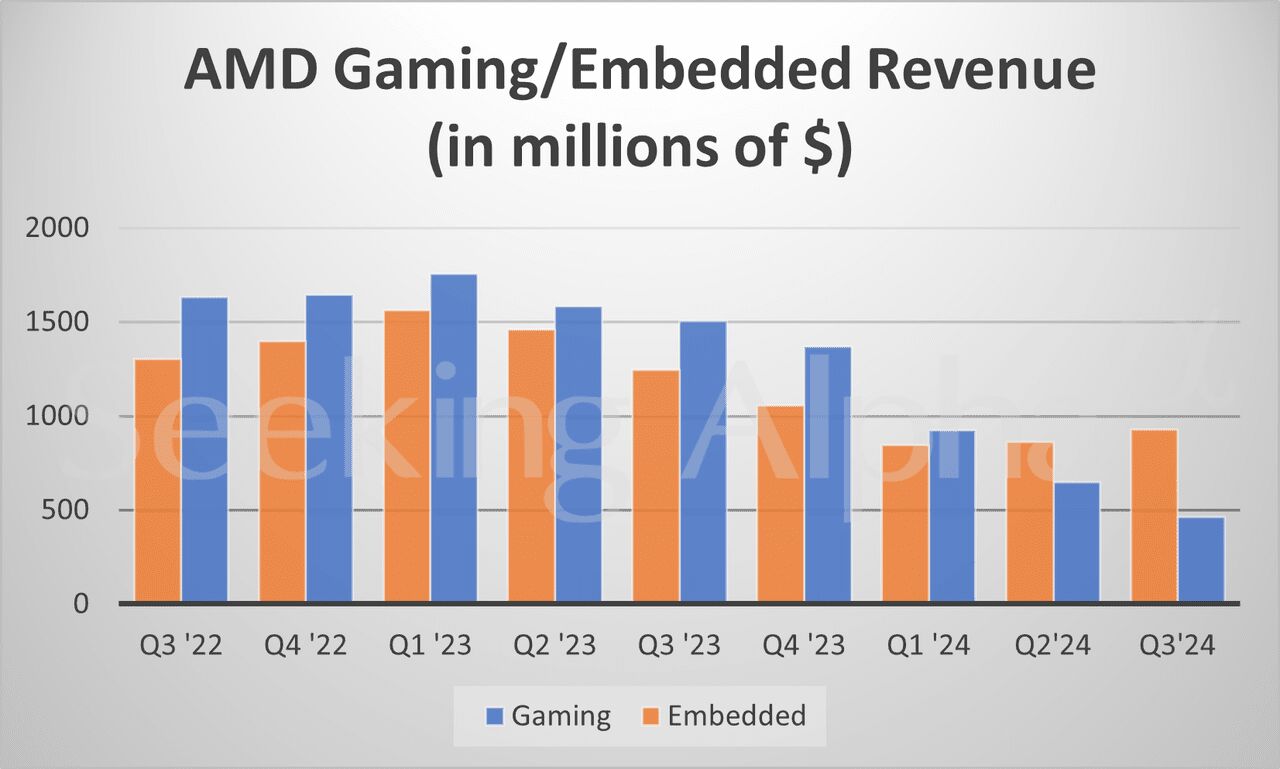

Tržby jednotky AMD pro datová centra vzrostly ve třetím čtvrtletí meziročně o 122 %, zatímco tržby v klientském PC segmentu stouply o 29 %. Herní byznys AMD poklesl o 69 %. Celkové tržby meziročně vzrostly o 18 %.

Na konferenčním hovoru s analytiky a investory generální ředitelka Lisa Su uvedla, že společnost nyní očekává, že tržby z GPU pro datová centra s AI v roce 2024 překročí až 5 miliard dolarů. To je mnohem více než dřívější červencová předpověď ve výši 4,5 miliardy dolarů. Investoři ale pravděpodobně očekávali ještě větší zvýšení výhledu. Nebo v to podle mého názoru alespoň doufali.

Dosáhli jsme silných finančních výsledků za třetí čtvrtletí s rekordními tržbami, které byly podpořeny vyššími prodeji produktů EPYC a Instinct pro datová centra a robustní poptávkou po našich procesorech Ryzen pro PC. Do budoucna vidíme významné příležitosti k růstu v oblastech datových center, klientů a embedded byznysu díky neustálé poptávce po vyšším výpočetním výkonu. Do roku 2028 počítáme až s 500 miliardami obratu jenom z tohoto segmentu.

Generální ředitelka AMD Lisa Su

Začátkem října společnost AMD představila svůj nejnovější čip pro datová centra s AI, Instinct MI325X. Společnost také předvedla svou příští generaci GPU MI350, která je podpořena technologií CDNA 4 a jejíž uvedení na trh je plánováno na druhou polovinu roku 2025. Generace MI350 je navržena tak, aby poskytovala 35krát vyšší výkon pro inferenci ve srovnání s GPU poháněnými CDNA 3.

Ratingy analytiků pro akcie AMD

Výhled analytiků pro dohlednou budoucnost negativně ovlivnily informace, že prognóza pro obrat dosahuje pouze více jak 5 miliard dolarů pro MI300 v roce 2024. To samé platí pro celkové tržby za čtvrté čtvrtletí 2024 ve výši kolem 7,5 miliardy dolarů s hrubou marží přibližně 54 %.

Naši experti věří, že AMD je stále jasnou dvojkou na trhu AI akcelerátorů. Mají zároveň skvělou příležitost získat postupně větší podíl od společnosti NVIDIA. A to díky produktům 325x a 350 Instinct. Katalyzátory plynou z obav hlavních zákazníků NVIDIA z aktuálního zpoždění jejich nového GPU Blackwell a všeobecně rostoucí potřebě výpočetních zdrojů.

Analytik Third Bridge Lucas Keh

Analytik Cantor Fitzgerald C.J. Muse stanovuje cílovou cenu pro akcie AMD na 180 dolarů. Odhaduje, že generace čipů MI300 vygeneruje tržby v horentní výši 12 miliard dolarů. A to ve střednědobém horizontu.

Nepochybujeme, že se to AMD podaří. Otázkou je jen, zda v roce 2025 nebo 2026. V mezidobí náš výhled pro akcie AMD počítá spíše s cenami pohybujícími se v rozmezí 150-170 dolarů, dokud nezískáme přehled o výkonnosti, která podporuje růst k našemu cenovému cíli.

Analytik Cantor Fitzgerald C.J. Muse

Analytik KeyBanc Capital Markets John Vinh také pozitivně hodnotí výhled pro obrat plynoucí z MI300 i rostoucími výnosy AMD v oblasti datových center. Poznamenal však, že to částečně brzdí pomalejší růst v herním segmentu a embedded. Do embedded spadají čipy používané v automobilovém a průmyslovém odvětví. Na druhou stranu, datová centra vše ostatní kompenzují s velkou rezervou.

Ve čtvrtém čtvrtletí AMD počítá s datovými centry opět jako s lídry růstu na meziměsíční bázi, zatímco klientský segment vykazuje postupný růst. Kdežto segmenty embedded a gaming budou skromnější. Na meziroční bázi se očekává, že datová centra se více než zdvojnásobí a klientský segment vzroste až o 29 %, což by mělo právě kompenzovat meziroční poklesy v embedded a herním sektoru.

Analytik KeyBanc Capital Markets John Vinh

Analytik Evercore ISI Mark Lipacis zvýšil cílovou cenu pro akcie AMD na 198 dolarů, protože vidí růst v segmentu osobních počítačů jako další podporu očekávaných zisků v divizi datových center.

Ruben Roy ze Stifelu zopakoval své hodnocení „koupit“ a cílovou cenu 200 dolarů. Dále přidal odhad, že tržby z MI300 pravděpodobně převýší celkové tržby z CPU pro servery v krátkodobém horizontu.

Nadále očekáváme silný růst prodejů AI výpočetních systémů v roce 2025, protože bude uvedena nová řada procesorů MI325. I když vedení AMD zmínilo, že infrastrukturní poptávka datových center u několika velkých zákazníků může být občas nestabilní, nadále očekáváme významný růst, zejména v druhé polovině kalendářního roku.

Ruben Roy ze Stifelu

Analytik Goldman Sachs Toshiya Hari rovněž zopakoval své hodnocení „koupit“ a cílovou cenu pro akcie AMD ve výši 175 dolarů s ohledem na rostoucí adopci MI300 mezi velkými technologickými hráči. Jako jsou společnosti Microsoft, Oracle a Meta.

Stále jsme ohromeni pokrokem AMD na všech trzích, zejména v oblasti AI. 5 miliard dolarů v prvním roce u zcela nového produktu je skvělý úspěch. Nicméně jsme také zdůraznili, že očekávání jsou ještě vyšší, a nepředpokládáme, že AMD získá další tržní podíl během roku 2025. Vzhledem k očekávanému růstu v roce 2025 tempem 8 miliard dolarů oproti 5 miliardám v roce 2024, to pravděpodobně bude představovat více než 15% podíl na trhu s datovými centry.

Analytik Morgan Stanley Joseph Moore

Moore hodnotí akcie AMD na úrovni „Equal-Weight“ a upravil svůj cenový cíl na 169 dolarů z původních 178 dolarů. Podle něj současná očekávání nepočítají s tím, že AI sektor v roce 2025 poroste stejným tempem jako v roce 2024.

Analytik Jefferies Blayne Curtis souhlasí a poukázal na to, že navýšení prognózy AI byznysu AMD na 5 miliard dolarů jen dostalo společnost tam, co trhy už dávno propisovaly. Investoři proto potřebují vidět mnohem více růstové výhledy.

Zatímco společnost UBS snížila cenový cíl pro akcie AMD z 210 dolarů na 205 dolarů a ponechává tudíž hodnocení „koupit“. Dle UBS společnost AMD poskytla výhled tržeb, který odpovídá očekáváním. Někteří investoři přesto mohou být mírně zklamáni. UBS však považuje růst byznysu AMD za stabilní. UBS se ale obává, že rok 2025 by mohl být pro sektor AI ve znamení menší dynamiky.

Přechod AMD z gamingu k AI průmyslu

Nová a logická strategie AMD spočívající v přechodu od ryze herního průmyslu na rychle rostoucí trh s umělou inteligencí. Což AMD i nově potvrzuje skrze budoucí uvedení nových grafických procesorů RDNA 4. Nová GPU se mají dostat na trh začátkem roku 2025.

Během konferenčního hovoru k hospodářským výsledkům za třetí čtvrtletí roku 2024 uvedla generální ředitelka AMD Lisa Su, že AMD brzy uvede nové GPU s vylepšeným herním výkonem, lepším ray tracingem a novými funkcemi AI.

Změnu zaměření AMD směrem k AI je celkový trend v několika segmentech počítačového průmyslu. Tento posun je odpovědí na měnící se požadavky nyní dominantní zákaznické základny datových center, která tvoří více než 50 % celkových příjmů společnosti. Su také zmínila, že hry, které nyní tvoří pouze 2 % celkových příjmů AMD, jsou pro společnost mnohem menší prioritou, jelikož hlavní důraz se přesouvá k AI technologiím.

Další řada RDNA 4 by mohla být uvedena na CES 2025. Spolu s dalšími produkty jako jsou čipy Ryzen Z2 pro kapesní herní zařízení a komponenty pro herní notebooky. Nová nabídka čipů ukazuje, že AMD chce jednou nohou zůstat v herním průmyslu, ale není to jejich priorita.

Těmito kroky se chce zřejmě AMD stát jedním z lídrů na trhu s AI. Zároveň tím ovšem ustupuje v herním segmentu, a to ve prospěch silnějšího konkurenta v podobě NVIDIA.

Zaměření na AI a datová centra je navrženo způsobem, aby společnost pronikla do rychle rostoucích segmentů a etablovala se jako poskytovatel AI řešení v technologickém sektoru.

AMD uvede na trh nové čipy

V prosinci 2023 společnost AMD představila své Instinct MI300 akcelerátory a procesory pro datová centra, jejichž smyslem má být konkurence pro řadu H100 od NVIDIA.

NVIDIA však v březnu 2024 představila své nové procesory Blackwell, které máji být dostupné koncem roku 2024. Spekuluje se však, že Microsoft nabídne zákazníkům cloudové platformy Azure možnost využít AMD AI čipy jako alternativu k NVIDIA čipům.

Na veletrhu Computex 2. června 2024 generální ředitelka AMD Su oznámila, že firma přechází na každoroční cyklus pro své Instinct AI akcelerátory. Po MI300 tudíž přijde MI325X, v roce zase 2025 MI350 a v roce 2026 MI400.

Firma 10. října 2024 na poslední akci Advancing AI představila své zmíněné AI akcelerátory Instinct MI325X. Dále síťová řešení nové generace a pátou generaci procesorů Epyc pro server. Také Ryzen AI Pro 300 pro PC.

AMD díky akvizicím posiluje svůj podíl na trhu na úkor Intel a NVIDIA

Generální ředitelka AMD Lisa Su dohlížela na několik významných akvizic s cílem posílit AI segment. V únoru 2022 AMD dokončila akvizici s Xilinx v rámci obchodu v hodnotě 49 miliard dolarů. To společnosti významně umožnilo rozšířit přítomnost na trhu datových center právě s pomocí speciálních čipů Xilinx. Dále v květnu 2022 proběhla akvizice startupu Pensando Systems za 1,9 miliardy dolarů, což mělo také posílit jejich byznys v oblasti datových center.

12. srpna 2024 společnost AMD dokončila akvizici společnosti Silo AI. Silo AI patří mezi největší soukromé laboratoře umělé inteligence v Evropě a vyvinula přizpůsobené modely a platformy AI pro podniky na trzích cloudu, embedded systémů a endpoint computing. Akvizice představovala částku ve výši 665 milionů dolarů.

Společnost AMD také 19. srpna 2024 oznámila plány na koupi společnosti ZT Systems za 4,9 miliardy dolarů. A to z důvodu lepší konkurence vůči NVIDIA.

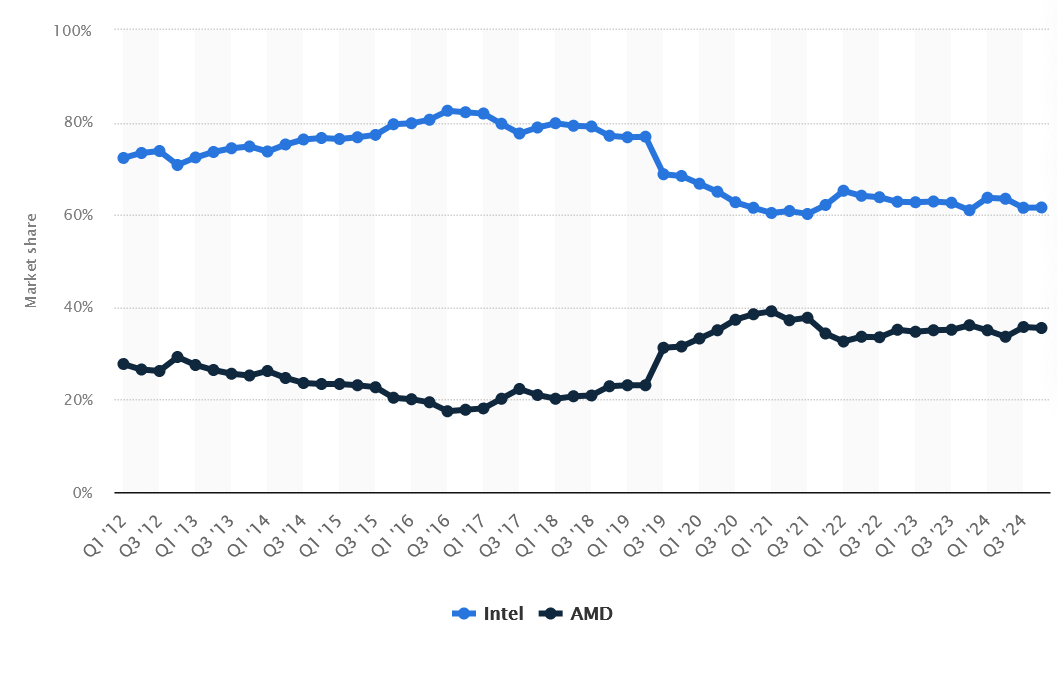

Ve druhém čtvrtletí AMD získala podíl na trhu s procesory pro PC a servery na úkor Intelu. Podíl AMD na trhu procesorů pro PC vzrostl na 21,1 % ve srovnání s 17,3 % ve stejném období loňského roku. Podíl na trhu s procesory pro desktopy dosáhl 23 %, zatímco podíl na trhu notebookových procesorů vzrostl na 20,3 % oproti 16,5 % z předchozího roku. Podíl AMD na trhu serverových CPU vzrostl na 24,1 %. Celkově tak dle serveru Statista AMD na trhu s CPU drží 35,5 %, zatímco Intel 61,6 %. Přitom ještě na konci roku 2016 dosahoval Intel více jak 82% podílu na trhu.

AMD tak zřejmě těží z aktuálních problémů Intelu. Intel po posledních earnings zveřejněných 1. srpna zklamal očekávání za druhé čtvrtletí. Zároveň firma oznámila plán pro snížení nákladů o 10 miliard dolarů. Ten také zahrnuje propuštění 15 000 zaměstnanců. Intel především pozastavil výplatu čtvrtletní dividendy. Dividenda sice u tohoto titulu nebyla kdovíjak vysoká, ale jde prostě podle mého názoru o špatný signál. Mimo jiné Intel oznámil odložení výstavby výrobních závodů v Polsku a Německu. Dne 31. října 2024 Intel oznámil větší než očekávanou ztrátu za třetí čtvrtletí.

Fundamentální analýza akcie AMD

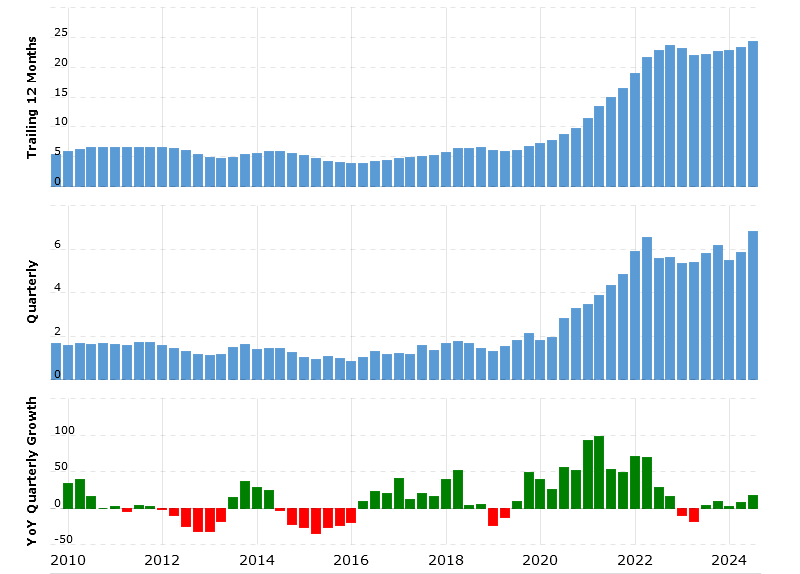

Společnost AMD zaznamenala za třetí čtvrtletí meziročně dvojciferný růst výnosů o 17,57 % na 6,82 miliardy dolarů. Jde tak dle grafu o výrazný nárůst v dynamice. Jelikož rok 2023 byl v tomto ohledu o dost slabší, ačkoliv mírný růst víceméně převládal.

Provozní výnos za poslední kvartál představoval 710 milionů dolarů, meziročně růst o 180 %. Nicméně podotýkám, že srovnávací základna byla v minulém roce vskutku nízko.

Provozní náklady jsou nejvýše za sledované kvartály, 2,36 miliardy dolarů, zatímco náklady na prodané zboží čítají 3,75 miliardy dolarů.

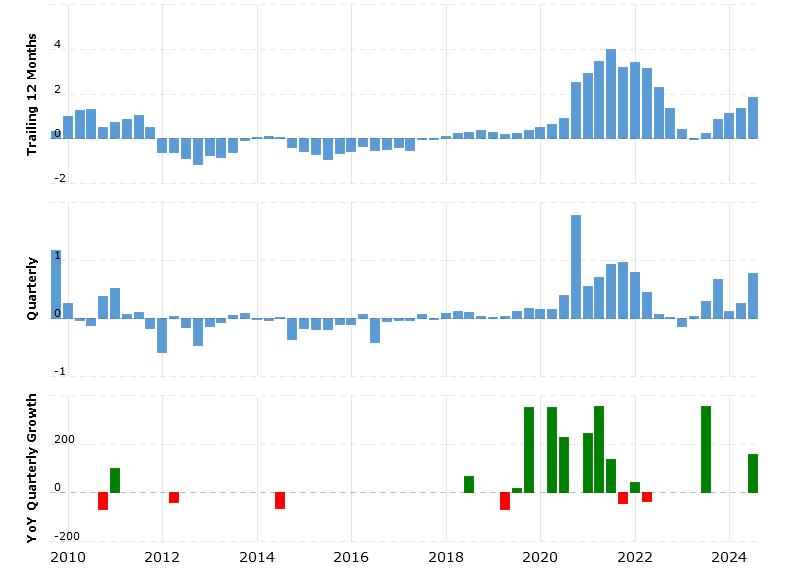

EBITDA meziročně stoupla o 36 % na 1,5 miliardy dolarů. Čistý zisk představuje 771 milionů dolarů, což patří mezi ty nejlepší výsledky za sledovaných sedm kvartálů. Meziročně jde o růst o 158 %, ale i zde je logicky velmi nízká srovnávací základna. Zisk na akcii je 0,47 dolarů. Volné cash flow vzrostlo o 67 % na 496 milionů dolarů.

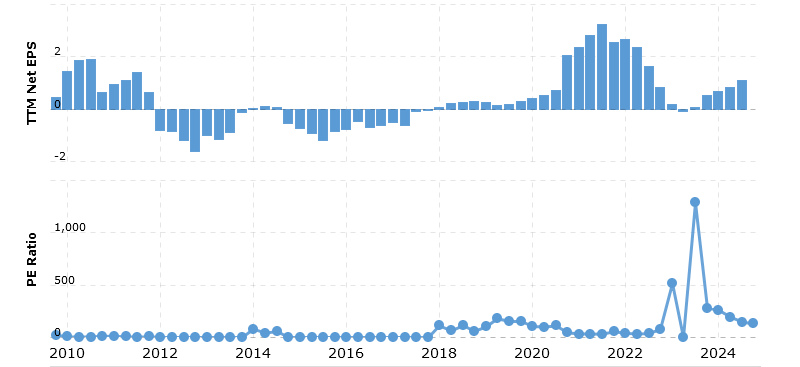

Price to cash flow akcie AMD dosahuje přes 114 bodů. Price to free cash flow je na 155 bodech. Price to earnings AMD akcie čítá 132 bodů. Cyklicky upravený poměr ceny k zisku, běžně známý jako CAPE nebo Shiller PE, je horentních 250 bodů – v letošním roce jde ovšem o nejnižší hodnotu. Price to book je 4,21 bodů. Price to sales je skoro 10 bodů. Akcie AMD se potýká pořád s tím stejným problémem, prismatem zmíněných multiplů je prostě moc drahá. Respektive trh akcie AMD dle mého oceňuje výrazně nad vnitřní hodnotou podkladového byznysu. Všechny násobky jsou aktuální k 12. listopadu 2024.

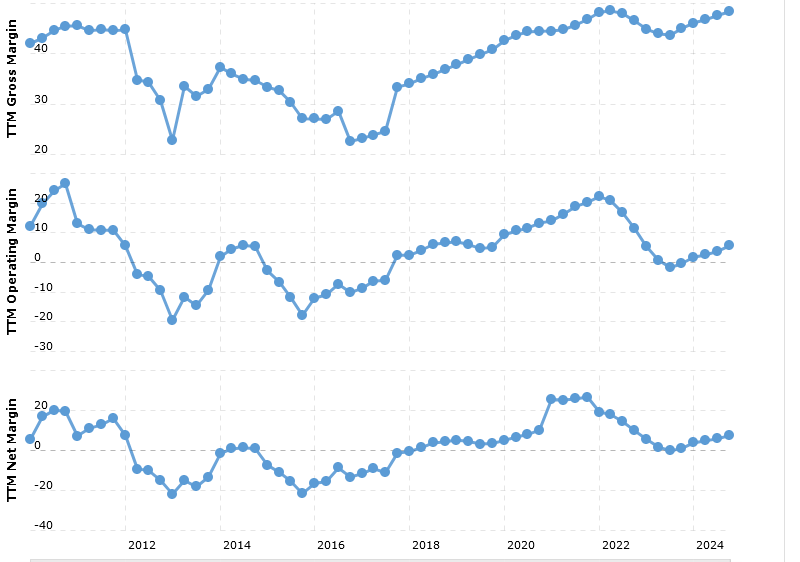

Hrubá marže je za poslední kvartál 45 %. Provozní marže dosahuje 10,41 %. Čistá marže je 11,31 %.

Rentabilita vlastního kapitálu (ROE) je stále na nízkých úrovních, ale postupně roste, 3,26 %. Rentabilita na investovaný kapitál (ROIC) představuje jenom 3,14 %. Ukazatel ziskové výnosnosti (earnings yield) akcie AMD je pouhých 0,76 %.

Společnost AMD hospodaří s hotovostí v objemu 3,77 miliardy dolarů, kdežto krátkodobé investice čítají 779 milionů dolarů. Čistý dluh po očištění od všech závazků je ve výši -2,31 miliard dolarů. Přebytek likvidity je v absolutní hodnotě této částky.

Technická analýza akcie AMD

Akcie AMD datují své historické maximum do března roku 2024 na ceně 227 dolarů. Jak vyplývá z přiloženého grafu, od té doby se trh víceméně drží spíše blízko kurzových minim ze srpna letošního roku, které jsou nad 122 dolary. Občas dojde ke kurzovým odrazům, ale posléze je růst za několik týdnů znegován.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | Půl roku | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| AMD | AMD | 141,43 | 88,29 | -0,89 % | -6,32 % | -17,63 % | -43,90 % | -43,58 % | 54,59 % |

Technicky jsou podle mého osobního názoru akcie AMD v nepříjemné pasti. Nedaří se navázat na kurzový růst z roku 2023. Z čehož lze usoudit, že v kurzu byl již dnešní fundament víceméně propsaný. Domnívám se tak, že očekávání z předešlého roku bylo přehnané, když trh není schopen dosáhnout historických maxim.

Závěrem: Akcie AMD jsou drahé, ale mají dobré fundamenty

Pořád platí, že dle mého názoru je společnost AMD na špici technologického sektoru, hned za NVIDIA. Nicméně trh podle mě akcie AMD v minulém roce ohodnocoval až s velkým nadšením, protože nyní jsou nejvyšší ceny hned znegovány. Když trh s určitým oceněním již nesouhlasí, zneguje jej v podobě obratu, a tedy návratu ceny níže.

Základní multiply (price to earnings, price to free cash flow, CAPE atd.), jsou objektivními ukazateli. A zmíněné ukazatele, jak jsme si ukázali výše, jsou ve trojciferných číslech. Pokud se tyto násobky pohybují v trojciferných číslech, dokonce i současné ceny jsou příliš vysoké.

Buď tedy musí cena klesnout, nebo byznys společnosti AMD růst, aby současné a vyšší ceny opodstatnil. To předpokládají i ratingy analytiků, které jsme rozebrali. Cílové ceny jsou vcelku vysoko nad těmi současnými a někteří ze zmíněných analytiků tak předpokládají růst byznysu i v příštím roce.

Propisování fundamentu je totiž proces, který je ovlivňován očekáváním investorů. Akciový trh je ze své podstaty vpřed hledící, takže lze dle mého názoru považovat za pozitivní, že jsou investoři pozitivní, co se týče výhledu pro byznys AMD.

- Tato analýza byla vytvořena 12. 11. 2024. Datum publikace analýzy se může lišit. Autor potvrzuje, že v době vytvoření analýzy ve svém portfoliu držel akcie dané společnosti.

- Analýza nepracuje s žádnými matematickými modely, na základě kterých by byl predikován pohyb ceny dané akcie. Analýza je založena na technické analýze v kombinaci s rozborem fundamentálních výsledků a je založena čistě na autorových znalostech a schopnostech pracovat s grafy a analyzovat makroekonomické i mikroekonomické údaje.

- Pokud není v analýze řečeno jinak, jedná se zpravidla o krátkodobou předpověď s výhledem na příští 3 měsíce od data vytvoření analýzy. Autor však upozorňuje, že jde čistě jen o odhad, jelikož nelze předem předvídat veškeré faktory, které mohou mít na vývoj ceny analyzované akcie vliv.

- Nejedná se o pravidelnou analýzu a autor nemůže předem zaručit, kdy (a zda vůbec) v budoucnosti dojde k nové analýze na stejný akciový titul, ačkoliv je jeho cílem o jednotlivých akciích informovat opakovaně a reagovat tak na aktuální vývoj.

- LYNX potvrzuje, že autor není v žádném jiném střetu zájmů, který by byl v rozporu s Politikou střetu zájmů společnosti LYNX. Shrnutí Politiky střetu zájmů společnosti LYNX je k dispozici na našem webu zde: Shrnutí Politiky střetů zájmů společnosti LYNX.

- Jaroslav Jarolím: Jsou akcie AMD drahé? Poznejte odhady analytiků (9. 5. 2024); www.lynxbroker.cz/investovani/analyzy/akcie-tydne/amd-akcie/: „Akcie AMD jsou dle mého osobního názoru hned za NVIDIA naprostá špička, ale jejich valuace pořád nemá příliš opodstatnění. Domnívám se, že trhy se snaží propisovat něco, co teprve přijde v následujících letech. Je samozřejmostí, že časem společnosti NVIDIA konkurence odebere část trhu. V tak vysoce konkurenčním prostředí by bylo naivní si myslet cokoliv jiného. Nicméně jde o proces, který může trvat vícero let. Ačkoliv jsem přesvědčen, že akcie AMD budou nakonec excelovat, můžeme se dočkat toho, že fundamentálně to ještě jistou dobu nemusí být žádná sláva. Proto lze krátkodobě až střednědobě očekávat, že se cena titulu nikam příliš neposune.“

O autorovi analýzy:

Jaroslav Jarolím je vystudovaný ekonom, který upřednostňuje makro-fundamentalistický přístup, avšak nezapomíná ani na hodnotový přístup vycházející z myšlenek Grahama a Dodda. Specializuje se na makroekonomická témata, finanční trhy (akcie, komodity, dluhopisy, kryptoměny) a technické analýzu. Fascinuje ho ekonomická historie a teorie, které považuje za klíčové pro pochopení fungování ekonomiky a finančních trhů, což považuje za zásadní pro dlouhodobě úspěšné investování.

Na finančních trzích působí již mnoho let a preferuje kontrariánský způsob investování. Kariéru v oblasti publikační činnosti a digitálního marketingu (zejména SEO zaměřeného na finanční segment) zahájil v roce 2018.

Jaroslav se snaží své čtenáře v těchto oblastech vzdělávat a poskytnout jim ucelenou myšlenkovou mapu, jak nad celým finančním světem přemýšlet. Osobně totiž preferuje komplexní znalostní základ, díky kterému může každý účastník trhu minimalizovat případná rizika. Jaroslav Jarolím není zaměstnancem společnosti LYNX B.V., ale je jejím externím spolupracovníkem a vytváří především expertní investiční analýzy.

Použité zdroje:

Editorial credit: Tobias Arhelger / Shutterstock.com

Seeking Alpha: AMD’s results were solid. Why Wall Street wanted more. (11.11.2024); www.seekingalpha.com/news/4222558-amds-results-were-solid-wall-street-wanted-more

Seeking Alpha: AMD in charts: Data Center revenue more than doubles from last year (11.11.2024); www.seekingalpha.com/news/4221188-amd-in-charts-data-center-revenue-more-than-doubles-from-last-year

Yahoo Finance: Analysts revisit AMD stock price targets after earnings (11.11.2024); www.finance.yahoo.com/news/analysts-revisit-amd-stock-price-145310587.html

Yahoo Finance: AMD price target lowered to $205 from $210 at UBS (11.11.2024); www.finance.yahoo.com/news/amd-price-target-lowered-205-112044564.html

Yahoo Finance: AMD Announces next-gen RDNA 4 GPU Launch, Aiming to Lead in AI Over Gaming (11.11.2024); www.finance.yahoo.com/news/amd-announces-next-gen-rdna-145508058.html

Apollo Academy: Would You Buy Stock in a Firm with a P/E Ratio of 50? (11.11.2024); www.apolloacademy.com/would-you-buy-stock-in-a-firm-with-a-p-e-ratio-of-50/

Statista: Distribution of Intel and AMD x86 computer central processing units (CPUs) worldwide from 2012 to 2024, by quarter (11.11.2024); www.statista.com/statistics/735904/worldwide-x86-intel-amd-market-share/

Investor’s Business Daily: Is AMD Stock A Buy After Its Q3 Earnings Report?(11.11.2024); www.investors.com/news/technology/amd-stock-buy-now/

Macro Trends: AMD Revenue 2010-2024 | AMD (11. 11. 2024); www.macrotrends.net/stocks/charts/AMD/amd/revenue

Macro Trends: AMD Net Icome 2010-2024 | AMD (11. 11. 2024); www.macrotrends.net/stocks/charts/AMD/amd/net-income

Macro Trends: AMD PE Ratio 2010-2024 | AMD (11. 11. 2024); www.macrotrends.net/stocks/charts/AMD/amd/pe-ratio

Macro Trends: AMD Profit Margin 2010-2024 | AMD (11. 11. 2024); www.macrotrends.net/stocks/charts/AMD/amd/profit-margin

Tento článek nemáme v úmyslu aktualizovat, ale může stát, že budeme publikovat další analýzy pro stejnou akcii.

Které akcie hlavních indexů v poslední době nejvíce vzrostly a které klesly? Jaké jsou nejlepší akcie v roce 2025? Které cenné papíry dosáhly za posledních 5 let nejlepší výkonnosti a které naopak zaznamenaly propad? Poznejte nejlepší a nejhorší akcie dle jejich cen u těchto indexů: DAX, MDAX, Euro Stoxx 50, Dow Jones, Nasdaq 100.