AMD akcie zažívají velmi volatilní období, což je dáno i vývojem na trhu s nabídkou čipů. Čekací lhůty na čipy se i v roce 2022 nadále prodlužují. Blíží se období, kdy začne poptávka po čipech klesat? I na to se podíváme v dnešním článku.

Společnost Advanced Micro Devices dokončila akvizici s Xilinx a chystá také koupit Pensando. Jde o další krok zajistit si silnější pozici na trhu v oblasti datových center. Nebude chybět ani fundamentální analýza společnosti. V rámci technické analýzy si zhodnotíme aktuální graf AMD akcie. Cena se totiž pohybuje na úrovni důležitého supportu, který je pro další vývoj tohoto cenného papíru klíčový.

Čekací doba na dodání nových čipů se stále prodlužuje

Nedostatečné nabídce na trhu s čipy jsem věnoval již hodně textu, ale problematika má svůj průběh. Nejedná se o nic statického, takže je rozumné si nové informace zmínit a případně rozebrat. Je to důležitý faktor v rámci trhu technologických firem jako je AMD, Intel nebo Nvidia.

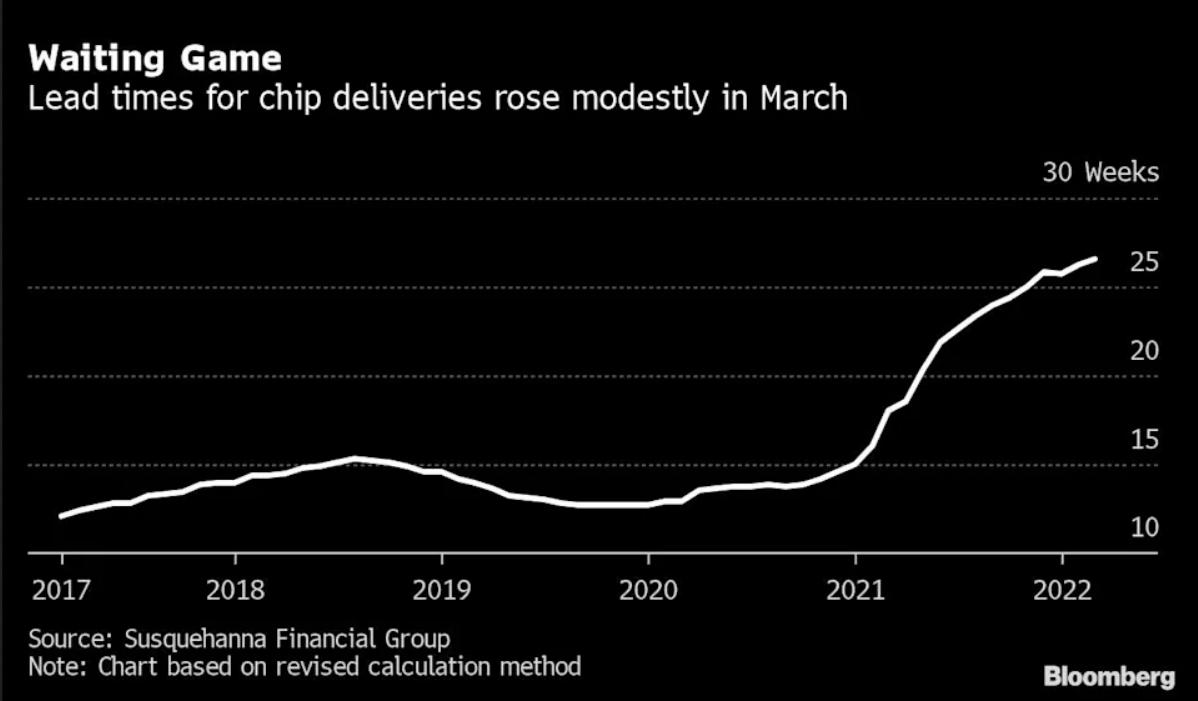

Dle posledních informací se ukazuje, že čekací doba na nové čipy se opětovně prodloužila. Na přelomu roku dosahovala zhruba 25 týdnů. Jenom pro srovnání, v roce 2019 činila čekací doba mezi 10 až 15 týdny. Situace se ovšem zase mírně zhoršila. V současnosti si odběratelé musí počkat na dodání nových čipů 26,6 týdnů.

Jak je z grafu patrné, v prvním kvartálu letošního roku došlo ke zhoršení situace. Kdy tedy skončí problém se slabou nabídkou na trhu s čipy? Dle některých odhadů může nedostatek čipů na trhu přetrvat až do roku 2023. Pouze ale za předpokladu, že poptávka neoslabí.

Prodlužování čekací doby na dodávku nových čipů samozřejmě negativně ovlivňuje průmysl. Nejvíce jsme v tomto směru mohli slyšet o automobilovém průmyslu. Některé automobilky tak musely omezit výrobu. Problém se týkal například Škoda Auto. Nedostatek čipů je vysoce inflačním fenoménem, který v souvislosti s automobilovým průmyslem způsobuje i růst cen ojetých vozů. Čipy máme v dnešní době snad úplně ve všech produktech, které každodenně používáme. Proto je rozumné problematiku sledovat, neboť se vlastně jedná o předbíhající indikátor pro inflaci. Jen pro zajímavost, za březen inflace v USA dosahuje už 8,5 %. To je vůbec nejvyšší hodnota od roku 1981.

Začíná poptávka po čipech slábnout?

Díky mohutné poptávce po čipech zažívaly AMD akcie, Nvidia (NVDA) a další obdobné tituly velmi hojné období. Výnosy, marže a tím pádem i zisky rychle stoupaly. Volné cash flow taktéž. Z fundamentálního hlediska to byla dle mého ideální situace. Dle analytika investiční skupiny Truist Williama Steina se však prý začínají objevovat první signály slábnoucí poptávky po čipech. Že by prvotní reakce na restriktivní měnovou politiku Federální rezervní banky (Fed)? Nebo ceny vzrostly natolik, že si čipy odběratelé nemohou dovolit?

Analytik Truist tvrdí, že zaznamenali negativní posun v poptávce ze strany širokého okruhu výrobců počítačů, komunikačních zařízení a spotřebitelů. To, zda opravdu k oslabení poptávky po čipech došlo, zjistíme zřejmě až po ukončení druhého kvartálu letošního roku. Poptávka za druhou polovinu minulého roku byla totiž velmi silná. William Stein dále tvrdí, že zatím není jasné, proč se objednávky snižují. Je však důležité aktivně zjišťovat, proč k tomu dochází. Spekuluje pouze nad tím, že důvodem může být snaha optimalizovat zásoby.

O možné slábnoucí poptávce se také zmiňují analytici Goldman Sachs. Dle nich je rozumné v letech 2023 a 2024 předpokládat určité ochladnutí poptávky, protože inflace a rostoucí úrokové sazby nepříznivě ovlivňují spotřebitelské výdaje a průmyslovou výrobu.

Jakmile dojde k situaci, kdy se objeví rychle slábnoucí poptávka s rostoucí nabídkou čipů, jejich ceny půjdou logicky dolů. Což implikuje pokles výnosů, marží a tudíž zisku. Producenti polovodičů se za minulý rok předháněli v navyšování výrobních kapacit. Dle mého názoru tak nabídka postupem času skutečně vzroste. Domnívám se, že poptávka však zůstala pořád silná. Částečným důkazem jsou dle mého názoru výše zmíněná data o čekací době na nové čipy. V grafu ale nesledujeme natolik agresivní růst jako v první polovině roku 2021. Proto je racionální předpokládat, že tržní rovnováha (nabídka se rovná poptávce) klepe na dveře.

Ve světle těchto informací se může zdát investice společnosti Intel (INTC) do nové obří továrny na polovodiče ve státě Ohio jako absurdní. V továrně začne produkce nejdříve až v roce 2025 a do té doby se může investice vyšplhat až na 100 miliard USD. Domnívám se ale, že tato továrna může být také výsledkem snahy Intelu dostat výrobu čipů zpět do USA. Většina high-tech čipů se totiž vyrábí na Tchaj-wanu. A ten si dlouhodobě nárokuje Čína. Geopolitické napětí poslední dobou stoupá. Intel se tak dle mého možná snaží přesunout výrobu čipů na domácí půdu, aby dodávky čipů nebyly ohroženy. Společnost AMD má podstatnou část produkce čipů v Číně a v Malajsii.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Konkurenční Intel uvedl do provozu další část továrny v Oregonu

Společnost Intel je tradičním konkurentem AMD. Firma uvedla do provozu rozšířenou část jejich továrny ve státě Ohio za 3 miliardy USD. Investice byla zaměřena na urychlení vývoje nových technologií. Což má být prostředek pro dosažení vedoucího postavení v polovodičovém průmyslu.

Intel v předchozích letech dle mého názoru dost zaspal dobu, což se nyní snaží dohánět. Jejich čipy dříve na dlouhý čas opanovaly celý trh, protože to byla technologická špička. Před několika lety ale přišel zvrat. Intel se proto nyní snaží vrátit na výsluní. Největší výrobce počítačových procesorů zopakoval svůj plán mít do roku 2025 lepší výrobní technologie než konkurence. Rozšíření továrny dělá v relativních číslech 20 %, což dokazuje odhodlání Intelu investovat do urychlení pokročilejších výrobních postupů.

AMD kupuje společnost Pensando za 1,9 miliardy USD

Firma Advanced Micro Devices nedávno oznámila, že dosáhla dohody ohledně koupě start-upu Pensando. Má jít o transakci za zhruba 1,9 miliardy USD. Čili se nejedná o zanedbatelnou částku. Dohoda má být stvrzena během druhého kvartálu letošního roku.

Založení start-upu se datuje do roku 2017, takže jde o velmi mladý projekt. Vyrábí produkty sloužící pro urychlení síťových, bezpečnostních, úložných a dalších služeb pro cloudové a podnikové aplikace. Společnost Advanced Micro Devices se k uvedenému kroku odhodlala, protože je to další snaha o expanzi do sektoru datových center. A koupě firmy Pensando jim má k dosažení cíle pomoci.

Největším konkurentem AMD v oblasti datových center je Nvidia. Nvidia je dominantním hráčem na trhu datových center, profesionální vizualizace a her. Obě firmy se v těchto segmentech navzájem předhánějí. Nvidia je i jedním z hlavních konkurentů AMD na trhu s procesory. Konkurence od Nvidia navíc také zesílila po akvizici ARM Holdings.

Akvizice AMD s Xilinx za 49 miliard USD je dokončená

Společnost AMD v únoru úspěšně dokončila dlouho očekávanou akvizi se společností Xilinx za 49 miliard USD. V rámci polovodičového průmyslu jde asi o největší akvizici vůbec. AMD a Xilinx (XLNX) se budou společně věnovat některým z nejdůležitějších růstových segmentů v rámci odvětví, včetně řečených datových center, her, počítačů, komunikací, automobilového průmyslu, průmyslu, letectví a obrany.

Fundamentální analýza AMD akcie

Kvartální výsledky

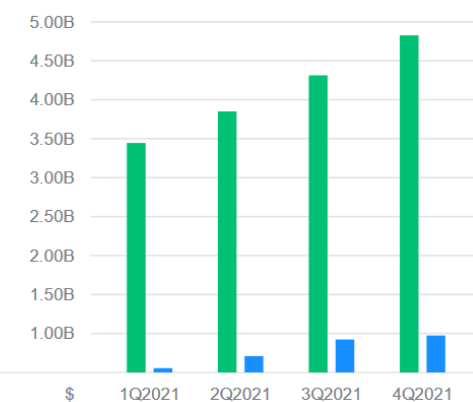

Z pohledu kvartálních výsledků můžeme sledovat významný a stabilní progres. Poslední čtvrtletí v minulém roce společnost AMD zaznamenala obrat 4,83 miliardy USD. Mezikvartálně jde o zlepšení o téměř 12 %, ale meziročně až o 49 %. Firma dosáhla zisku 974 milionů USD. Mezikvartálně růst o 5,5 %, meziročně je to však nemalý pokles o 45 %. Z 1,78 miliardy USD.

Hrubá marže za čtvrtý kvartál dosahovala více jak 50 %. Provozní marže více jak 25 %. Čistá marže dosahovala něco přes 20 %. V posledním kvartále roku 2020 činila zisková marže až 55 %. Proto tak obrovský rozdíl. Tehdy vzrostly ceny čipů velmi rychlým tempem, což se podepsalo na velmi vysokých maržích.

Provozní výnosy zaznamenaly růst o 27 % na 1,21 miliardy USD. EBITDA vzrostla o 26 % na 1,35 miliardy USD. Firma vygenerovala volné cash flow o 736 milionech USD.

Zisk na akcii (EPS) dosahuje 0,8 bodů. Ukazatel P/E byl cca 57 bodů, ale v současnosti dělá pouze 39 bodů díky cenovému poklesu AMD akcie. Čili titul je dle mého názoru pořád relativně drahý, ale takovou pozici má dlouhodobě. Například za rok 2019 činilo P/E téměř 152 bodů. Rentabilita vlastního kapitálu (ROE) dosahovalo pěkných 47,5 % – zde je znát pokles oproti předcházejícím čtvrtletím. Rentabilita na investovaný kapitál (ROIC) dosahuje 44,5 %.

Ukazatel pohotové likvidity (quick ratio) je 1,56 bodů a ukazatel běžné likvidity (current ratio) je 2 body. První poměr má být kolem 1 bodu a druhý nad 1,5 bodem. Firma je pak schopna okamžitě zaplatit dluhy, které ve velmi krátké době dosáhnou splatnosti. Proto jsou obě uvedené hodnoty v pořádku. Ukazatele likvidity jsou hned vedle ziskovosti a míry zadlužení ty nejdůležitější atributy. I když třeba podnik negeneruje zisk, díky dostatečně likviditě může přežívat.

Poměr dluhu vůči vlastnímu kapitálu D/E je skoro na nule. Poměr dlouhodobého dluhu vůči celkovému kapitálu se drží hodně při zemi, 0,1 bodů. Celkový dluh firmy činí 732 milionů USD, což je vůči vlastnímu kapitálu 7,5 miliardy USD skutečně zanedbatelné. Proto jsou poměry obou ukazatelů natolik nízké. Vlastní kapitál AMD soustavně roste.

Roční výsledky

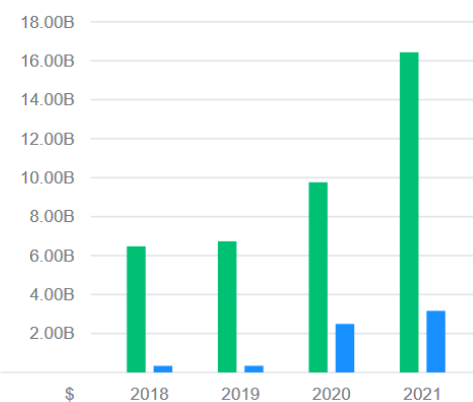

Kontrast mezi jednotlivými roky je značný. Za rok 2021 činil obrat 16,43 miliardy USD. Oproti roku 2020 jde o 68 % zlepšení. Firma za rok 2021 dosáhla zisku 3,16 miliardy USD, meziročně růst o 27 %. Jedná o největší zisk v historii firmy.

Hrubá marže je za rok 2021 48,25 % a provozní marže dosahovala 22,5 %. Zisková marže byla 19,24 %. Čili i z pohledu marží jde o jedno z nejlepších období.

Provozní výnosy zaznamenaly za rok 2021 růst o 166 % na 3,68 miliardy USD. Zatímco EBITDA meziročně stoupla o 138 % na 4,14 miliardy USD. AMD se povedlo vygenerovat volné cash flow o 2,22 miliardách USD. Zisk na akcii (EPS) dosahoval 2,57 bodů.

Technická analýza AMD akcie

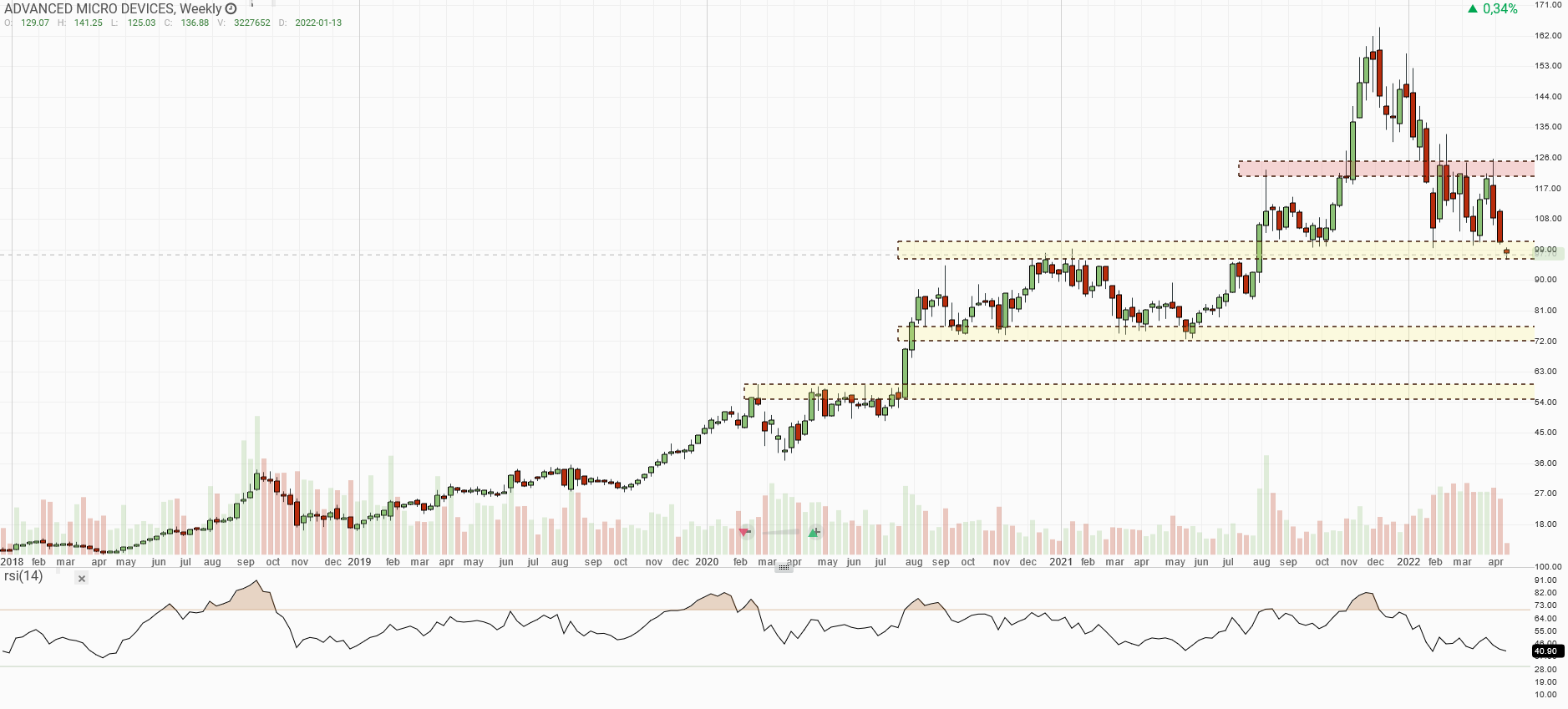

AMD akcie mají historické maximum z konce listopadu minulého roku na ceně 164 USD. Po velmi dlouhém a silném růstu však přišel pokles, který trvá doteď. Za těch několik měsíců AMD akcie ztratily více jak 41 % ze své hodnoty. Momentálně kurz konsoliduje na S/R levelu 98 USD, ale nejedná se o první dotyk. Kurz na zmíněnou hladinu poprvé zamířil koncem ledna. Od té doby cena akcie AMD oscilovala mezi S/R levely 98 – 122 USD. Prozatím nebyla schopna prolomit ani na jednu stranu. Avšak v současnosti se urputně bojuje o těch 98 USD. Jestli hladina padne, další zastávkou je S/R level 74 USD.

Co se týká samotné klesající struktury, je velmi volatilní a jedná se o značný pokles. Navíc má trend dost strmý sklon, což implikuje, že prodávající jsou agresivní poměrně dlouhou dobu. Kromě toho zaregistrujte ty mohutné objemy, které jsou na trhu po několik týdnů. Indikátor RSI ukazuje, že se trh nachází zrovna na úrovni, kde historicky často docházelo k odrazům – zhruba 42 bodů. Support 98 USD má hodně dotyků s následným obratem ceny AMD akcie. Proto má trh nemalou šanci na úspěšný odraz. Nic ale není jisté, protože akciový trh je v současnosti hodně volatilní a na trhu celkově panuje velká nejistota. Připomeňme si také, že předchozí vývoj ceny akcie AMD nemusí nutně znamenat záruku toho, jak se cena bude vyvíjet v budoucnosti.

Závěrem

Fundamentálně je minulý rok pro AMD akcie historickým úspěchem. Rekordní zisk byl v tomto roce primárně tažen rostoucími výnosy, neboť odbyt čipů byl celý rok silný. Vlastní kapitál se daří každým rokem zvyšovat. Likvidita je dobrá a dluhy jsou prakticky zanedbatelné. Laťka je tedy podle mě nastavená hodně vysoko. Povede se ji v roce 2022 překonat? V tomto ohledu nám hodně napoví výsledky za první a druhé čtvrtletí. Hlavně je nutné sledovat vývoj ohledně nabídky čipů.

Obchodování s akciemi AMD prostřednictvím LYNX

Obchodujte za příznivé poplatky s nejrůznějšími finančními instrumenty jako jsou akcie, ETF, futures, opce, CFD a forex. Dále pro vás pravidelně připravujeme naše týdenní investiční newslettery a vysíláme vzdělávací webináře. Prostřednictvím LYNX získáte přístup k profesionálním obchodním platformám.

Chcete převést zahraniční ceny akcií nebo ceny ETF na eura? Pak použijte převodník měn. Navíc pro vás pravidelně zveřejňujeme aktuální obchodní příležitosti na trhu a novinky ze světa investic v rámci Investičního portálu. V případě jakýchkoliv dotazů můžete bezplatně využít naší klientské podpory.

Další použité zdroje:

Editorial credit: Tobias Arhelger / Shutterstock.com

Advanced Micro Devices, Inc. AMD Reports Fourth Quarter and Full Year 2021 Financial Results [online]. Vydáno 01. 2. 2022 [cit. 12. 4. 2022]. Dostupné na: https://ir.amd.com/news-events/press-releases/detail/1044/amd-reports-fourth-quarter-and-full-year-2021-financial

Chcete snadno, rychle a profesionálně obchodovat s akciemi? Pak obchodujte s akciemi prostřednictvím LYNX. Jako renomovaný online broker vám umožníme obchodovat s akciemi přímo na domácích burzách. Více informací o online brokerovi LYNX najdete na: LYNX: Akciový broker