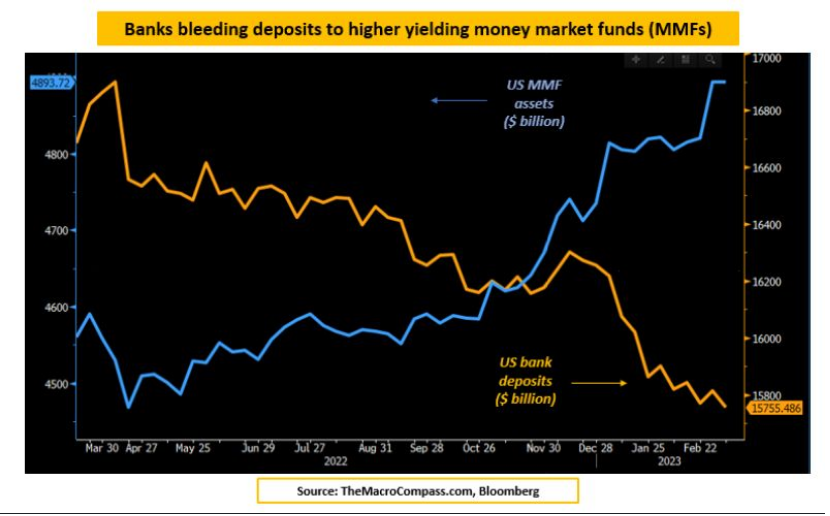

Ohromný odliv peněz z bank do peněžního trhu

V dřívějších analýzách jsme si do značné míry vysvětlili příčiny současné bankovní nestability. Těch důvodů je samozřejmě vícero. Respektive primárním důvodem je utahování měnového prostředí skrze růst úrokových sazeb. Ale vlivem růstu úrokových sazeb se dají do pohybu další procesy. Ty pak mají za následek nynější nestabilitu bankovního systému. Neboli spíše začínající nestabilitu bankovního systému, protože zatím nevíme, kdy tomu bude konec.

Jedním z těch rozpohybovaných procesů je odliv depozit z bank do nástrojů peněžního trhu. Vzhledem k dlouhodobě uvolněné měnové politice centrálních bank (nízké úrokové sazby), nemělo dle mého prakticky smysl své peníze posílat pryč z účtu. Neexistovala totiž žádná alternativa, kde byste mohli získávat výnos. A zároveň, aby to bylo minimálně tak bezpečné jako depozit u banky.

Nicméně s růstem úrokových sazeb došlo k dramatické změně. Jelikož nástroje peněžního trhu (MMF) nesou už jednak slušné výnosy a jsou i mnohem bezpečnější než držet své peníze jako depozit v bance. Nástroje představují velmi krátkodobé úvěry se splatností do jednoho roku. A proto dochází k tak velkému odlivu vkladů z bank. A to s sebou přináší pro bankovní instituce velké výzvy v podobě správného řízení likvidity. A když likviditu neřídí správně, skončí jako Silicon Valley Bank.

Do peněžního trhu se tak za pouhé dva týdny dostalo na 286 miliard USD. Největšími vítězi jsou Goldman Sachs, JPMorgan Chase a Fidelity. Peněžní fondy Goldman Sachs obdržely 52 miliard USD, což je 13% nárůst. Zatímco peněžní fondy JPMorgan získaly téměř 46 miliard USD a Fidelity zaznamenala příliv téměř 37 miliard USD. Objemy jsou největší od vypuknutí epidemie Covid-19.

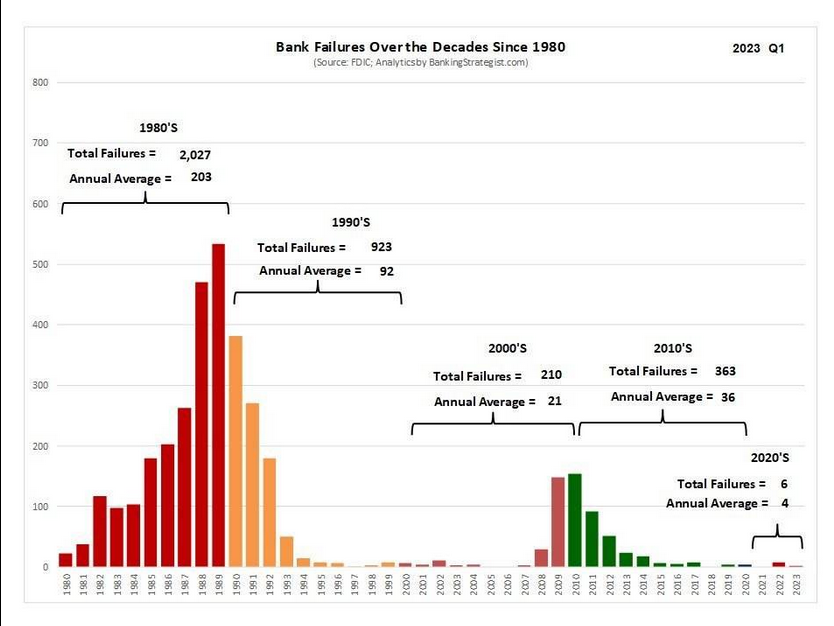

Bankovní krize v historii: V 80. letech padlo přes 2000 bank

Od roku 2020 skončilo celkově 6 bank. Největší z nich byla Silicon Valley Bank. A nejhorší na tom bylo, že většina vkladů nebyla pojištěná. Jelikož byly nad limitem stanoveným federální vládou. Vůbec nejhorší bankovní krize však proběhla na přelomu 80. a 90. let. Jenom za 80. léta padlo přes 2 000 bank. V průměru 203 ročně. V 90. letech celkově padlo 923 bank. A v průměru 92 ročně. Což bylo samozřejmě důsledkem tehdejší měnové politiky americké centrální banky.

Hodně bankrotů nastalo i se začátkem finanční krize z roku 2008. Stovky bank to tehdy položilo. Včetně těch velkých jako je Lehman Brothers. Nám jde prozatím hlavně o srovnání. Současná bankovní krize totiž ve světle těchto faktů není zatím dle mého názoru moc krizí. Jelikož bank padlo jenom několik. A pokud by nezbankrotovala Silicon Valley Bank, vůbec bychom by si ničeho možná ani nevšimli. To ale neznamená, že se krize výrazně neprohloubí. Může jít jenom o začátek. Někdo by mohl i namítnout, že v posledních dekádách došlo k mnoha akvizicím v bankovním sektoru. Takže pád jediné banky vydá za pád mnoha bank v 80. letech.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

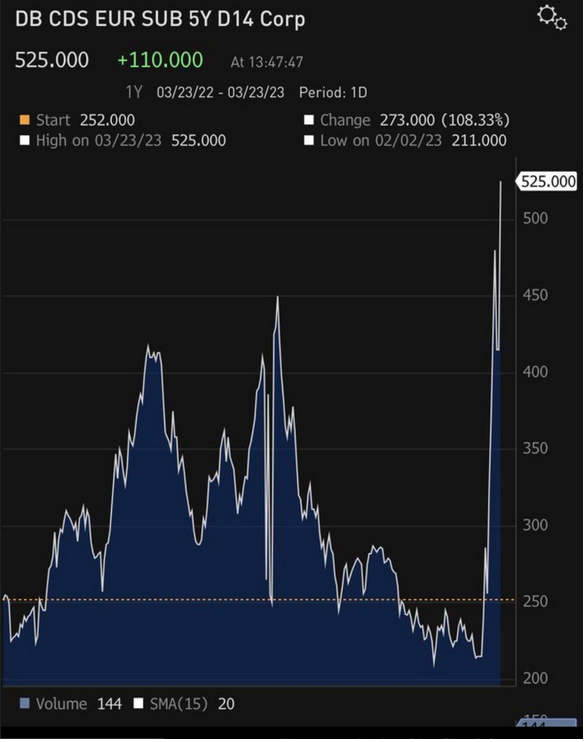

Spread u CDS na Deutsche Bank raketově vzrostl

Akcie Deutsche Bank se markantně propadly, když spread u CDS raketově vzrostl na více jak čtyřletá maxima. Největší německá banka zaznamenala během pouhého týdne ztrátu 3 miliard USD ze své tržní hodnoty. Což zesílilo obavy investorů o stabilitu evropských bank. Spread je vlastně náklad na zajištění se proti úpadku dané instituce. Čím vyšší náklad, tím větší pravděpodobnost, že k úpadku dojde. Alespoň dle ocenění trhu.

Bankovní sektor prožil v posledním týdnu drsnou jízdu. Kdy státem podporovaná záchrana Credit Suisse a neklid mezi regionálními americkými bankami podněcovaly obavy o zdraví globálního bankovního sektoru.

Swapy úvěrového selhání (CDS) na Deutsche Bank raketově vzrostly. A to nejvíce od konce roku 2018. Spready u CDS velkých evropských bank ke konci minulého týdne celoplošně rostly. To dle mého odráželo neochotu investorů nést jakékoliv riziko na svá portfolia.

Stejně jako Credit Suisse je i Deutsche Bank dlouhodobě v centru pozornosti. Respektive dlouho se o této největší německé bance mluví jako o ideálním kandidátovi k bankrotu. Deutsche Bank v posledních letech prošla různými restrukturalizacemi a změnami ve vedení. Aby právě došlo k nápravě jejich svízelné situace.

Čelí Deutsche Bank iracionálnímu trhu?

Akcie Deutsche Bank ke konci minulého týdne klesaly nejvíce za poslední tři roky. Tržní nervozita dle mého naznačuje, že celý týden různých uklidňujících slov centrálních bankéřů a politiků, nedokázal uklidnit obavy o finanční sektor.

Analytici Citigroup se to snaží vysvětlit „iracionálním trhem“. Což samo o sobě vyvolává obavy. Ale ještě znepokojivější je riziko, že se negativní postoje vymknou kontrole. A stanou se tzv. sebenaplňujícím se proroctvím.

Zmíněnou hrozbu zdůraznil Mark Branson, šéf německého bankovního regulátora BaFin. Prohlásil, že i když je evropské bankovnictví bezpečné, jednou problematickou oblastí je davová psychologie.

Jak jsme si ale uvedli na začátku dnešní analýzy (a i v těch předešlých), je vskutku racionální mít o bankovní sektor obavy. Domnívám se, že rozhodně postrádá smysl držet větší obnosy peněz na bankovních účtech. Je to dle mého v současné době rizikovější a zároveň bez výnosu. Potom je racionální například peněžní trh v podobě krátkodobých dluhopisů jako jsou pokladniční poukázky.

Je nyní důvod u Deutsche Bank k obavám?

Deutsche Bank prošla v posledních letech mnohamiliardovou restrukturalizací zaměřenou na snížení nákladů a zlepšení ziskovosti. Deutsche Bank zaznamenala v roce 2022 roční čistý příjem 5 miliard EUR (5,4 miliardy USD). Což je o 159 % více než v předchozím roce.

Její poměr CET1 (ukazatel platební (solventnosti) schopnosti bank) dosáhl na konci roku 2022 13,4 %. Zatímco poměr krytí likviditou byl 142 %. A poměr čistého stabilního financování 119 %. Tato čísla tudíž nenaznačují, že existuje důvod k obavám ohledně solventnosti nebo likvidity banky.

Německý kancléř Olaf Scholz na páteční tiskové konferenci v Bruselu řekl, že Deutsche Bank důkladně reorganizovala a modernizovala svůj obchodní model. A je velmi ziskovou bankou. Pak ještě dodal, že není důvod spekulovat o jejím konci. Více informací o stabilitě evropského bankovního sektoru najdete v našem článku s názvem Credit Suisse v problémech: Hrozí bankovní krize v Evropě?.

Fundamentální analýza akcie Deutsche Bank

Kvartální výsledky

Deutsche Bank dosáhla za poslední kvartál meziročně růstu obratu o 47,27 % na 10,83 miliardy EUR. Zisk meziročně činí 1,82 miliardy EUR. Ještě v roce 2021 dosahoval zisk pouze ve stovkách milionů EUR. Čili je tu podstatný kontrast. Provozní výnosy jsou ve výši 847 milionů EUR. Provozní náklady dosahují 2,5 miliardy EUR.

Provozní marže je ve výši 7,82 %. Čistá marže se vyšplhala na 16,85 %, což je za sledovaných sedm období nejlepší výsledek.

Zisk na akcii (EPS) je 0,86 bodů. Poměrový ukazatel P/E dosahoval za poslední čtvrtletí přes 4 body. V nynější době je na úrovni 3,57 bodů, protože cena akcie Deutsche Bank od posledního reportu výrazně klesla. Jde tak historicky o jedny z nejnižších hodnot. Rentabilita vlastního kapitálu (ROE) je pouhých 9 %, ale přesto jde o nejlepší hodnotu za sledovaná období. Rentabilita na investovaný kapitál (ROIC) je 3 %.

Ukazatel běžné likvidity (current ratio) je 0,73 bodů. Ideální hodnoty jsou v rozmezí 1,5 až 3 bodů.

Deutsche Bank má ve své rozvaze hotovost a krátkodobé investice ve celkové výši 438 miliard EUR.

Poměr dluhu vůči vlastnímu kapitálu D/E je na velmi vysokých 3,81 bodech. Celkový dluh představuje 236 miliard EUR. A čistý dluh dosahuje 57 miliard EUR.

Akcie Deutsche Bank: Technická analýza

Akcie Deutsche Bank se během posledních několika týdnů propadly o cca 35 %. Tím se kurz akcie Deutsche Bank přiblížil k low minulého roku. A tím pádem došlo k otestování supportu, který je kolem 8,3 EUR. Prvotní reakce na dotyk kurzu se supportem je kladná. Zatím je ale volatilita stále maximální, takže se může kurz rychle zase k supportu vrátit.

| Název společnosti | Symbol | Tržní kapitalizace (v mld. USD) | Zavírací cena předchozího dne | Den | Týd. | Měs. | 1 rok | Půl roku | 5 let |

|---|---|---|---|---|---|---|---|---|---|

| Deutsche Bank | DBK | 32,43 | 16,51 | -1,51 % | -4,63 % | 4,42 % | 31,32 % | 12,46 % | 131,72 % |

Jestli aktuální kurzový support prodejní tlak neustojí, určitě dle mého dojde k pokoření low z minulého roku. A tím pádem vzrostou šance, že otestujeme all time low, které se datuje do roku 2020. A to je na ceně zhruba 4,5 EUR. To znamená další 50% pokles z aktuálních kurzových úrovní.

Závěrem

Akcie Deutsche Bank čelí dlouhodobě kritice a trh titul od roku 2008 víceméně jenom trestá. Jak by taky ne. Bance se vážně dlouho vůbec nedařilo. Až s rokem 2022 lze sledovat nějaké zlepšení. V každém případě se finanční nestabilita ještě může prohloubit. A proto je vhodné celou situaci bedlivě sledovat a být připravený na rizika a zároveň nové příležitosti.

Použité zdroje:

Editorial credit: Vytautas Kielaitis / Shutterstock.com

Cointelegraph: Banking crisis pushed over $286B to money market funds in two weeks: Report (28.3.2023); www.cointelegraph.com/news/banking-crisis-pushed-over-286b-to-money-market-funds-in-two-weeks-report

Alexander Gloy: DBK Deutsche Bank 5-year credit default swaps (CDS) rose to 525. What does this mean? (28.3.2023); www.linkedin.com/posts/alexandergloy

_credit-default-swaps-activity-7044742688679555073-LV3Z?

Alfonso Peccatiello: The chart the Fed hates the most right now: US banks have been steadily losing deposits. (28.3.2023); www.linkedin.com/posts/alfonso-peccatiello-72156a6a_the-chart-the-fed-hates-the-most-right-now-activity-7044640774944169984-zbq4?

Banking Strategist: HISTORY OF U.S. BANK FAILURES (28.3.2023); www.bankingstrategist.com/history-of-us-bank-failures

Reuters: Deutsche Bank shares plunge, default insurance at highest since 2018. (28.3.2023); www.reuters.com/markets/deutsche-bank-shares-whipsaw-after-cds-blow-out-2023-03-24/

CNBC: Deutsche Bank shares slide after sudden spike in the cost of insuring against its default (28.3.2023); www.cnbc.com/2023/03/24/deutsche-bank-shares-slide-8percent-after-a-sudden-spike-in-default-insurance-costs.html

Bloomberg: Deutsche Bank Is Victim of Irrational Market, Citi Analyst Says (28.3.2023); www.bloomberg.com/news/articles/2023-03-24/deutsche-bank-is-victim-of-irrational-market-citi-s-coombs-says

CNBC: Deutsche Bank is not the next Credit Suisse, analysts say as panic spreads (28.3.2023); www.cnbc.com/2023/03/24/deutsche-bank-is-not-the-next-credit-suisse-analysts-say-as-panic-spreads.html

Které akcie hlavních indexů v poslední době nejvíce vzrostly a které klesly? Jaké jsou nejlepší akcie v roce 2024? Které cenné papíry dosáhly za posledních 5 let nejlepší výkonnosti a které naopak zaznamenaly propad? Poznejte nejlepší a nejhorší akcie dle jejich cen u těchto indexů: DAX, MDAX, Euro Stoxx 50, Dow Jones, Nasdaq 100.