Poznejte faktory ovlivňující vývoj ceny zlata. Pokud hledáte brokera pro obchodování futures, klikněte zde.

- Překoná cena zlata hranici 3000 USD?

- Poptávka po zlatě ze strany centrálních bank se za 2 roky zdvojnásobila

- Co ovlivňuje vývoj ceny zlata?

- Těžba nadále zajišťuje až 75 % nabídky zlata

- Šperkařský sektor představuje až 49 % poptávky po zlatě

- Dlouhodobý vývoj ceny zlata: Akcie si vedou lépe

- Co je zlato?

- Investice do zlata: 5 výhod tohoto cenného kovu

- Nevýhody investice do zlata

- Brettonwoodský systém a jeho přínos

- Konec Bretton Woods

- Vývoj ceny zlata: Pohled do historie

- Krize v roce 2008 a zlato jako zajištění proti peněžnímu systému

- Vývoj ceny zlata v letech 2011 až 2022

- Cena zlata a obavy z inflace a makroekonomické situace

- Čína a Rusko nakupovaly zlato rychlým tempem

- Koronavirová krize dostala zlato na historické maximum

- Konec roku 2022 a obavy z recese: Cena zlata klesla

- Jak investovat do zlata?

Překoná cena zlata hranici 3000 USD?

Mnoho analytiků předpovídá, že cena zlata bude nadále růst na nové rekordy, přičemž někteří očekávají, že komodita v příštích třech měsících překročí hranici 2 800 dolarů. Dle společnosti Sprott Asset Management se zlato nyní nachází v nové býčí fázi, kdy cena tohoto žlutého kovu vzrostla dne 21. 10. 2024 na v té době nové rekordní maximum 2700 dolarů za unci.

„Zlato je nyní v nové býčí fázi, poháněné faktory, jako jsou nákupy centrálních bank, rostoucí dluh USA a potenciální vrchol amerického dolaru.“

Paul Wong, tržní stratég společnosti Sprott Asset Management

Wong také uvedl, že rostoucí poměr dluhu USA k HDP historicky vedl k vyšším cenám zlata kvůli obavám o udržitelnost dluhu, znehodnocení měny a monetizaci dluhu. Congressional Budget Office (CBO), což je úřad pro rozpočet Kongresu USA, očekává, že veřejný dluh USA pravděpodobně vzroste z 98 % HDP v roce 2023 na 181 % HDP v roce 2053, což by tak byla nejvyšší úroveň v historii země.

Dle Wonga hrozí, že vlády mohou přistoupit k řešení deficitu tím, že začnou tisknout peníze a znehodnocovat měnu. Domnívá se, že narušení důvěry v měnu zvyšuje atraktivitu zlata jako spolehlivého uchovatele hodnoty. Přetrvávající inflační tlaky a obtížné makroekonomické podmínky sužující světové ekonomiky dle něj naznačují, že centrální banky a investoři budou pravděpodobně více přesouvat své prostředky do drahých kovů.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Analytici Citi se domnívají, že zlato dosáhne 3000 dolarů během následujících 6 až 9 měsíců. Tento růst by navíc mohla podpořit rostoucí cena ropy v důsledku možné eskalace konfliktu na Blízkém východě. A to i přes pokles čínské maloobchodní poptávky za poslední 3 měsíce. Domnívají se také, že cena zlata by měla růst až do roku 2025, jelikož americká ekonomika je dle nich v pozdní fázi cyklu, očekávají další zhoršení na americkém trhu práce a mnohé centrální banky zůstávají aktivními kupci.

Dle mnoha analytiků tak cena zlata bude pokračovat v růstu na 3000 dolarů, přičemž někteří očekávají, že komodita překročí hranici 2800 dolarů v příštích třech měsících.

„Ceny zlata vypadají nyní lépe než kdykoliv předtím. Myslím, že jsme blízko 3000 dolarů.“

Michael Widmer, komoditní stratég Bank of America

Dle Widmera je to zejména kvůli zvýšené úrovni vládního dluhu a rostoucí geopolitické nejistotě. Zvyšující se geopolitické napětí obvykle vede investory k tomu, aby se uchylovali k bezpečným aktivům, jako je zlato, z důvodu ochrany proti rizikům a nestabilitě na globálních trzích.

O růstu jsou přesvědčeni také analytici z Goldman Sachs.

„Opakovaně doporučujeme držet zlato kvůli postupnému růstu vyvolanému nižšími globálními úrokovými sazbami, strukturálně vyšší poptávkou centrálních bank a výhodami zlata jako zajištění proti geopolitickým, finančním a recesním rizikům.“

Analytici Goldman Sachs, vyjádření ze 30. září 2024

Analytici J.P Morgan 23. září 2024 uvedli, že silná poptávka ze strany Číny a centrálních bank v posledních dvou letech ceny zlata podpořila, ale klíčovým faktorem pro další trvalý růst zůstává zejména nárůst ETF zaměřených na retailové investory a snižování sazeb Fedu. Fed zahájil svůj cyklus uvolňování 18. září 2024 snížením úrokových sazeb o půl procentního bodu, předpověděl další snížení o 50 bazických bodů do konce tohoto roku a celkem o procentní bod příští rok.

Poptávka po zlatě ze strany centrálních bank se za 2 roky zdvojnásobila

Podle údajů Světové rady pro zlato čisté nákupy zlata centrálními bankami v první polovině roku 2024 vzrostly na 483 tun, což je o 5 % více než v předchozím rekordním období v první polovině roku 2023.

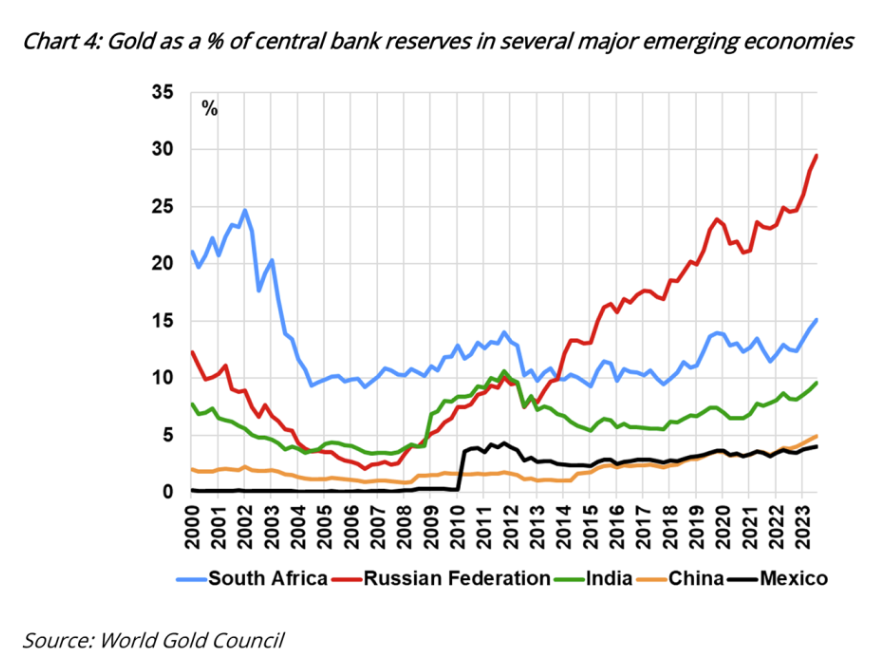

Hlavními kupci přitom mají být centrální banky rozvíjejících se trhů, v čele s Ruskem a Čínou (viz Graf 4). Finanční sankce (často využívající dolar jako nástroj) a geopolitická napětí mohou některé centrální banky rozvíjejících se trhů povzbudit k diverzifikaci svých devizových rezerv do zlata, pryč od aktiv denominovaných v dolarech. Přestože dolar zůstává dominantní měnou, jeho podíl v rezervách centrálních bank klesl na 59 %, což je nejnižší hodnota za posledních 25 let (IMF). Celkově se poptávka po zlatu ze strany centrálních bank za poslední dva roky (od 30. března 2021 do 30. března 2023) zdvojnásobila, což mělo dle Světové rady pro zlato zásadní dopad na cenu.

Kromě toho od roku 2024 čínské a indické domácnosti významně zvýšily své investice do zlata mimo šperkařství (mezi 1. čtvrtletím 2023 a 1. čtvrtletím 2024 vzrostly o 68 % a 19 %), pravděpodobně za účelem diverzifikace svých investic v reakci na prudký pokles trhů s nemovitostmi a akciemi v Číně a zvýšenou schopností spoření v Indii.

Co ovlivňuje vývoj ceny zlata?

Zlato bývá preferovanou investicí v prostředí nízkých úrokových sazeb a během geopolitických nepokojů. Dle některých analytiků by na cenu zlata mohly také mít vliv prezidentské volby v USA, protože potenciální volatilita na trhu může investory přivést k bezpečnému přístavu zlata. pokud vás zajímá, jaký dopad by mohly mít americké prezidentské volby na finanční trhy a jak je možné zajistit se proti možné zvýšené volatilitě, doporučujeme naši stránku Volby v USA 2024: Připravte své portfolio s LYNX, kde naleznete aktuální články a webináře věnující se této problematice.

Pojďme si nyní shrnout 5 hlavních faktorů, které dle některých analytiků mají vliv na vývoj ceny zlata.

1. Ekonomická nejistota

Když existuje globální ekonomická nejistota, investoři mohou pohlížet na zlato jako na bezpečný přístav. S narůstajícími obavami z ekonomické recese, inflace nebo geopolitického napětí může vzrůst poptávka po zlatě, což má pozitivní vliv na kurz zlata.

2. Opatření měnové politiky

Změny v měnové politice, jako jsou úrokové sazby a kvantitativní uvolňování, mohou také mít vliv na vývoj ceny zlata. Nižší úrokové sazby mohou učinit zlato atraktivnějším, protože investoři hledají alternativy k získání výnosů.

3. Inflace

Zlato je často vnímáno jako zajištění proti inflaci. Pokud existují obavy z rostoucí inflace, investoři se mohou obrátit ke zlatu, což může zvýšit poptávku a tím i cenu zlata.

4. Pohyby měn

Zlato se celosvětově obchoduje v dolarech. Když hodnota dolaru klesne, může to zvýšit cenu zlata, protože pro investory mimo Spojené státy se nákup zlata stává atraktivnějším.

5. Nabídka a poptávka

Cenu mohou ovlivnit změny v nabídce zlata, jako jsou nová naleziště nebo nedostatek těžby, stejně jako změny v poptávce ze strany průmyslových odvětví a investorů. Pokud poptávka převyšuje nabídku, může to vést ke zvýšení ceny.

Těžba nadále zajišťuje až 75 % nabídky zlata

U posledního bodu se trochu zastavíme, protože dle publikace The Banque de France, která byla vydána 13. září 2024 pod názvem How can we account for the increase in the price of gold?, je cena zlata převážně určována výkyvy v poptávce. Zlato je jak komoditou, tak finančním aktivem, jehož cena je určována nabídkou a poptávkou. Nabídka závisí na objemu produkce a recyklace. Dělí se mezi těžební produkci (75 % nabídky v roce 2023) a recyklaci (25 %). Těžební produkce je meziročně relativně konstantní a náklady na produkci jedné unce zlata jsou odhadovány na 1 300 USD. Podíl recyklace se zvyšuje (nárůst o 9 % v roce 2023) díky rostoucím cenám, ale stále zůstává skromný.

Šperkařský sektor představuje až 49 % poptávky po zlatě

Poptávka je tažena zejména šperkařským sektorem (49 %), následována centrálními bankami (23 %), finančními investory (21 %) a elektronickým sektorem (7 %), který spoléhá na zlato jako klíčovou surovinu. Čína a Indie představují většinu poptávky po špercích (57 %), zatímco Amerika a Evropa hrají okrajovou roli (společně 21 %).

Celkové trendy nabídky a poptávky jsou od roku 2018 relativně stabilní (s výjimkou roku 2020, kvůli nízké poptávce způsobené pandemií). Nabídka pomalu roste, hlavně díky zvýšení recyklace zlata, zatímco růst poptávky lze hlavně přičíst centrálním bankám rozvíjejících se trhů.

Dlouhodobý vývoj ceny zlata: Akcie si vedou lépe

Akciový index S&P 500 dosáhl v letech 1970 až 2022 průměrného celkového ročního výnosu 10,43 %. Zlato mělo ve stejném období výnos 7,7 %. Cena zlata obvykle stoupá v dobách strachu a ekonomické nejistoty. Například v prvních dnech pandemie Covid-19 se cena zlata vyšplhala na několikaletá maxima a prudce vzrostla také po ruské invazi na Ukrajinu.

Co je zlato?

Zlato je jedním z nejdůležitějších drahých kovů na světě. Zlato je odolné proti korozi. Stříbro je o něco méně vzácné a po určité době zčerná, což lze vyleštit. O zlato se bojuje již tisíce let. Kov je žádoucí jak díky své vnější atraktivitě, tak díky své vzácnosti. Tento lesklý kov slouží jako platidlo již po staletí. Přibližně do poloviny 20. století našeho letopočtu se zlato dokonce stále hojně používalo na výrobu mincí.

Zlato je vzácný drahý kov, který nelze znovu vytisknout ani vyrobit. Ve skutečnosti je všechno zlato na Zemi přítomno již od vzniku planety. Je zvláštní, že zlato se na Zemi netvoří, protože k jeho vzniku jsou nutné termojaderné reakce. Zlato vzniká poté, co hvězdy ukončí svůj “život” výbuchem supernovy. Během této exploze vznikají jadernými reakcemi těžké kovy včetně zlata. Po výbuchu jsou prachové částice obsahující drobné kousky zlata vymrštěny do vesmíru.

Investice do zlata: 5 výhod tohoto cenného kovu

Historicky se zlato využívalo k tomu, aby krylo nějaké jiné ceniny – typicky peníze. Řada zemí při vydávání svých bankovek zavedla tzv. zlatý standard, který měl svázat hodnotu vydaných bankovek s hodnotou zlata.

Postupem času se od tohoto standardu stále více upouštělo, až jsme se dostali do bodu, kdy bankovky kryté zlatem nejsou. Ačkoliv zlato není předmětem každodenních transakcí, je stále důležité pro globální ekonomiku.

Pojďme se nyní podívat na 5 důvodů pro nákup zlata:

1. Ochrana proti inflaci

Zatímco zlato je schopno uchovat si hodnotu po mnoho generací, o papírových penězích toto říct často nelze. Investice do zlata může sloužit jako dobrá ochrana proti inflaci, která je schopna peníze znehodnotit.

2. Ochrana proti klesajícímu USD

Zlato je globálně oceňované v amerických USD. Pokud USD klesá, tento cenný kov z toho těží. Pro tento vztah existují dva důvody. Za prvé, ti, kteří investují do zlata, musí prodávat své americké USD, což vede k poklesu této měny.

Druhý důvod má co do činění s tím, že oslabení USD činí zlato levnější pro investory, kteří drží jiné měny a o investování do zlata projeví zájem. To má za následek větší poptávku od investorů, kteří drží měny, které vůči americkému USD posílily.

3. Bezpečný přístav v dobách nejistoty

Zlato má schopnost uchovat si hodnotu i v těžkých dobách. Historie je plná ekonomických krizí, politických sporů a burzovních krachů. V takových časech se mnoho investorů upírá ke zlatu. I to je důvod, proč v dobách nejistoty investice do zlata nabírají na síle.

4. Prostředek diverzifikace

Zlato je obecně považováno za diverzifikační složku. Je zřejmé, že zlato historicky sloužilo jako investice, která může do portfolia přidat onen potřebný prvek zajištění. Bez ohledu na to, zda se obáváte inflace, klesajícího USD nebo chráníte majetek před kolapsem.

Pokud se zaměřujete pouze na diverzifikaci, zlato nekoreluje s akciemi, dluhopisy, energiemi ani nemovitostmi.

5. Dividendová investice

Zlaté akcie, o kterých bude řeč dále, obecně většinou rostou a klesají s cenou zlata jako takového. Jsou zde ale společnosti, které mohou vykazovat zisk i v dobách, kdy cena kovu klesá. Řada těchto společností navíc vyplácí dividendy a jedná se tak o další zajímavý zdroj příjmů.

I poměrně malé zvýšení ceny zlata může vést k významnému zisku na zlatých akciích. Jejich vlastníci tak obvykle získají mnohem vyšší návratnost svých investic než držitelé fyzického zlata.

Nevýhody investice do zlata

Investování do zlata má ale samozřejmě také své nevýhody, které by měl každý investor zvážit a brát v potaz. Níže si uvedeme některé z nich:

1. Výkonnost v čase

Zlato může v určitých obdobích překonat jiná aktiva, ale nemusí si udržet stejný dlouhodobý růst cen.

2. Investice založené na strachu

Lidé mají často tendenci obracet se ke zlatu, když trhy kolísají, což vede k rozhodnutím založeným na strachu, místo na dlouhodobé úspěšné strategii.

3. Zlato nevytváří příjem

Jediný způsob, jak vydělat na tomto cenném kovu, je spekulace na vývoj ceny zlata. U některých jiných druhů investičních instrumentů je možné více. Například akcie mohou přinášet dividendy, dluhopisy úroky a investice do nemovitostí generují příjem ve formě nájmu.

4. Náklady spojené s uchováváním zlata

S vlastnictvím a uchováváním zlata jsou často spojeny další, často skryté, náklady. Pokud si zlato necháte doma, možná budete muset zaplatit za jeho dopravu a pravděpodobně budete chtít pojištění proti krádeži. Uchovávat velké množství zlata doma je však rizikové. Bezpečnější je uložit zlato do bezpečnostní schránky v bance nebo použít službu zlatého trezoru. Tyto další náklady snižují váš celkový výnos.

Brettonwoodský systém a jeho přínos

Naposledy byla cena zlata navázána na měnu v roce 1944. To bylo v době, kdy byla cena zlata navázána na americký USD prostřednictvím brettonwoodského systému. Finanční a hospodářská dohoda předpokládala zavedení systému pevných směnných kurzů. Zvláštností této dohody bylo, že v americké centrální bance bylo možné vyměnit pouze 1 USD za pevně stanovené množství zlata. Pro všechny ostatní měny byl stanoven pevný směnný kurz k USD, ale nebyly přímo směnitelné za zlato. Brettonwoodský systém nepřímo znamenal znovuzavedení zlatého standardu.

S vytvořením brettonwoodského systému vznikl také MMF a Světová banka. Úkolem MMF bylo rychle a účinně zasáhnout v případě akutní finanční krize. Hlavním úkolem Světové banky bylo financovat investice v zaostalých zemích.

Konec Bretton Woods

Brettonwoodský systém byl opět zrušen v letech 1971-1973 poté, co USA jednostranně ukončily směnitelnost USD za zlato. Přestože zlato nelze vykoupit, vázanost na USD nakonec způsobila problém. Protože se americká vláda kvůli válce ve Vietnamu rozhodla navíc natisknout mnoho USD, vznikly pochybnosti o zlatém standardu.

V květnu 1971 řada evropských zemí začala rušit pevný kurz vůči USD. Vlády rychle začaly měnit své USD zásoby za zlato, což způsobilo prudký pokles velkých zlatých rezerv ve Spojených státech. Jeden z největších zásahů přišel v roce 1971, kdy Velká Británie převedla tři miliardy USD na zlato. Systém to již nedokázal zvládnout a Američané byli nuceni opustit zlatý standard, což bylo označováno jako Nixonův šok. V roce 1973 přešly zúčastněné země na současný systém plovoucích směnných kurzů.

Vývoj ceny zlata: Pohled do historie

Cena zlata od jeho oddělení od USD prudce vzrostla. V letech 1973-1980 vzrostla cena zlata z přibližně 100 na více než 800 USD za trojskou unci. V následujících 20 letech klesala a pohybovala se převážně do strany kolem 400 USD. Od roku 2000 začala cena zlata opět stoupat a v roce 2020 dosáhl lesklý kov vrcholu na úrovni 2 074 USD. V roce 2008, kdy vrcholila finanční krize, cena zlata krátce prudce klesla, ale i v následujících letech bylo zlato stále žádané mezi investory, kteří tento kov považují za bezpečný přístav.

Krize v roce 2008 a zlato jako zajištění proti peněžnímu systému

Krize z roku 2008 probudila u mnoha investorů obavy, že měnový systém nemusí další krizi přežít. To se projevuje i při pohledu na popularitu bitcoinu. Digitální měna je v posledních letech stále častěji označována za “digitální zlato”. Investice do zlata nebo bitcoinu je proto stále více vnímána jako pojistka proti kolapsu “systému” fiat peněz.

Vývoj ceny zlata v letech 2011 až 2022

Cena zlata klesla v listopadu 2015 na minimum 1 050 USD. Pokles o 45 % se zdá být extrémní, ale ve velmi dlouhodobém pohledu jej lze označit za poměrně normální korekci. Vždyť mezi lety 2000 a 2011 cena zlata vzrostla o více než 600 %, takže taková prudká korekce není překvapivá. Zlato, které je tradičně považováno za bezpečný přístav, je v posledních letech méně oblíbené kvůli politice centrálních bank. Nízké úrokové sazby a hospodářské oživení učinily ze zlata neatraktivní investici. Podpůrná politika centrálních bank zatraktivnila akcie, a tak jsme byli svědky odlivu kapitálu ze zlata do akcií a nemovitostí.

Cena zlata a obavy z inflace a makroekonomické situace

Od konce roku 2019 se popularita zlata opět zvýšila a jeho cena zaznamenala impozantní nárůst. Z fundamentálního hlediska můžeme růst zlata vysvětlit zvýšenou nejistotou ohledně ekonomiky. Extrémně nízké úrokové sazby centrálních bank investory znepokojují. Navíc rozsáhlé stimulační nákupy přinesly do systému velké množství nových peněz, v důsledku čehož investoři začali počítat s inflací.

Čína a Rusko nakupovaly zlato rychlým tempem

Zajímavé je, že Čína je v posledních letech největším kupcem zlata. Pouze v letech 2017 a 2018 země nenakoupila žádné nové zlato. V roce 2019 však země začala zlato opět nakupovat. Čínská centrální banka nakoupila zlato za stovky milionů. Do června 2021 se zásoby zlata zvýšily z 61,10 milionu trojských uncí na 61,61 milionu trojských uncí. To představuje hodnotu přibližně 700 milionů USD.

I Rusko nakoupilo v posledních letech zlato za miliardy. Ruské zlaté rezervy mají hodnotu přibližně 100 miliard USD, což představuje asi 20 % celkových rezerv země. Rusko má v současnosti více zlatých rezerv než USD. Největšími kupci zlata jsou tak centrální banky Číny a Ruska.

Koronavirová krize dostala zlato na historické maximum

V posledních letech se toho na finančních trzích událo poměrně hodně. Během koronavirové krize cena zlata solidně rostla. Dokonce dosáhla nového historického maxima. Od té doby bylo zlato velmi volatilní a nemělo žádný skutečný směr. Po ruské invazi na Ukrajinu jsme v březnu 2022 viděli další solidní rally, která však dosáhla dvojitého vrcholu kolem 2075 USD.

Konec roku 2022 a obavy z recese: Cena zlata klesla

Až do listopadu 2022 ale cena zlata opět klesala. A to i přesto, že na akciových trzích došlo k poměrně velkým otřesům. Směs negativních faktorů, včetně obav z recese, rostoucích úrokových sazeb a silného USD, silně zasáhla cenu zlata. Vyšší úrokové sazby mají na zlato zpravidla negativní dopad kvůli rostoucí konkurenci investic s vyšším výnosem. Zlato totiž nepřináší žádné zúročení jako například americké státní dluhopisy.

Jak investovat do zlata?

Zlato je nejznámějším kovem a jedním z nejlikvidnějších trhů na světě. Způsobů, jak investovat do lesklého kovu, je mnoho.

Nákup fyzického zlata

Asi nejznámějším způsobem investování do zlata je nákup fyzického zlata. Prostřednictvím různých obchodů a společností je možné koupit fyzické zlato ve formě zlatých prutů nebo zlatých mincí. Nevýhodou je, že toto zlato musíte mít možnost uložit na bezpečném místě, za což se zpravidla platí. Jelikož je tato forma investování do zlata spojena s mnoha problémy a náklady, byly vytvořeny jiné způsoby, jak na ceně zlata vydělat.

Investice do zlata prostřednictvím futures

Zlato se jako komodita často obchoduje přes burzovní termínované kontrakty, které označujeme jako futures. Futures je smlouva o budoucím dodání nějakého podkladového aktiva. Podkladovým aktivem je v tomto našem případě fyzické zlato.

Futures jsou kontrakty, které jsou standardizované a pákové. Standardizace nám říká, že nakoupíte-li futures, nakoupíte vždy stejné množství komodity ve stejné kvalitě.

Je-li něco pákové, pak to znamená, že se využívá k obchodování tzv. margin. Tyto specifikace určuje burza a jsou závazné pro všechny účastníky trhu. Margin lze chápat jako minimální zálohu, kterou je potřeba složit, abychom mohli koupit futures kontrakt. Bývá násobně menší než reálná cena podkladu.

Fyzické doručení komodity však u většiny brokerů není možné. Futures se tak obecně využívají spíše na zajišťování nebo na krátkodobé spekulace.

Výše jsme si řekli, že burza vždy stanovuje pravidla pro konkrétní kontrakty. Existuje několik futures kontraktů, které lze pro investování do zlata využít. Každý má jiná specifika.

Nejvíce využívaným je futures kontrakt, který se označuje jako GC (Gold Comex). Druhý futures kontrakt na zlato, který lze využít, je E-mini Gold, který se označuje jako QO. Tento kontrakt je „menší“ a má násobně menší likviditu než GC. Třetí futures kontrakt vhodný na obchodování zlata, je E-micro Gold (označuje jako MGC). Všechny tři výše zmíněné futures kontrakty se obchodují na americké burze NYMEX.

Investice do zlata prostřednictvím opcí

K investování do zlata je možno využít i opce, resp. opce na futures. Existují dva typy opcí. Call opce (kupní) a put opce (prodejní). Kupní opce dává kupujícímu opce právo koupit určité podkladové aktivum (např. akcie) za určitou cenu (strike cena) až do data expirace opce. Za toto právo platí investor opční prémium. Prodejce kupní opce obdrží tuto prémii, a je proto při uplatnění opce povinen dodat podkladové aktivum za realizační cenu. U prodejních opcí je tomu naopak.

Put opce dává kupujícímu opce právo prodat podkladové aktivum za předem stanovenou realizační cenu až do data expirace opce. Prodej (nebo vydání) opce bez jejího vlastnictví se označuje jako „vypsání opce“. Investoři, kteří vypisují opce za účelem získání prémie, se také nazývají vypisovatelé.

Investování do zlata prostřednictvím ETF

Zkratka ETF označuje burzovně obchodované fondy, které sledují vývoj určitých podkladových aktiv. Zlatá ETF sledují vývoj ceny zlata, ať už spotového nebo přes nějaké finanční instrumenty.

Problematiku burzovně obchodovaných fondů rozebíráme v ETF průvodci. Jedná se o investiční fondy, které nakoupí finanční či nefinanční aktiva a následně vydají své vlastní akcie se kterými je možné obchodovat na burze. Zlaté ETF nakupují buď zmíněné futures kontrakty na zlato nebo fyzické zlato. Často také akcie firem, které jsou s těžbou zlata spojené.

Tím, že investiční fondy nakoupí a drží aktiva a následně vydají své cenné papíry, je zaručena velmi silná korelace. Pakliže bude cena fyzického zlata růst, bude růst i cena akcií fondů, které drží například fyzické zlato.

Výhodou takové investice do zlata je diverzifikace. Namísto koupě jedné zlaté akcie investujete do ETF, které ve svém portfoliu zpravidla drží akcie více společností z daného sektoru.

Obchodování ETF probíhá podobně jako u akcií. Nebývá u nich (většinou) žádný pákový efekt jako u futures.

Investování do akcií těžařů zlata

Jedná se o akcie společností, které se aktivně podílejí zejména na lokalizaci zlatých ložisek v zemi. Těžba zlata je velmi nákladná. Společnosti musí běžně platit zaměstnance, stroje, zařízení, povolení, administrativu a mnoho dalších položek.

Příjmy firem těžících zlato pochází z produkce tohoto kovu samotného. Na cenu zlata však nemají vliv. Způsobem, jakým může společnost zvýšit své zisky, je zvýšení objemu těžby zlata. Případně snížení nákladů na jeho těžbu.

Za účelem úspory nákladů jsou malé těžební společnosti často skupovány většími hráči. Tento trend vedl ke vzniku několika obrovských hráčů na trhu, kteří často pracují mnohem levněji a efektivněji než menší konkurenti.

Akcie těžařů zlata jsou na ceně tohoto drahého kovu do určité míry závislé. Pokud cena roste, roste i hodnota akcií. Pokud cena klesá, nedaří se obvykle ani akciím.

Nezapomeňte se také podívat na článek o nejlepších akciích těžařů zlata.

| Název společnosti | ISIN | Symbol | Měna | YTD | Tržní kapitalizace (v mld. USD) | Den | Týd. | Měs. | 3M | 1 rok | 5 let |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Gold Fields | US38059T1060 | GFI | USD | 86,89 % | 22,08 | 3,35 % | 14,48 % | 19,47 % | 61,35 % | 41,46 % | 268,76 % |

| Kinross Gold | CA4969024047 | KGC | USD | 62,14 % | 18,49 | 2,59 % | 15,44 % | 25,04 % | 45,78 % | 138,19 % | 144,79 % |

| SSR Mining | CA7847301032 | SSRM | USD | 57,76 % | 2,22 | 1,57 % | 9,47 % | -0,09 % | 44,09 % | 117,86 % | -29,75 % |

| Franco Nevada | CA3518581051 | FNV | USD | 46,76 % | 33,23 | 1,97 % | 14,88 % | 12,01 % | 37,21 % | 47,38 % | 39,19 % |

| Wheaton Precious Metals | CA9628791027 | WPM | USD | 50,71 % | 38,45 | 1,67 % | 13,59 % | 11,50 % | 46,72 % | 65,35 % | 148,78 % |

| Agnico Eagle Mines | CA0084741085 | AEM | USD | 56,68 % | 61,67 | 1,63 % | 15,82 % | 16,39 % | 44,11 % | 98,48 % | 127,22 % |

| Royal Gold | US7802871084 | RGLD | USD | 41,41 % | 12,27 | 0,78 % | 13,32 % | 20,22 % | 34,58 % | 54,03 % | 66,88 % |

| Newmont Mining | US6516391066 | NEM | USD | 50,32 % | 63,07 | 2,51 % | 14,77 % | 17,74 % | 34,27 % | 46,81 % | -6,59 % |

| Barrick Gold | CA0679011084 | GOLD | USD | 33,23 % | 35,51 | 1,62 % | 9,84 % | 7,66 % | 29,06 % | 25,30 % | -17,40 % |

Bitcoin jako alternativa ke zlatu?

Kryptoměny za posledních pár let nabírají na popularitě. Jednou z nejznámějších digitálních měn je bezesporu bitcoin. Ten začátkem roku 2021 zaznamenal silný růst a v listopadu 2021 dokonce zaznamenal nové historické maximum nad úrovní 68 000 USD. O bitcoinu se stále více hovoří jako o „digitálním zlatu“.

Další použité zdroje:

CNBC: ‘New bullish phase’? As gold hits another high, analysts say more records are in sight (23. 10. 2024); www.cnbc.com/2024/10/22/new-bullish-phase-as-gold-hits-another-high-analysts-say-more-records-are-in-sight.html

CBS NEWS: Pros and cons of investing in gold (23. 10. 2024); https://www.cbsnews.com/news/investing-gold-pros-cons/

Forbes: Pros And Cons To Investing In Gold: A Complete Guide (23. 10. 2024); www.forbes.com/advisor/investing/guide-to-investing-in-gold/

LYNX: Goudprijs verwachting 2024 & 2025: stijgt goud naar $3000? (23. 10. 2024); www.lynx.nl/beurs/beurs-koersen/grondstoffen/goudprijs-verwachting/

Reuters: Most banks expect gold’s bull run to persist into 2025 (23. 10. 2024); www.reuters.com/business/finance/most-banks-expect-golds-bull-run-persist-into-2025-2024-09-24/

The Banque de France: How can we account for the increase in the price of gold? (23. 10. 2024); www.banque-france.fr/en/publications-and-statistics/publications/how-can-we-account-increase-price-gold

Produktové informace:

Key Information Document (KID): Futures CME Group na Kovy s Fyzickým Dodáním. (12. 5. 2023); www.cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-metals-futures-physical.pdf

Key Information Document (KID): Futures CME Group na Kovy s Peněžním Vypořádáním. (12. 5. 2023); www.cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-metals-futures-cash-settled.pdf

Chcete snadno, rychle a profesionálně obchodovat s akciemi? Pak obchodujte s akciemi prostřednictvím LYNX. Jako renomovaný online broker vám umožníme obchodovat s akciemi přímo na domácích burzách. Více informací o online brokerovi LYNX najdete na: LYNX: Akciový broker