Poznejte opční kombinaci Strangle a její charakteristiky, výhody a nevýhody. Nebude chybět ani praktický příklad. Pokud hledáte brokera pro obchodování opcí, klikněte zde.

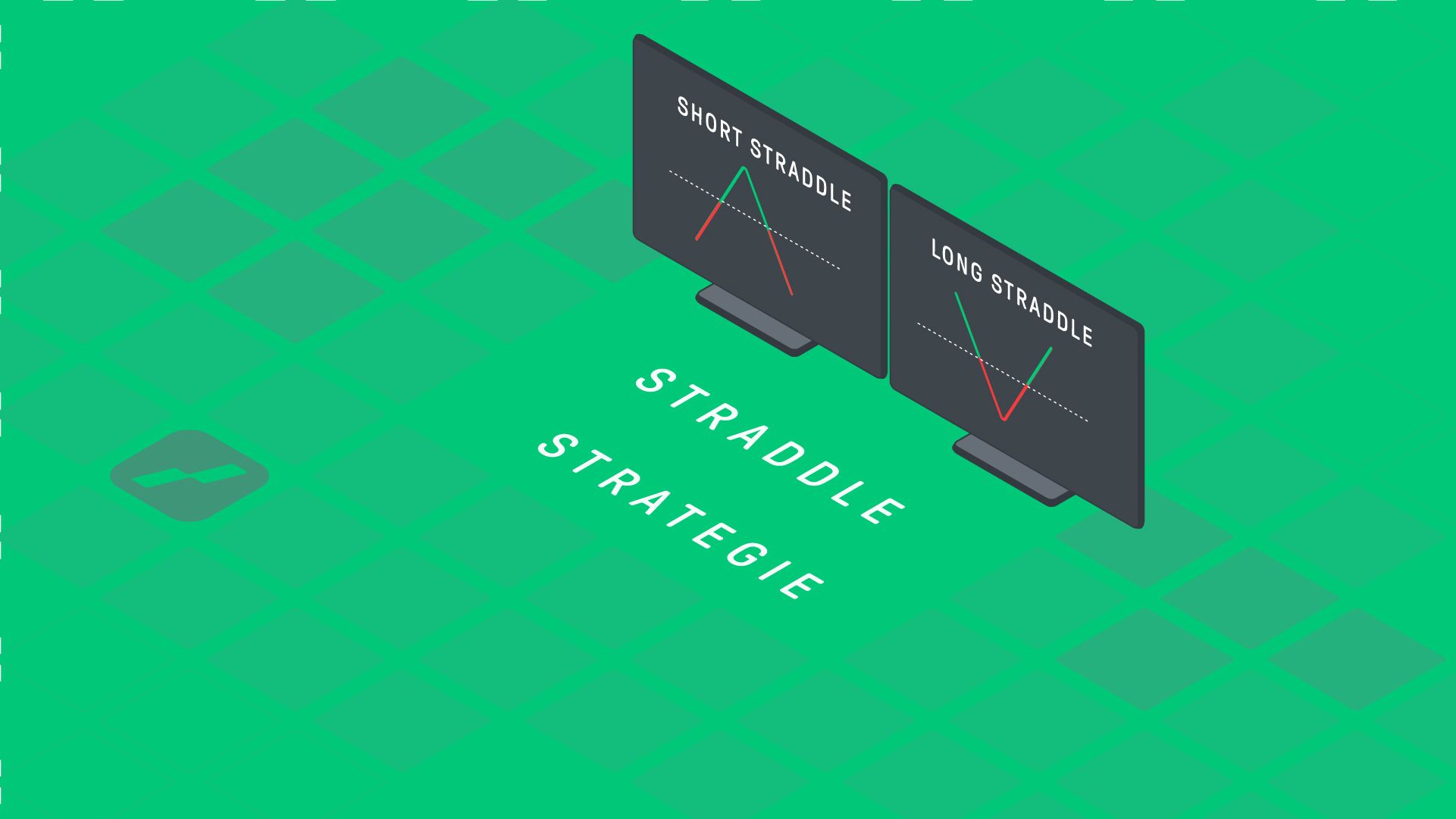

Opční strategie Strangle: Vysvětlení

U Strangle strategie spekulujeme na silný pohyb podkladového aktiva. Jedná se tedy o směrovou strategii. Krása této strategie spočívá v tom, že nezáleží na tom, zda podkladové aktivum stoupá nebo klesá. Dokud je pohyb dostatečně velký, opční kombinace se stává ziskovou.

Long Strangle strategie se vyznačuje tím, že se put opce a call opce na podkladové aktivum nakupují ve stejnou dobu se stejným datem expirace, ale s různými realizačními cenami. Nicméně aby bylo dosaženo profitu, je nutný větší pohyb než u Straddle.

Short Strangle je podobný proces, ale tentokrát put opce a call opce s různými realizačními cenami a stejným datem expirace vypisujeme. Strategie Strangle je založená na nákupu (případně výpisu) stejného počtu call a put opcí. Long Strangle sází na silný pohyb podkladového aktiva. Short Strangle použijeme tehdy, když se domníváme, že se cena bude pohybovat v určitém rozpětí.

Long Strangle

Po zaplacení opčního prémia získáme negativní thétu, což značí, že čas plyne v náš neprospěch. Riziko je omezené na výši zaplaceného prémia.

Význam řeckých písmen je shodný jako u Straddle. Delta je neutrální, protože pozitivní delta call opce je vyrovnána negativní deltou put opce. Gamma i vega jsou pozitivní, théta je negativní, jelikož obě opce jsou nakoupeny. Časový rozpad se tak bude zrychlovat s blížícím se datem expirace.

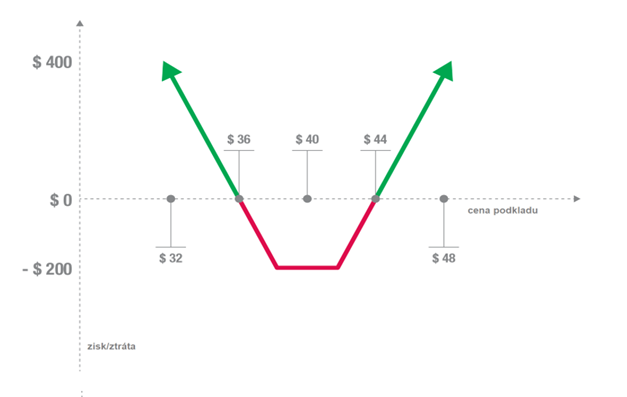

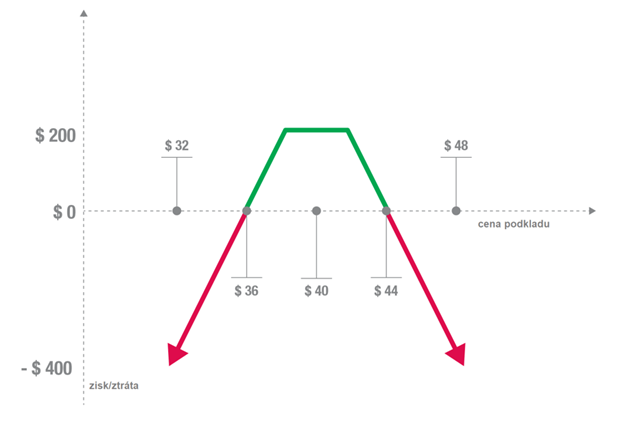

V příkladu jsou provedeny následující transakce:

- Nákup call opce na strike ceně $45

- Nákup put opce na strike ceně $35

Vzhledem k zaplacenému prémiu $2 se break-even nachází na úrovních $36 a $44. Pokud při expiraci bude cena podkladového aktiva pod $36 nebo nad $44, realizujete zisk. Výše možného zisku je navíc při růstu ceny podkladového aktiva teoreticky neomezená. Na druhou stranu, pokud by se cena podkladu udržela v rozmezí $36 a $44, bude obchod ztrátový s maximání ztrátou $200.

Snadné vytváření kombinací opcí, rychlé zadávání příkazů nebo přehledný řetězec. Kvalitní platforma je základem pro úspěšné obchodování opcí. Tu pokročilou s nástroji jako OptionTrader či ComboTrader nabízí online broker LYNX. Objevte, co vše umí a jak dokáže zefektivnit trading.

Short Strangle

V tomto případě jde o spekulaci na to, že trh zůstane v určitém pásmu. Tato možnost se ale příliš nevyužívá, protože je zde riziko obrovské ztráty, pokud dojde k silnému pohybu na podkladovém aktivu. Vypsané opce totiž nejsou kryté.

V příkladu jsou provedeny následující transakce:

- Výpis put opce na strike ceně $38

- Výpis call opce na strike ceně $42

Short Strangle je kombinace, za kterou získáme opční prémii a pozitivní thétu. Čas tedy plyne v náš prospěch. Důležité ale je, aby se v době expirace cena podkladového aktiva nacházela v potřebném cenovém pásmu. Pokud se cena nachází v tomto rozpětí, strategie bude zisková. Maximální zisk se pak rovná obdrženému opčnímu prémiu.

Pokud bude ale v době expirace cena podkladového aktiva mimo toto pásmo, utržíme ztrátu. Long Strangle pracuje s omezenou ztrátou. Short Strangle nemá vypsané opce kryté, tudíž ztráta není ničím limitována.

Výhody Strangle

- Potenciálně neomezený profit (u Long Strangle)

- Není třeba správně odhadnout směr

- Relativně malá investice v porovnání se Straddle

Nevýhody Strangle

- Rizika řeckých písmen

- V porovnání se Straddle nutnost většího pohybu

Význam realizační ceny opce a doby expirace

Vzhledem k nižší investované částce v porovnání se Straddle, je ztráta časové hodnoty opcí u Strangle mnohem menší. Tuto skutečnost je třeba zohlednit, když se vybírají strike ceny a expirace.

Výběr strike ceny

U Strangle se nakupují call a put opce, které jsou mimo peníze a stejně vzdálené. Chcete spekulovat na velký pohyb ceny s malou investicí? Pak je vhodné vybrat opce, které jsou poměrně daleko mimo peníze. Nevýhoda je samozřejmě ta, že pro dosažení zisku pak potřebujete poměrně velký pohyb podkladového aktiva.

Jste ochotni riskovat více? Pak vyberte expirace, které nejsou tolik mimo peníze. Pravděpodobnost, že takové opce vyexpirují v penězích, je větší. Za opce ale také zaplatíte více.

Výběr expirace

Pokud vyberete opce s expirací jeden měsíc a výše, ztráta časové hodnoty opce je limitována. Čím je expirace kratší, tím je větší riziko vůči théta.

Krátké expirace mají tu nevýhodu, že ztráta časové hodnoty opce je vysoká. Pokud se ale uskuteční očekávaný pohyb podkladového aktiva, strategie se dostane rychleji do zisku.

Strangle strategie: Řízení pozice

Pakliže se předpokládaný pohyb podkladového aktiva nedostavuje, opční kombinace ztrácí velmi rychle svou hodnotu. Tento proces se zrychluje tím, jak se blíží expirační termín. Je tedy vhodné uzavřít opční kombinaci dříve, než dojde k expiraci. A zbytečně se tak nevystavovat plné ztrátě. Tím, že se nakoupené opce odprodají, získáte alespoň nějaké opční prémium.

V opačném případě, kdy skutečně trh předvedl očekávaný pohyb a opce se nachází v penězích, je často lepší zavřít pozici před expirací. Po prudkých cenových pohybech totiž často dochází ke korekci.

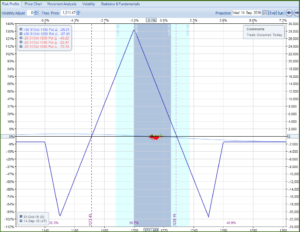

Strangle: Praktický příklad

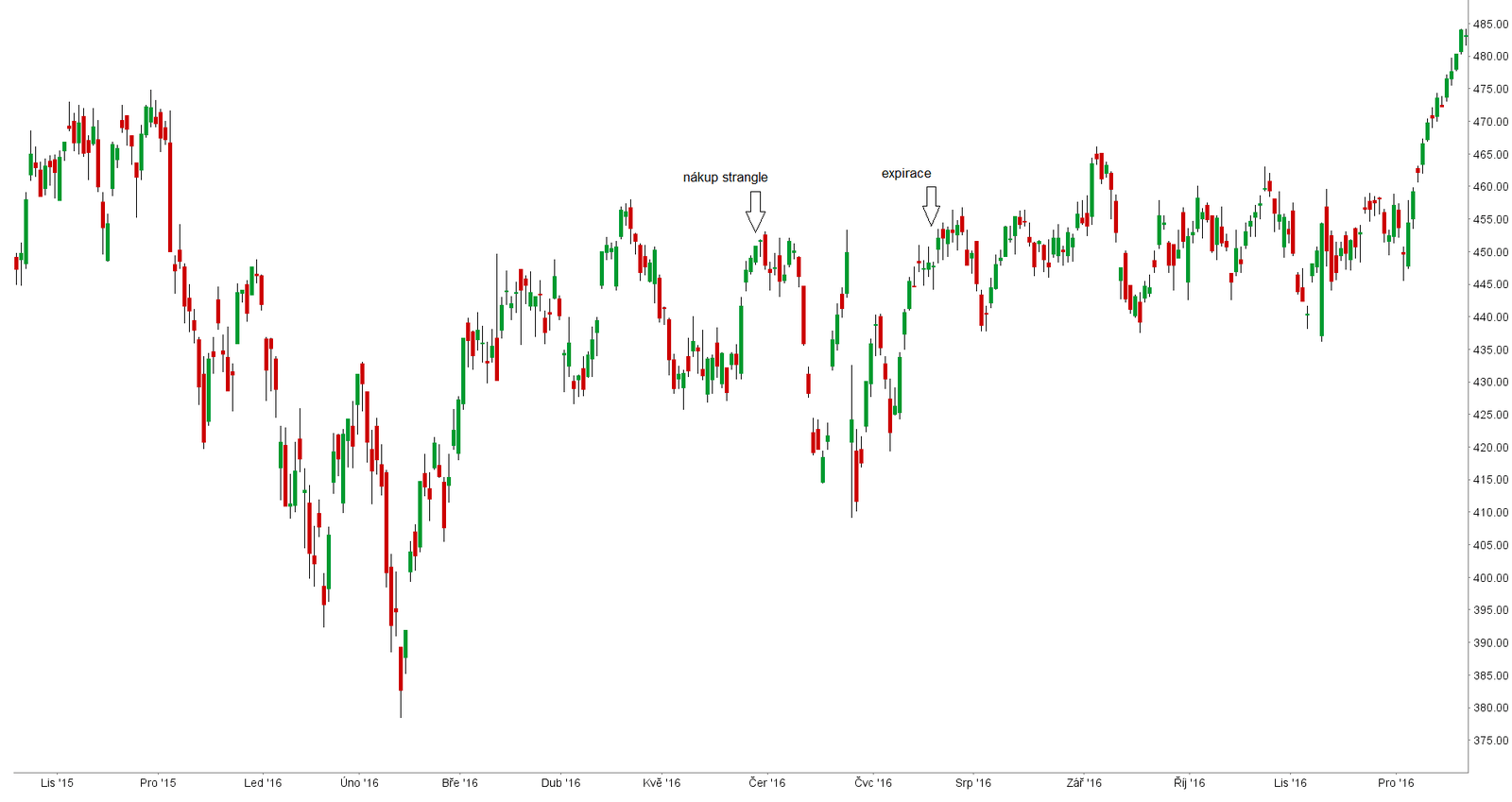

Pro názorný příklad si uvedeme situaci na indexu AEX, který procházel volatilním obdobím. Rozhodli jsme se tedy pro Long Strangle a zaplatili jsme opční prémium ve výši €11,40.

Byly provedeny následující transakce:

| Akce | Opce | Zaplaceno |

| Nákup | Call 460 | €5,30 |

| Nákup | Put 440 | € 6,10 |

| Celkové zaplaceno za prémie | € 11,40 |

Řecká písmena pak vypadaly následovně:

| Delta | Gamma | Vega | Théta |

| 0 | 3 | 106 | -0,18 |

Stojí za povšimnutí, že vega a théta této kombinace jsou poměrně vysoké. Tyto dvě hodnoty bychom naopak chtěli mít co nejnižší. Théta -0,18 říká, že opční kombinace bude ztrácet €18 denně. Za opční kombo jsme zaplatili €1140 (€11,40*100) a denní ztráta €18 není tak úplně málo.

Break-even se tedy nachází na 428,60 (440 – 11,40) a 471,40 (460 + 11,40). Pokud se v době expirace bude index AEX nacházet mimo toto rozpětí, bude naše opční kombinace zisková.

Z grafu je vidět, že AEX následně klesl až k ceně 415, zanedlouho pak vytvořil ještě nižší minimum na ceně 410.

Bohužel se ale stalo to, co jsme psali výše. Po prudkém pohybu došlo ke korekci. Cena indexu AEX se tak v době expirace nacházela kolem 452. To pro nás znamená ztrátu v podobě zaplaceného opčního prémia ve výši €1140. Přitom několik dní předtím byla pozice zisková. Toto je pěkný příklad toho, že je občas lepší vybírat profity včas.

Další použité zdroje:

BLEKEMOLEN, J. Strangle strategie: met een kleinere investering inspelen op beweging. LYNX [online]. Vydáno 23. 5. 2022 [cit. 20. 12. 2022]. Článek naleznete zde.