Zhodnocení

Měna je zhodnocena, když její cena posílí v reakci na tržní poptávku.

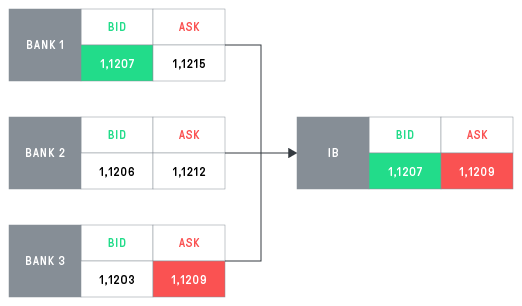

Nabídková cena

Cena, za kterou je obchodník ochoten měnu prodat.

Základní měna

Tento termín se používá pro účely účetnictví k označení měny, v které investor vede svoji účetní knihu.

Poptávková cena

Cena, za kterou je obchodník ochoten měnu koupit.

Protistrana

Jeden z účastníků finanční transakce.

Měna

Jakákoli forma peněz vydaných vládou nebo centrální bankou, používaná jako zákonné platidlo a základ pro obchodování.

Měnový pár

Měnový pár je vždy vyjádřen jako posloupnost dvou po sobě jdoucích měn oddělených tečkou: [měna1].[měna2].

Znehodnocení

Pokles hodnoty měny v důsledku tržních sil.

Devalvace

Záměrná úprava ceny měny směrem dolů, obvykle oficiálním oznámením.

Směnný kurz

Kurz stanovený měnovými úřady pro jednu nebo více měn.

Obchodování s cizími měnami (Forex)

Forex je souběžný nákup jedné měny a prodej druhé. Tento trh pro směnu má více kupujících a prodávajících a větší denní objem než kterýkoli jiný na světě.

Zajištění

Zajišťovací transakce je nákup nebo prodej finančního produktu, jehož účelem je eliminace ztráty vzniklé z kolísání ceny. Pokud jde o měnové transakce, chránil by proti kolísání směnného kurzu.

Úroky

Peníze placené pravidelně v konkrétní sazbě za použití vypůjčených peněz.

Pákový efekt

Obchodování s pákovým efektem je technika, která investorovi umožňuje dosáhnout rychlejších zisků s vypůjčenými penězi. Mějte však na paměti, že se můžou zvýšít i ztráty.

Likvidita

Likvidita popisuje stupeň, v jakém může být měna rychle nakoupena nebo prodána na trhu s minimálním nebo žádným dopadem na stabilitu ceny.

Dlouhá pozice

Investiční pozice, při které je přínos z růstu tržní ceny. Pozice je dlouhá při nákupu měny.

Marže

Požadovaná hodnota vlastního kapitálu, který musí investor vložit jako zástavu pro pozici.

Mimo burzu (Over-the-Counter – „OTC“)

Používá se k popisu transakce, která se neprovádí na burze.

Obchod přes noc (overnigt)

Obchod, který zůstává otevřený až do následujícího obchodního dne.

Pipy

Číslice připočtené k čtvrtému desetinnému místu, nebo od něj odečtené, tj. 0.0001.

Spekulace

Spekulace znamená akt provedení finanční transakce, která s sebou nese značné riziko ztráty hodnoty, ale která je také spojena s očekáváním významného zisku.

Spread

Rozdíl mezi poptávkovou (nákup) a nabídkovou (nákup) cenou. Například USD/JPY může mít poptávkovou cenu 131.40 a nabídkovou 131.45, tento spread 0.05 určuje náklady obchodníka, které lze získat zpět při příznivém pohybu měny na trhu.

Krátká pozice

Investiční pozice, která má prospěch z poklesu tržní ceny. Pozice je krátká při prodeji měny.

Volatilita

Volatilita je statistická míra kolísání cen. K měření volatility ceny se běžně používá standardní odchylka řady cen.

Slabé euro, silné euro

O měně euro se říká, že je slabá (ve srovnání s předchozím časovým obdobím) proti druhé měně, když je k nákupu jedné jednotky druhé měny zapotřebí více eur. Euro je silné nebo získalo na síle, když je k nákupu jedné jednotky druhé měny zapotřebí méně eur.