S obchodováním futures je spojena řada rozdílů oproti obchodování klasických akcií. Jaké jsou výhody obchodování futures? Jak funguje obchodování a jaké typy futures existují? Jak začít futures obchodovat?

V tomto článku vám vše podrobně vysvětlíme. Ukážeme si, jaké existují typy futures a podíváme se na výhody a nevýhody obchodování tohoto burzovního instrumentu. Víte, kdo futures obchoduje nejčastěji a s nějvětším ziskem? Představíme vám jednotlivé skupiny obchodníků a taky doporučíme, kde s futures začít. Pokud hledáte brokera pro obchodování futures, klikněte zde.

- Co jsou futures?

- Historie futures

- Jaká je specifikace futures kontraktů?

- Expirace futures

- Jak funguje obchodování futures?

- Margin a margin call

- Jaké typy futures existují?

- Kde se futures kontrakty obchodují?

- Kdo obchoduje futures?

- Proč obchodovat futures: jaké jsou výhody a nevýhody?

- Jak mohu začít obchodovat futures?

- Jakého brokera zvolit pro obchodování futures?

Co jsou futures?

Futures kontrakty (zkráceně jen futures) jsou dohody dvou stran o směně určitého podkladového aktiva za předem stanovenou cenu k předem určenému datu.

Jsou to smlouvy, které kupujícího zavazují k nákupu určitého aktiva a prodávajícího k prodeji daného aktiva. Aktivem, které lze přes futures kontrakt obchodovat, mohou být fyzické komodity (ropa, káva, kukuřice apod.) anebo finanční nástroje (akciové indexy).

Důležité je, že smlouvy o futures podrobně popisují kvalitu a množství podkladového aktiva; jsou tzv. standardizovány tak, aby usnadňovaly obchodování na burze s futures. Některé mohou vyžadovat fyzickou dodávku aktiva, zatímco jiné jsou vypořádány v hotovosti.

Historie futures

Futures kontrakty vznikly jako přirozená reakce producentů zemědělských komodit, kteří si chtěli zajistit odbyt své úrody za jasnou a předem stanovenou cenu, na kterou nebudou mít vnější měnící se podmínky vliv.

Historické prameny hovoří o tom, že první smlouvy podobné futures se objevily již ve starověké Číně kolem roku 4000 př.n.l. První historicky dochované futures smlouvy pocházejí až ze 17. století n.l.

Představte si, že jste pěstitelem pšenice v 18. století a potřebujete si zajistit financování svého sezónního podnikání. Chcete-li vypěstovat potřebné množství plodiny, potřebujete pochopitelně finance na provoz a správu pole, platy zaměstnanců, opravu strojů, pronájem skladů apod.

Vy ale tolik nemáte, a proto přijdete s nápadem, že někomu svou – ještě nevypěstovanou – pšenici předprodáte.

Dokážete si docela dobře spočítat, kolik tun pšenice můžete vypěstovat a kolik vás to bude asi stát a tuto cenu budete požadovat po někom, kdo vaši – zatím nevypěstovanou – pšenici bude chtít koupit.

Domluvíte se mezi sebou, že vy jako farmář dodáte potřebné množství pšenice (řekněme 100 tun) do předem stanoveného data v budoucnu (např. ode dneška přesně za jeden rok) za předem dohodnutou cenu (10 000 krejcarů).

Sepsáním takové dohody vzniká futures kontrakt. S touto smlouvou pak mohl jít farmář do banky a použít ji jako jistinu pro půjčku pro své podnikání.

Taková smlouva bylo pochopitelně výhodná pro obě strany. Farmář si zajistí odbyt a získá finance na provoz svého podnikání odběratel (třeba majitel mlýna) se nemusí starat a ví, že mu do roka na dvůr dovezete 100 tun pšenice a ví předem kolik za ní zaplatí.

Chcete mít přehled o dění na světových burzách?

Vše, co potřebujete vědět do dalšího týdne, se dozvíte v LYNX Týdenním přehledu. Obdržíte jej každou neděli v 10:30.

Pochopitelně každá mince má dvě strany, a i zde se časem se ukázalo, že ně vždy jsou výhodné pro obě strany. Mohlo se totiž stát, že v daný rok bylo obrovské sucho a velká část úrody byla zničena. Sto tun pšenice nakonec mělo mnohem vyšší hodnotu, než která byla sepsána ve smlouvě.

V takovém případě farmář přišel o velkou část potenciálního zisku, protože pšenici musel prodat za předem dohodnutou cenu, i když aktuální cena pšenice byla násobně vyšší. Naopak majitel mlýna pěkně vydělal, protože v době, kdy byla pšenice drahá měl nasmlouváno, že 100 tun dostane za předem dohodnutou cenu.

Futures kontrakt jako nástroj pro obchodování

V průběhu času se futures kontrakty ukázaly jako dobrým nástrojem pro spekulování se snahou rychle zbohatnout. Začali je nakupovat i ti, kteří neměli s pěstování pšenice nebo pečením chleba nic společného ale žili v naději, že jejich úroda bude aktuální rok špatná a oni své levně nakoupené futures prodají dráž.

Když se ale stalo, že úroda naopak byla velmi vydařená a cena pšenice klesla na minimum, museli kontrakt prodat levněji a přijmout ztrátu.

Odtud je už jen kousek k burzovnímu obchodování s futures tak, jak ho známe nyní. Ještě dříve ale muselo dojít k tzv. „standardizaci“ futures. Ne každý farmář měl totiž pšenici stejně kvalitní, a ne každý futures kontrakt byl napsán na dodávku 100 tun přesně do roka za cenu 10 000 krejcarů.

Aktuální burzovní obchodování futures je specifické právě pro velmi jasná pravidla, pokud jde o specifikaci konkrétního futures.

Pochopitelně se neobchoduje pouze s pšenicí, ale s mnoha dalšími komoditami, a mimo to i s mnoha finančními produkty, které se mohou nezasvěceným jevit poměrně abstraktně. O specifikacích a standardizaci futures si blíž povíme dále.

Jaká je specifikace futures kontraktů?

Obchodování futures kontraktů dnes probíhá přes burzovní trhy. Takové trhy jsou obecně známé velmi přísnými pravidly, regulacemi a ochrannými opatřeními tak, aby bylo zajištěno, že ani jedna strana (ani nakupující ani prodávající) nebude nikdy diskriminována či jakkoliv znevýhodněna.

Burza je centralizovaný trh, což znamená, že vše probíhá „pod jednou střechou“ a komodity, které se obchodují přes futures kontrakty, mají specifické charakteristiky.

Budete-li na burze nakupovat futures kontrakt na pšenici, bude takový kontrakt obsahovat vždy stejné množství pšenice, jeho cena bude v daném okamžiku stejná po celém světě a jeho expirační datum bude jasně dané a opět pro všechny obchodníky stejné a závazné.

Specifika těchto kontraktů nastavuje a hlídá burza, takže vy jakožto obchodník se o to nemusíte starat. Jeden kontrakt pšenice obchodovaný na burze CME představuje 5000 bušlů pšenice. Bušl je stará objemová míra a v přepočtu je 5000 bušlů zhruba 138 tun. Koupíte-li 1 kupujete 138 tun pšenice.

Obchodování s futures: Fyzické vypořádání

Teď si možná říkáte: „Tak moment, já nechci, aby mi na zahradě někdo složil 140 tun pšenice!“ Nemusíte se obávat. Budete-li obchodovat futures kontrakty, ten svůj nakoupený prodáte vždy mnohem dříve, než by mohlo dojít k fyzickému vypořádání, takže vám nikdo pšenici dodávat nebude.

Futures slouží především ke spekulaci než k opravdovému nakupování komodit. Navíc jsou zde určitá opatření brokerů, která zamezují fyzickému vypořádání.

Zpět ale k našim specifikům. Je důležité vědět, že každý burzovně obchodovaný futures má jasně definovanou velikost, a ještě důležitější je, že není možné koupit méně. Jeden kontrakt ropy obchodovaný na burze CME např. představuje 1000 barelů ropy (což je asi 120 000 litrů).

Koupíte-li jeden kontrakt, kupujete 120 000 litrů ropy. Nemůžete chtít koupit 10 litrů ropy. Musíte vždy koupit minimálně jeden celý kontrakt nebo jeho celé násobky.

Futures kontrakt: Burza

Burza ve specifikacích kontraktů stanovuje nejen jejich velikost, ale i peněžité vyjádření cenové kótace. U ropy je cenová kótace vyjádřena v jednotkách amerických dolarů a v centech. Máme-li na grafu s futures na ropu cenu 68,59, znamená to, že jeden barel má aktuálně hodnotu 68,59 dolarů.

Dále burza stanovuje minimální cenovou fluktuaci. U ropy je to $0,01 za barel, což znamená, že jeden tick (nejmenší cenový pohyb v grafu) představuje při otevřeném jednom kontraktu změnu ceny o 10 dolarů.

Pakliže je otevřeno kontraktů víc, bude se pohyb násobit jejich počtem. Otevřete-li 5 kontraktů na futures na ropě, pak jeden jeden tick (změna ze 68,59 na 68,60) bude představovat zisk 50 dolarů.

Burza stanovuje i obchodní hodiny a tzv. premarket a aftermarket, časy, kdy se sice obchoduje, ale s mnohem menšími objemy. Obecně se doporučuje obchodovat v hlavních obchodních hodinách, které jsou mírně odlišné pro různé kontrakty. Obecně lze ale říci, že se hlavní obchodní hodiny začínají v 8:00 – 9:00 ráno a končí ve 14:00 – 15:00 amerického času.

Burza stanovuje i tzv. symbol (ticker), pod kterým příslušný trh vede a pod kterým jej najdete v obchodní platformě. Symbol pro ropu je CL (z anglického Crude Oil), symbol pro topný olej je HO (z anglického Heating Oil) apod.

Poslední důležitou informací, kterou burza stanovuje, jsou tzv. expirace. Na začátku jsme si řekli, že futures kontrakty mají určitou trvanlivost. Tomu se říká „expirace“ a značí datum, dokdy je možné s příslušným kontraktem obchodovat.

Expirace mohou být různě dlouhé (měsíční, čtvrtletní apod.). Po uplynuté expiraci není možné s příslušným kontraktem již obchodovat.

Expirace futures

Vzhledem k tomu, že expirace futures je důležité téma, podíváme se na něj podrobněji. Expirace značí trvanlivost kontraktu. Vezmeme-li jako příklad futures na komoditu XY, který má expiraci 31.10.2018, znamená to, že 31.10.2018 je poslední den, kdy s kontraktem mohu obchodovat. Poté expiruje, zaniká a není možno s ním obchodovat dále.

To je důležité především pro obchodníky, kteří by chtěli držet pozice dlouhodoběji. Vzhledem k expiračním datům není možné jeden futures držet déle, než je jeho expirace. Pakliže byste takový kontrakt měli nakoupený, broker vám pozici ve stanovené datum uzavře za aktuální cenu.

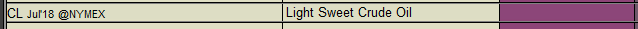

Kontraktní měsíce se zapisují symboly, které definují příslušnou kontraktní periodu. Symboly kontraktních měsíců se zapisují za symboly trhů. Máme-li trh s ropou se symbolem CL, pak příslušný kontraktní měsíc bude CLM, kde písmeno M značí měsíc červen.

K tomu se pak ještě přidává rok, finální zápis pak může vypadat 2018-CLM. Symboly měsíců si nemusíte pamatovat. Jde jen o to, abyste věděli, co takový zápis znamená, kdybyste ho někde viděli.

V platformě TWS uvidíte zápisy kontraktních měsíců přehledněji, platforma vám sama nabídne menu, ze kterého vyberete příslušný kontraktní měsíc. Zápis může vypadat takto:

- CL značí trh: ropa (z angl. Crude Oil)

- Jul značí měsíc: červenec (z angl. July)

- 18 značí rok

- @NYMEX značí primární burzu, na které se kontrakt obchoduje

Jak funguje obchodování futures?

Futures se vzhledem k výše řečenému (expirace) někdy označují jako „termínované kontrakty“, protože jejich platnost je validní pouze do určitého data v budoucnosti. K vypořádání obchodů musí dojít do stanoveného data.

Podle definice futures říká, že kupující strana je zavázána odebrat ve stanovené době předem dané množství podkladového aktiva za předem stanovenou cenu. Jako „podkladové aktivum“ si můžeme představit jakoukoliv komoditu (pšenici, zlato, ropu apod.) nebo jiný finanční instrument (úrokové míry, akciové indexy apod.).

Futures kontrakt pro kupujícího znamená povinnost fyzicky odebrat podkladové aktivum a pro prodávajícího naopak znamená, že je zavázán podkladové aktivum fyzicky dodat.

Futures kontrakt: Fyzické dodání

Na tomto místě je ale potřeba zdůraznit, že k fyzickému předání obvykle nedochází, protože pozice jsou uzavřeny dříve. Kupující svůj futures kontrakt odprodá (buď se ziskem nebo se ztrátou) a prodávající naopak futures kontrakt odkoupí (buď se ziskem nebo se ztrátou). Zisk nebo ztráta je pak daná rozdílem mezi vstupní a výstupní cenou.

Tím, že nákupní strana prodá a prodávající strana nakoupí se pozice vynulují a k žádnému fyzickému dodání nedochází. Řada brokerů (včetně LYNX) má navíc implementované mechanismy, které vůbec neumožňují fyzické dodání. To znamená, že kdybyste nakoupili futures kontrakt na pšenici a chtěli ji držet až do data expirace, broker vám takovou pozici k určitému datu sám uzavře.

K vypořádání tak nedojde fyzickým dodáním, ale formou hotovosti. Důležité je ale si uvědomit, že broker pozici uzavře bez milosti za aktuální tržní cenu, a ta může být pro obchodníka nevýhodná. Rozumné je otevřené pozice na futures trzích hlídat a uzavírat si je sám v dostatečném předstihu.

Pro koho je vhodné obchodování s futures

Obecně se futures kontrakty díky pákovému efektu využívají spíše pro krátkodobé spekulace (intradenní či swingové obchody) a dlouhodobé držení je spíše výjimkou. Pakliže by ale někdo chtěl držet jeden futures kontrakt na ropu celý rok, není to možné, protože ve stanovené datum expirace broker pozici uzavře.

Řešením by v takovém případě bylo pozici v době blížící se expirace uzavřít a otevřít pozici novou na novém kontraktním měsíci.

Smlouvy o futures se řídí praxí, která se označuje jako mark-to-market (MTM). Na konci každého obchodního dne burza podle zavírací ceny stanoví zúčtovací zůstatky na účtech účastníků, kteří drží futures pozice a podle aktuální hodnoty buď připíše zisk nebo odepíše ztrátu. Zároveň dochází ke kontrole, zda na daném účtu je dostatek finančních prostředků pro další držení a pokrytí maržových požadavků.

Margin a margin call

Futures pozice jsou do určité míry kryty tzv. marží (angl. Margin), která představuje „zálohu“ nutnou pro vstup do obchodu i pro držení pozice. Tato záloha slouží jako zajištění proto, aby obě strany byly schopny dostát svým závazkům.

Zálohu (marži) požaduje složit broker už při otevírání pozice. Pakliže nemáte na účte dostatečný obnos, který by sloužil pro pokrytí marže, broker Vám nedovolí pozici vůbec otevřít.

Pakliže se z nějakého důvodu stane, že máte otevřenou pozici na futures, ale hodnota vašeho účtu klesne na hranici maržového požadavku pro otevřenou pozici, broker takovou pozici zavře a oznámí tzv. „Margin Call“.

Marže (jakési finanční zálohy) na konkrétní futures trhy jsou stanoveny burzou nebo brokerem a liší se vždy pro každý konkrétní trh. Čím je trh rizikovější, tím je marže vyšší. Marže se mohou měnit i v závislosti na aktuálních politických či makroekonomických podmínkách.

Pakliže se stane nějaká nepředvídatelná událost a trhy se začnou chovat nestabilně a budou prudce padat, dojde i k navýšení marží.

Druhy marží

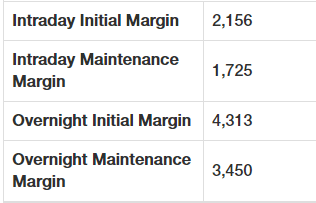

V každém případě existuje několik typů marží, které by vás jako obchodníka měli zajímat. Prvním je Intraday Initial Margin, který říká, že pakliže chcete otevřít pozici v řádných obchodních hodinách, vaše aktuální dostupné fondy musí být vyšší, než je stanovená částka.

Pakliže vyšší nebudou, broker nedovolí pozici otevřít. Overnight Initial Margin pak říká, jak velké musí být aktuální dostupné fondy pro držení pozice přes noc.

Obrázek ukazuje aktuální marže na trhu s ropou (CL), kde je vidět, že pro otevření jednoho kontraktu v rámci dne je marže kolem $2200, zatímco pro držení přes noc je potřeba mít dvojnásobek.

Je to proto, že noční seance bývá obecně rizikovější, méně likvidní, a proto více náchylná na nepředvídatelné tržní pohyby. Broker nastavuje marži vyšší, aby situaci přes noc „více pojistil“.

Jaké typy futures existují?

Futures je možné kategorizovat do několika skupin podle charakteru podkladového aktiva.

Akciové futures

- Kde jako podklad slouží akcie nebo akciový index. Akciové indexy v podstatě suplují nějaké akciové portfolio a cena futures je odvozena od ceny tohoto indexu. Typickým představitelem jsou americké akciové indexy Dow Jones, Nasdaq 100 a S&P 500, které se obchodují jako tzv. E-mini futures jako jsou např.:

- E-mini Dow Jones Futures – YM

- E-mini Futures Nasdaq 100 – NQ

- E-mini S&P 500 Futures – ES.

Akciové futures jsou poměrně oblíbenou a velmi rozsáhlou skupinou futures trhů, které se obchodují prakticky neustále po celém světě. Jsou vysoce likvidní a často se užívají jako spekulativní nástroj.

Měnové futures

- Jsou druhou skupinou a představují futures na nákup či prodej nějaké volně směnitelné měny, jejíž pohyb je vztažen vždy k pohybu amerického dolaru. Tato skupina futures je poměrně malá a čítá několik jednotek trhů označovaných tickery, které začínají číslicí 6 (6A, 6E, 6B, 6J apod.).

Úrokové futures

- Mají jako podkladové aktivum jisté druhy dluhových, úrokových instrumentů. Většinou jsou populární dlouhodobé a střednědobé dluhopisy (5-15 let), ale jako podklad můžou sloužit i krátkodobé instrumenty. Nejpopulárnější jsou futures na americké státní dluhopisy (US Treasury Bondy), které mají různou maturitu (2-30 let). Lze je obchodovat pod tickerm ZT, ZF, ZB apod.

Komoditní futures

- Jsou velmi známé, oblíbené a často vyhledávané instrumenty, které opisují spotové ceny kovů, energií nebo zemědělských plodin. Jako příklad lze uvést futures na americkou lehkou ropu, která se obchoduje pod tickerem CL (více v článku: CL | Futures kontrakt na ropu),futures na zlato, které se obchoduje pod tickerem GC nebo pšenice, která se obchoduje pod tickerem ZW. Komoditní futures sice nedosahují takového významu jako akciové futures ani nemají tak vysoké obchodované objemy, ale často se jich využívá pro obchodování komoditních spreadů.

Více ve webináři:

Kryptoměnové futures

- Jsou novou skupinou futures, která byla zavedena koncem roku 2017 burzou CBOT a CME. (Více v článku: Bitcoin futures na CBOE a CME – specifika kontraktů.)

- Jediným podkladovým aktivem je zatím elektronická měna Bitcoin, resp. index, který propočítává jeho „spotovou“ cenu. Vzhledem k tomu, že jde o nový a zdaleka nejrizikovější produkt, je pro obchodování Bitcoin futures potřeba speciální povolení ve správě účtu. I marže na Bitcoin je poměrně vysoká.

Kde se futures kontrakty obchodují?

Futures jsou standardizované kontrakty, které se obchodují na regulovaných burzách. Po celém světě existuje celá řada burz, kde se s futures kontrakty obchoduje. Postupem času se začaly více či méně specializovat.

Existují burzy, kde se obchoduje s komoditami (komoditní burzy), nebo burzy, kde se obchoduje s finančními futures apod. Tyto burzy se mohou ještě více členit na určité divize, kde se obchoduje s konkrétní množinou produktů – na burze NYMEX se obchodují energie, na burze COMEX se obchoduje s cennými kovy apod.

Největší, neznámější a nejvyhledávanější bývají burzy v USA. Největší derivátová burza na světě je CME, která sídlí v Chicagu. Další velkou burzou, která nabízí obchodování s futures je CBOT, rovněž se sídlem Chicagu. Další velkou burzou je NYBOT, ta sídlí v New Yorku. V Evropě jsou největší burzy v německém Frankfurtu (XETRA) a v Londýně (LIFFE). V Austrálii je velká derivátová burza SFE, v Japonsku je TGE, v Singapuru SICOM, v Honkongu HKFE.

Burzy nejsou žádnými novými institucemi, mají poměrně dlouhou historii a mají velmi jasná a předem definovaná pravidla, za jakých je možné na nich obchodovat. Nejprve se na burzách obchodovalo tzv. na pitu, přímo na parketu a obchody se uzavíraly pomocí různých gest a posunků. Nyní se v rámci automatizace vše přesunuje na servery a obchoduje se hlavně elektronicky.

Čtěte také >> Jak obchodovat micro futures

LYNX Webinář: Výběr z aktuálních příležitostí na komoditách

Kdo obchoduje futures?

Futures trhy obchoduje široká škála subjektů, od těch nejmenších retailových spekulantů, přes investiční fondy až po samotné tvůrce trhu (market makers). Každý subjekt má pochopitelně jinou motivaci futures obchodovat, disponuje jiným kapitálem, má jiné znalosti a vědomosti, jinak postavené riziko i očekávání. Pojďme se ve stručnosti podívat na některé z nich.

Individuální obchodníci

Individuální obchodníci jsou malí retailoví obchodníci, kteří si otevřeli účet u brokera na vlastní jméno a obchodují zpravidla za své vlastní prostředky. Přicházejí obchodovat futures především s vidinou relativně snadného a rychlého zbohatnutí.

Rychlost a snadnost provádění obchodů pouhým kliknutím myši spolu s širokou nabídkou brokerských služeb umožňuje jednotlivým obchodníkům přístup na trhy, které byly kdysi rezervovány jen pro velké instituce. Retailoví obchodníci obchodují futures buď intradenně, nebo swingově, výjimečně jej používají pro zajištění jiných pozic. Pouze nepatrná část retailových traderů je ale schopna dlouhodobě ziskově futures trhy obchodovat.

Portfolio manažeři

Neboli investiční manažeři zodpovídají za investování nebo zajištění aktiv podílových fondů, burzovních fondů nebo uzavřených fondů. Správce portfolia provádí investiční strategii fondu a řídí každodenní obchodování. Futures se v tomto případě používají ke zvýšení nebo snížení celkové expozice na trhu portfolia, aniž by narušila citlivou bilanci investic. Využívají se ale spíše okrajově.

Proprietární tradingové firmy

Jsou to obchodní společnosti, které obchodují se svým vlastním kapitálem a výdělek rozdělují mezi své zaměstnance. Tyto firmy dodávají svým obchodníkům vzdělání i kapitál potřebný k obchodování. Zpravidla obchodují poměrně velký počet obchodů za den, exekuci vykonávají zaměstnanci buď ručně na svůj podúčet, nebo celá firma pracuje na bázi algoritmizace a pokyny provádí počítač.

Futures trhy využívají především díky likviditě a pákovému efektu, který zaručuje rychlé a velké obraty. Proprietární tradingové firmy jsou poměrně hojné především v USA.

Hedge fondy

Hedge fondy jsou to speciální investiční fondy, které podléhají volnější regulaci než klasické podílové fondy. O hedgeových fondech se někdy hovoří jako o určitých predátorech na trzích, kteří využívají různé strategie k maximalizaci zisku. V jistém smyslu může být jejich fungování podobné jako je tomu u proprietární trading firem, s tím rozdílem, že neobchodují svůj kapitál, ale využívají kapitálu jiných subjektů (investorů).

Hedge fondy jsou pro investora z podstaty věci poměrně rizikovou investicí, ale slibují dobrý výnos. Futures trhy využívají jednak pro zajištění stávajících investic, ale i pro samotné spekulace. Futures kontrakty jsou pro hedgeové fondy dobrým instrumentem, protože jsou dostatečně likvidní a umožňují jim rozmělnit velké množství prostředků.

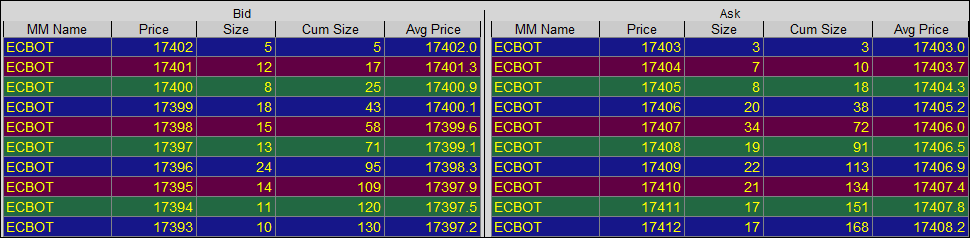

Market makeři

Neboli tvůrci trhu, jsou z hlediska objemu obchodů jednoznačně na špici. Tvůrci trhu, jak už název napovídá „vytváří trh“, to znamená, že kótuje cenu na limitní straně. Nabízí tak neustále nákupní i prodejní pozice a prakticky neustále v nějaké pozici je. Market makeři kótují až 80 % objemu, za otevření obchodu neplatí komise, a navíc od burzy dostávají určité odměny.

Tvoří totiž likviditu trhu, zajištují jeho stabilitu, zužují spread a umožňují ostatním obchodníkům vstoupit do pozice za tržní pokyn. Market making funguje na principu vysokofrekvenčních algoritmů (HFT), subjekt typu market makera v řádech několika (mili)vteřin dokáže otevřít až stovky obchodů. Likviditu na futures trhu dodávají právě market makeři a obecně lze říci, že jde o „nejchytřejší“ a nejziskovější subjekty, na které na těchto trzích narazíte.

Proč obchodovat futures: jaké jsou výhody a nevýhody?

Futures patří do kategorie tzv. finančních derivátů, což znamená, že odvozují svoji hodnotu od hodnoty nějakého podkladového aktiva, jako je tradiční akcie, dluhopis, akciový index, nebo komodita. Díky tomu slouží jako dobrý pro vytvoření expozice v konkrétním trhu, nebo jako nástroj který umožňuje zajistit riziko.

Futures kontrakty ale vzhledem ke způsobu, jakým jsou strukturovány a obchodovány mají několik rozdílů oproti standartním akciím, nebo jiným podkladovým trhům.

Marže

Futures kontrakty se obchodují přes marži. Marže slouží na jedné straně jako záloha brokerovi, resp. burze, a zajištuje spravedlivé vypořádání obou stran v případě, že se trh bude pohybovat opačným směrem, než na který investor spekuloval. Na druhé straně ale marže umožňuje ovládat větší množství komodity, než je její reálná hodnota. Někdy stačí složit jen 10 % hodnoty podkladu.

Chcete-li nakoupit akcie společnosti Apple za cenu $1500 můžete buď nakoupit 10 akcií (každou za $150), nebo můžete využít futures kontrakt, který je standardizovaný a obsahuje 100 akcií. Nákupem takového futures pak za stejnou cenu ovládáte 10 x větší množství akcií. Pakliže se cena Apple hne o $5 výš, vy, protože držíte futures kontrakt, násobíte tento zisk multiplikátorem (který by byl v tomto případě 10) a celkový zisk by byl $50. tomuto se říká „pákový efekt“.

Likvidita

Futures trhy jsou obecně velmi likvidní. Termínované futures jsou oblíbené instrumenty a objemy provedených obchodů jsou dosti vysoké. To zajištuje dostatečnou likviditu pro to, aby bylo možno v každém okamžiku otevřít a zavřít pozici. Tržní pokyny lze bez problémů využít, vysoká likvidita zajištuje minimální skluzy a umožňuje alokovat do futures i poměrně velké objemy finančních prostředků.

Nízké náklady

Futures jsou vyhledávané pro své relativně nízké náklady v porovnání s obchodováním akcií nebo spotových kovů, pakliže jde o obchodování komodit.

Pákový efekt

Efekt páky, který jsme naznačili v prvním bodě je jedním z pilířů obchodování futures a řada investorů, traderů, spekulantů, využívá futures trhy právě díky němu. Pákový efekt umožňuje jednoduše řečeno znásobit zisky díky multiplikátoru, který je v každém futures zabudován. Hne-li se cena podkladu o 1 dolar, díky pákovému efektu takový pohyb muže znamenat zisk 10 dolarů. Pákový efekt má každý futures nastavený jinak a je potřeba se sním dopředu seznámit. Pochopitelně se jedná o dvousečnou zbraň, protože stejně tak jako se násobí pákovým koeficientem zisky, násobí se i ztráty.

Short selling

Futures kontrakty je možné bez problémů obchodovat jak na stranu long (nákup) tak na stranu short (prodej), což je další rozdíl oproti akciím. Ne všechny akciové trhy lze obchodovat na short stranu a obecně je short selling u akcií vždy problematičtější. Všechny futures ale je možné shortovat zcela bez problémů.

Obchodování na burze

Obchodování futures probíhá na burze a v reálném čase. V porovnání s forexovými nebo kryptoměnovými trhy, které jsou decentralizované a mnohem méně transparentní, je futures trading vždy tradingem burzovním. Za vámi, jako obchodníkem, vždy stojí silná instituce, která dohlíží na „dodržování pravidel“, nastavuje jasné podmínky, za kterých se futures obchodují a vypořádávají. Trading futures probíhá v reálném čase, pakliže nakoupíte přes obchodní platformu daný trh, jste okamžitě jeho vlastníkem, což neplatí při obchodování podílových fondů.

Variabilita při obchodování

Obchodování pokročilejších strategií je další výhoda, kterou futures trhy umožňují. Futures lze díky páce obchodovat intradenně, nebo pozičně či swingově. Nabízí se ale i možnost kombinování různých futures s různými expiracemi a vytvářet něco, čemu se říká komoditní spready.

Rizikovost futures

Hlubší znalost problematiky finančích trhů, resp. těchto instrumentů, může být určitou stinnou stránkou, která některým obchodníkům brání futures obchodovat. Je pravda, že futures jsou rizikovější díky pákovému efektu a je potřeba se před jejich obchodováním dostatečně vzdělat a rizikům rozumět. Vzdělání by mělo mít své místo ať už obchodujete jakékoliv trhy.

Expirace futures

Expirace futures kontraktů je ve srovnání s akciemi jasnou nevýhodou. Futures kontrakty jsou termínované, to znamená, že je nelze držet dlouhodobě tak jako akcie. V určité datum se konkrétní futures přestává obchodovat, otevřenou pozici je potřeba ještě před tímto datem uzavřít, nebo bude uzavřena brokerem. Blíže o tom se dočtete v sekci „expirace futures“.

Jak mohu začít obchodovat futures?

Obchodovat futures můžete začít v podstatě úplně stejně jako je to s obchodováním akcií. Prvním krokem je samozřejmě otevření účtu u brokera, který má přístup na burzovní trhy a nabízí futures trading.

Pro obchodování futures je potřeba mít účet maržový, protože futures jsou maržové instrumenty. Obecně je pro futures zapotřebí větší kapitalizace, právě z důvodu toho, že se jedná o pákové instrumenty, které vyžadují pro otevření pozice složení určité zálohy (marže), o které byla řeč výše. Tato marže se pohybuje v řadech několika tisíců dolarů pro otevření jednoho kontraktu příslušného futures. Pro otevření více kontraktů se marže násobí počtem kontraktů. Futures trading je kapitálově náročnější, než trading akcií a je s tím potřeba počítat.

Samotné obchodování futures se po technické stránce neliší od obchodování akciových trhů. V platformě lze jednoduše vyhledat požadovaný trh, vybrat příslušnou expiraci a otevřít nákupní nebo prodejní pozici. S čím je potřeba ale počítat, je skutečnost, že futures trhy bývají dravější, volatilnější a agresivnější než trhy akciové – i proto se často využívají ke krátkodobým intradenním spekulacím.

Je potřeba k nim přistupovat s dostatečným respektem a s opatrností. Strategii je vhodné nejprve testovat na simulovaném účtu a teprve poté přistoupit k obchodování s reálnými penězi. Obchodování na futures trzích je rizikové a každý investor či trader by toto měl mít neustále na paměti.

Jakého brokera zvolit pro obchodování futures?

Pro obchodování futures byste měli volit brokera, který má přímý přístup na burzu a nebude tvořit vaši protistranu. Ač se to může zdát jako klišé, stále existují brokeři, kteří nabízí obchodování fututres, které ale ve skutečností není s futures ale s CFD. Takový broker nemá vůbec přístup na burzu a obchodovat futures z principu ani nemůže. Pozor na to.

Broker by měl mít zároveň dostatečně silné zázemí, vykazovat dlouhodobou finanční stabilitu a poskytovat dobrou podporu, pokud jde o komplikovanější instrumenty jako jsou právě derivátové trhy.

Určitě bude hrát roli i poplatková struktura a výše komisí. Jsou brokeři, kteří za otevření futures kontraktu inkasují několik desítek dolarů. To je zbytečně moc. Přijatelná výše komisí a transparentnost poplatků je určitě velmi důležitá zvláště pokud budete futures trhy obchodovat častěji.

Čtěte také >> Jak vybrat brokera? – 10 tipů pro začínající investory a tradery

Marže

Další, často diskutovanou otázkou jsou výše marží. Někteří brokeři požadují relativně nízké intradenní marže, což se může na jedné straně jevit jako výhoda, ale na druhou stranu je to nebezpečné. Čím nižší má broker marže, tím snadněji se dostane do finančních problémů v případě, že se na trzích nečekaného něco expozice klientů budou ve ztrátách.

Drží-li broker větší marže, ochraňuje nejen sebe, ale i vás jakožto obchodníka, zvláště pokud jste začátečník. Smazat investiční účet obchodováním futures není vůbec problém. Pokud broker požaduje marži na jeden futures kontrakt jen $500, jde o $10 000 přijít opravu velmi rychle. Požaduje-li ale marži vyšší, $3000, pak přeci jenom nějakou dobu trvá, než takový účet proobchodujete. A každý další den, který na futures trzích vydržíte, se počítá.

Produktové informace:

Key Information Document (KID): Futures CME Group na Energetické Produkty s Peněžním Vypořádáním (19. 5. 2023); www.cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-energy-futures-cash-settled.pdf

Key Information Document (KID): Futures CME Group na Akciové Indexy (19. 5. 2023); www.cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-equity-index-futures.pdf

Key Information Document (KID): Futures CME Group na Kovy – fyzicky dodávané (19. 5. 2023); cmegroup.com/market-regulation/european-regulation/files/cz-key-information-document-metals-futures-physical.pdf

Chcete snadno, rychle a profesionálně obchodovat s akciemi? Pak obchodujte s akciemi prostřednictvím LYNX. Jako renomovaný online broker vám umožníme obchodovat s akciemi přímo na domácích burzách. Více informací o online brokerovi LYNX najdete na: LYNX: Akciový broker